クレジットカード会社の公式ホームページで、ステータスという言葉を見たことはありませんか?

クレジットカードのステータスはカードのランクを指しており、見た目がかっこいい下記3つのカードをステータスが高いクレジットカードと言います。

- ゴールドカード

- プラチナカード

- ブラックカード

ステータスが高いクレジットカードは、誰でも発行できるわけではありません。

なぜなら、ステータスが高いクレジットカードは申込条件が厳しい上に、一般カードよりも厳正な審査が行われるからです。

しかし、ステータスが高いカードの中には、安定した収入が認められれば誰でも発行できるカードもあります。

本記事では、クレジットカードのステータスとは何なのか?どのような人がステータスカードを持つべきなのか?について解説します。

さらに、インビテーション(招待状)不要で申し込める、おすすめのステータスカード23選も解説します。

インビテーション(招待状)不要でステータスが高いクレジットカード23選

ステータスが高いクレジットカードの中には、安定した収入があればインビテーション(招待状)不要で申し込めるカードがあります。

ここでは、インビテーション(招待状)不要で申し込める、おすすめのクレジットカード23選を解説します。

以降で解説するステータスが高いクレジットカードは、いずれも年会費が10万円以下で利用が可能です。

JCBのステータスカードはスタバやAmazonを利用する人におすすめ

普段からスターバックスコーヒーやAmazonをよく利用する人は、JCBが発行する以下のステータスカードを利用しましょう。

- JCBゴールド

- JCBプラチナ

- JCB GOLD EXTAGE

なぜなら、JCBのステータスカードはAmazonやスターバックスコーヒーの利用で通常の2倍以上のポイントを貯められる上に、貯めたポイントを効率的に活用できるからです。

具体的には、通常1,000円の利用で1ポイントのOki Dokiポイントが付与されるのに対して、以下のポイント優待店を利用した場合は2倍以上のポイントが付与されます。

| スターバックス | 10倍 |

| Amazon | 3倍 |

| セブン-イレブン | 3倍 |

| ビックカメラ | 2倍 |

| ドミノピザ | 2倍 |

| ビックカメラ | 2倍 |

| 洋服の青山 | 5倍 |

貯めたポイントは、景品やマイルに交換したり、支払いに充てたりできます。

貯めたポイントを支払いに充てる場合は、通常1ポイント3円分として利用が可能です。

Amazonとスターバックスコーヒーでポイントを利用する場合に限り、ポイント交換レートが上がります。

| Amazon | 1ポイント=3.5円 |

| スターバックスカードへの移行 | 1ポイント=4円 |

JCBのステータスカードは、Amazonやスターバックスコーヒーを利用することでポイントを有効活用できます。

普段からAmazonやスターバックスコーヒーをよく利用する人は、JCBのステータスカードを選びましょう。

JCBゴールドは初年度年会費無料│海外旅行傷害保険の最高補償額は1億円

JCBゴールドの年会費は通常11,000円(税込)かかりますが、初年度は年会費無料で利用できます。

ただし、次年度以降は11,000円(税込)の年会費が発生します。

JCBゴールドには海外旅行傷害保険が利用付帯であり、海外旅行保険の最高補償額は1億円です。

旅費や交通費などをカード以外で決済した場合でも手厚い補償を受けられるため、旅行中に何かトラブルに合っても安心です。

さらに、JCBゴールドには高級レストランをお得に利用したい人や、普段からゴルフを楽しむ人には嬉しいサービスが多く付帯しています。

年会費を抑えつつも手厚い補償やサービスを受けたい人は、JCBゴールドを選びましょう。

| 付帯サービス | 内容 |

|---|---|

| グルメ優待サービス | 対象店舗*での利用合計金額またはコース代金20%引き ※赤坂和食 閑人など |

| ゴルフ場の手配 | 予約困難な名門コースなど、全国約1,200ヵ所のゴルフ場の手配 |

| ラウンジ・キー | 世界1,100ヶ所以上の空港ラウンジをUS32ドル*で利用可能 ※US32ドル=3,717円(2021年1月5日時点) |

| 国内ラウンジ無料 | 全国主要空港およびハワイ・ホノルル空港を無料で利用可能 |

| 年会費 | 初年度:無料* 2年目以降:11,000円(税込) ※オンラインで入会申し込みの場合は初年度年会費無料。 |

| 申込条件 | 20歳以上の安定した収入がある人(学生☓) |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=3円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険(国内外) | 年間500万円まで |

| 追加カード | ・ETCカード・QUICPay・家族カード |

| 電子マネー・スマホ決済 | QUICPayのみ |

| 分割・リボ払い | ○ |

公式 JCBゴールドの詳細はこちら

ワンランク上のサービスを利用したい人はJCBプラチナを利用しよう

JCBゴールドよりもワンランク上のサービスを利用したい人は、JCBプラチナを利用しましょう。

JCBゴールドの2倍以上の年会費がかかりますが、その分付帯サービスや保険が充実しています。

JCBプラチナを発行するとJCBゴールドの付帯サービスに加えて、以下のサービスを利用できます。

| 付帯サービス | 内容 |

|---|---|

| コンシェルジュサービス | 旅行に関するサポート、ゴルフ場やレストラン、チケットなどの手配を24時間365日いつでも専任スタッフに相談できる |

| グルメ・ベネフィット | 有名レストラン*の料理を2人以上で予約すると1人分無料になる ※サバティーニ・ディ・フィレンツェ 東京店など全国145店舗が対象(2022年1月時点) |

| ユニバーサル・スタジオ・ジャパンJCBラウンジへの招待 | アトラクション優先搭乗などのサービスを受けられる |

| JCB Lounge 京都の利用 | 京都駅内のラウンジを無料で利用可能、新聞の閲覧やドリンクサービスを受けられる |

| JCBプレミアムステイプラン | 国内の人気ホテル・旅館*に予算を抑えて宿泊できる ※帝国ホテル東京、ザ・リッツ・カールトン大阪など |

| 海外ラグジュアリー・ホテル・プラン | 世界の有名ホテル*に特典付きで宿泊できる ※ザ・ペニンシュラ香港、リッツ・パリなど |

| プライオリティ・パス | 世界約1,300ヵ所以上の空港ラウンジ等を無料で利用できる |

| 「スポニチゴルファーズ倶楽部」(SGC)へ優待料金での入会 | 名門コースでプレーできる「スポニチゴルファーズ倶楽部」(SGC)へ優待料金で入会できる |

さらに、JCBプラチナの付帯保険として国内外を問わず、最高1億円の補償を受けられる旅行傷害保険が付いています。

この旅行傷害保険は自動付帯なので、JCBプラチナを持っているだけで十分な補償が受けられます。

贅沢な日々をもたらしてくれる色々な優待サービスや安心の旅行傷害保険が付帯しているJCBプラチナは、極上な体験をしたい人におすすめのステータスカードです。

| 年会費 | 27,500円(税込) |

| 申込条件 | 25歳以上の安定した収入がある人(学生☓) |

| 利用可能枠 | 〜350万円 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=3円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億円(自動付帯)国内:最高1億円(自動付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | ・ETCカード・QUICPay・家族カード |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| 分割・リボ払い | ○ |

| キャッシング | 最大100万円*※年率15.0〜18.0% |

公式 JCB プラチナの詳細はこちら

20代の人はJCB GOLD EXTAGEを利用しよう│5年後JCBゴールドに切り替わる

JCB GOLD EXTAGEは年会費は抑えつつも、ステータスカードを作りたい20代の人におすすめのステータスカードで、申込対象年齢は20歳以上29歳以下となっています。

JCB GOLD EXTAGEの年会費は、初年度無料で2年目以降は3,300円(税込)かかります。

JCB GOLD EXTAGEは、JCBゴールドやJCBプラチナよりはサービス内容が劣るものの、旅行や買い物時に役立つサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジサービス | 国内主要空港およびハワイ・ホノルルの国際空港のラウンジを無料で利用できる |

| ドクターダイレクト24(国内) | 医療や健康に関する相談、医療機関の案内を年中無休で医師や看護師が応える |

| JCBトラベル Oki Dokiトクトクサービス | 対象の国内・海外パッケージツアーをJCBトラベルデスクへ電話で申し込み、本カードで決済することで、Oki Dokiポイントが5倍付与される |

| 国内宿泊オンライン予約 | JCBトラベルの「国内宿泊オンライン予約」を予約し、本カードで決済することで、Oki Dokiポイントが5倍付与される |

| 手荷物無料宅配券サービス | JCBトラベルデスクで海外パッケージツアーに申し込み、本カードで決済することで、手荷物無料宅配券(往復分)がもらえる |

| ハーツレンタカー割引サービス | 「ハーツレンタカー」利用代金の割引を受けられる |

さらに、JCB GOLD EXTAGEには、国内外を問わず最高5,000万円の補償を受けられる利用付帯の旅行傷害保険が付帯しています。

旅行傷害保険は利用付帯なので補償を受けられるのは、渡航費や宿泊費をカード決済した場合のみですが、年会費3,300円(税込)の補償としては十分です。

年会費は抑えつつ充実したサービスや保険が付帯しているステータスカードを利用したい20代の人は、JCB GOLD EXTAGEを利用してはいかがでしょうか。

JCB GOLD EXTAGEは、5年後の初回カード更新時に自動的にJCBゴールドに切り替わります。

JCBゴールド切り替え後は、JCBゴールドの年会費や付帯サービスなどが適用されます。

切り替え後の注意点は、年会費が3,300円(税込)から11,000円(税込)に上がる点です。

JCB GOLD EXTAGEを発行する際は、5年後にJCBゴールドへ自動的に切り替わるということを念頭に置いた上で申し込みましょう。

| 年会費 | 初年度:無料 2年目以降:3,300円(税込) |

| 申込条件 | 20歳以上29歳以下で安定した収入がある人(学生☓) |

| 利用可能枠 | 〜350万円 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=3円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間200万円まで |

| 追加カード | ・ETCカード・QUICPay・家族カード |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| 分割・リボ払い | ○ |

| キャッシング | 最大100万円* ※年率15.0〜18.0% |

三井住友カードは対象のコンビニやマクドナルドなどを利用する人におすすめ

三井住友カードが発行する以下のステータスカードは、コンビニ(セブン-イレブン・ローソンなど)や飲食店などを頻繁に利用する人におすすめです。

- 三井住友カード ゴールド(NL)

- 三井住友カード ゴールド

- 三井住友カード プラチナ

- 三井住友カード プラチナリファード

なぜなら、対象のコンビニや飲食店などを利用時に上記の三井住友カードで決済すると、効率よくポイントが貯められるからです。

基本0.5%、対象の店舗でカードでのVisaのタッチ決済とMastercard®タッチ決済でお支払いなら最大5%、さらにスマホのタッチ決済で+2%の最大7%ポイント還元*

- ライフ

- 阪急OASIS

- マツモトキヨシ

- ココカラファイン

- ドトールコーヒーショップ など

貯めたVポイントは好きな商品への交換や、1ポイント=1円相当として支払いに充当することも可能です。

三井住友カードが発行するクレジットカードは効率的にポイントを貯められるため、ポイントを活用したい人は三井住友カードが発行するステータスカードを選びましょう。

三井住友カード ゴールド(NL)は年間100万円以上の利用で年会費永年無料

券面にカード番号などが印字されていない三井住友カード ゴールド(NL)は、年間100万円以上利用する人におすすめのクレジットカードです。

なぜなら、年間100万円以上*利用することで5,500円(税込)の年会費が永年無料になるからです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

さらに、年間100万円以上の利用で通常ポイントに加えて、10,000ポイントが付与されます。

年間100万円以上の利用見込みがある人は、お得に利用できる三井住友カード ゴールド(NL)を選びましょう。

三井住友カード ゴールド(NL)に付帯している主なサービスは、下記表のとおりです。

| 付帯サービス | 内容 |

|---|---|

| 宿泊予約サービス | 宿泊予約サービス「Relux」*を初回は7%、2回目以降は5%オフで利用できる ※対象宿や旅館は国内のみ |

| 空港ラウンジの利用 | 国内の主要空港およびハワイ・ホノルル空港ラウンジを無料で利用できる |

| 安心のサポートデスク | 国内外を問わず盗難、盗難などの相談をいつでも無料でできる |

三井住友カード ゴールド(NL)には、高級レストランの優待サービスやコンシェルジュサービスなどが付帯していません。

充実したサービスが必要な人は、後述する三井住友カード プラチナを選びましょう。

三井住友カード ゴールド(NL)は、対象のコンビニや飲食店などの利用料金を以下の方法で決済することで更に多くのポイントが貯められます。

- Visaのタッチ決済

- Mastercard®タッチ決済

通常ポイント還元0.5%に加えて、対象の店舗でVisaのタッチ決済とMastercard®タッチ決済でお支払いなら最大5%、さらにスマホのタッチ決済で+2%の最大7%ポイント還元*されます。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL)を利用する際は、より多くのポイントを貯められるVisaのタッチ決済やMastercard®タッチ決済を積極的に利用しましょう。

| 年会費 | 5,500円(税込)* |

| 申込条件 | 高校生の除く満18歳以上で安定した収入がある人 |

| 利用可能枠 | 〜200万円 |

| ポイント付与レート | 200円(税込)=1ポイント |

| ポイント交換レート | 1ポイント=1円相当(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高2,000万円 国内:最高2,000万円 |

| ショッピング保険 | 年間300万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | iD(専用)・ApplePay・GooglePay・PiTaPa・WAON |

| 分割・リボ払い | ◯ |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

期間:2024年4月22日~2024年6月30日

新規入会&条件達成で最大7,000円分

エントリー:不要

特典還元:利用月の翌日末までに付与

公式 三井住友カード ゴールド(NL)の詳細はこちら

三井住友カードゴールドの申込対象者は30歳以上の人│健康や病気について年中無休で医師に相談できる

三井住友カードゴールドの申込対象者は、30歳以上の安定した収入がある人に限られています。

三井住友カードゴールドの年会費は、11,000円(税込)で先に紹介した三井住友カード ゴールド(NL)よりも高めです。

しかし、健康や病気について年中無休で医師に相談できる「ドクターコール24」など、より多くのサービスが利用できます。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジ利用 | 国内主要空港およびハワイ・ホノルル空港を無料で利用できる |

| 宿泊予約サービス | 宿泊予約サービス「Relux」*を初回は7%、2回目以降は5%オフで利用できる ※対象宿や旅館は国内のみ |

| ドクターコール24 | 健康や病気について、いつでも無料で医師に相談できる |

| ボーナスポイントプレゼント | 毎月合計5万円以上の利用でポイントをもらえる* ※5万円(税込)以上:100ポイント10万円(税込)以上:200ポイント以降5万円ごと:200ポイント |

| 安心のサポートデスク | 国内外を問わず盗難、盗難などの相談をいつでも無料でできる |

さらに、三井住友カードゴールドには、国内外を問わず最高5,000万円までの補償が受けられる旅行傷害保険が付帯しています。

満額の補償を受けるためには、宿泊費や渡航費をカードで決済することが必須ですが、カードで未決済の場合でも最高1,000万円までの補償が受けられます。

万が一の時に十分に補償を受けたい人や健康や病気について気を配りたい30歳以上の人は、三井住友カードゴールドを選びましょう。

| 年会費 | 11,000円(税込) |

| 申込条件 | 30歳以上で安定した収入がある人(学生☓) |

| 利用可能枠 | 〜200万円 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高5,000万円* 国内:最高5,000万円* |

| ショッピング保険 | 年間300万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ・iD・ApplePay・GooglePay・PiTaPa・WAON |

| 分割・リボ払い | ○ |

| キャッシング | 最大10〜50万円* ※国内:実質年率15.0% ※海外:実質年率18.0% |

三井住友カード プラチナはワンランク上のサービスを利用したい人におすすめ

高級ホテルや高級レストラン、レジャー施設などで役立つサービスを利用したい人は、三井住友カード プラチナを利用しましょう。

三井住友カード プラチナの年会費は55,000円(税込)と決して安くありませんが、その分付帯サービスや保険が充実しています。

| 付帯サービス | 内容 |

|---|---|

| プラチナオファー | 三井住友カード プラチナ会員限定のイベントやプロモーション*を利用できる ※よみうりゴルフ倶楽部60周年特別優待プレー、期間限定東京よみうりカントリークラブ冬特別優待プレーなど(2022年1月時点の内容) |

| 宝塚歌劇優先販売 | 三井住友カード貸切公演でプラチナ会員用のSS席を優先的に購入できる |

| ユニバーサル・スタジオ・ジャパンユニバーサル・エクスプレス・パス | 人気アトラクションの待ち時間を短縮するユニバーサル・エクスプレス・パスを、1人につき1日1枚*もらえる ※同伴者最大4人まで |

| ユニバーサル・スタジオ・ジャパン、三井住友カードラウンジサービス | ユニバーサル・スタジオ・ジャパン、三井住友カードラウンジにてソフトドリンク無料サービス、ジョーズへの優先搭乗サービスを受けられる ※事前予約必須 |

| 三井住友VISA太平洋マスターズ | 国内を代表する男子プロゴルフトーナメントのペア観戦入場券をもらえる |

| プラチナグルメクーポン | 国内の約100店舗の一流レストラン*で2人以上利用すると、会員1人分の料金が無料になる ※銀座ます田、すき焼き十二天など |

| プラチナワインコンシェルジュ | ワイン界で圧倒的な知名度を誇る田崎真也氏が厳選したワインを特別販売する |

| プラチナホテルズ | 国内約50のホテル*と旅館を優待料金で利用できる、部屋もしくは料理などのアップグレードもある ※ヒルトン成田、ザ・ペニンシュラ東京など |

| 宿泊予約サービス | 宿泊予約サービス「Relux」*を初回は10%、2回目以降は7%オフで利用できる ※対象宿や旅館は国内のみ |

| メンバーズセレクション | 海外空港ラウンジが利用できるプライオリティ・パス、名医によるセカンドオピニオン、食の逸品プレゼントのいずれか1つを無料で利用できる |

| コンシェルジュサービス | 旅行に関するサポート、ゴルフ場やレストラン、チケットなどの手配を24時間365日いつでも専任スタッフに相談できる |

上記表の付帯サービス以外にも旅行やショッピング時に役立つサービスが、三井住友カード プラチナには豊富に取り揃えられています。

さらに、国内外を問わず最高1億円の補償を受けられる旅行傷害保険も自動付帯しているため、旅行中に万が一のことがあっても安心です。

充実したサービスを受けたい人は、三井住友カード プラチナを選びましょう。

| 年会費 | 55,000円(税込) |

| 申込条件 | 30歳以上で安定した収入がある人(学生☓) |

| 利用可能枠 | 300万円〜 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ・iD(専用)・ApplePay・GooglePay・PiTaPa・WAON |

| 分割・リボ払い | ○ |

| キャッシング | 最大0〜100万円* ※国内:年率15.0%海外:年率18.0% |

期間:2024/1/1~2024/4/21

新規入会&ご利用で最大18,000円相当プレゼント

(新規入会で1,000円相当のVポイント+ご利用の10%最大17,000円相当のVポイント)

エントリー:不要

特典還元:利用月の翌日末までに付与

三井住友カード プラチナプリファードのポイント還元率は1%│特約店の利用でポイントを貯めやすい

ブラックもしくは、プラチナホワイトのかっこいい券面デザインが選べる三井住友カード プラチナプリファードは、ポイント特化型のプラチナカードです。

三井住友カード プラチナリファードは、先に解説した三井住友カード発行のステータスカードよりもポイント還元率が高く、より効率的にポイントが貯められます。

具体的には、通常200円(税込)につき1ポイントのVポイントが付与されるのに対して、三井住友カード プラチナリファードのポイント付与レートは100円につき1ポイントです。

さらにプリファードストア(特約店)を利用すると、通常ポイントに加えて1〜15%のポイントが加算されます*。

※プリファードストア(特約店)利用で通常還元率+1~14%

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

つまり、カード利用料金が100円(税込)の場合、最大で10ポイントのVポイントが付与されるのです。

| プリファードストア(特約店) | ポイント加算 |

|---|---|

| Expedia | +14% |

| さとふる | +6% |

| ふるなび | +6% |

| タクシーアプリ「GO」 | +4% |

| 大丸松坂屋 | +2% |

| 阪急百貨店 | +2% |

| 蔦屋書店 | +2% |

| セブン-イレブン | +4% |

| ローソン | +4% |

| マクドナルド | +4% |

| イズミヤ | +1% |

| 阪急OASIS | +1% |

| ココカラファイン | +1% |

| マツモトキヨシ | +1% |

その他にも、海外の外貨ショッピングの利用特典として、通常ポイントに加えて+2%相当のポイント還元を受けられます。

カード利用料金100万円ごとに10,000ポイント(最大40,000ポイント)が付与されるため、利用料金が多い人ほど効率よくポイントを貯められます。

三井住友カード プラチナプリファードの年会費は33,000円(税込)と比較的高めですが、使い方次第では付与ポイントで年会費の元が取れるでしょう。

三井住友カード プラチナプリファードはポイント特化型のクレジットカードのため、旅行やショッピング時に役立つサービスは付帯していません。

三井住友カード プラチナプリファードの利用を希望する人は、付帯サービスや保険は手薄であることを念頭に置いた上で申し込みましょう。

三井住友カード プラチナプリファードに付帯しているサービスおよび保険は、下記表のとおりです。

| 付帯サービスおよび保険 | 内容 |

|---|---|

| 空港ラウンジ | 国内主要都市およびハワイ・ホノルル空港ラウンジを無料で利用できる |

| 旅行傷害保険 | 国内外を問わず最高5,000万円*までの補償を受けられる |

| ショッピング保険 | 年間最高500万円まで |

| 年会費 | 33,000円(税込)* |

| 申込条件 | 20歳以上で安定した収入がある人(学生☓) |

| 利用可能枠 | 〜500万円 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円相当(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高5,000万円* 国内:最高5,000万円* |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ・iD(専用)・ApplePay・GooglePay・PiTaPa・WAON |

| 分割・リボ払い | ○ |

期間:2024年4月22日~2024年6月30日

新規入会&ご利用で最大50,000円相当プレゼント

(新規入会&条件達成で最大10,000円分+利用特典40,000ポイント)

エントリー:不要

特典還元:利用月の翌日末までに付与

アメリカン・エキスプレスが発行するクレジットカードは旅行好きな人におすすめ

旅行が好きな人は、国際ブランドのアメリカン・エキスプレスが発行する以下のクレジットカードを選びましょう。

- アメリカン・エキスプレス・カード

- アメリカン・エキスプレス・ゴールド・カード

- ANAアメリカン・エキスプレス・ゴールド・カード

上記カードには、旅行時に役立つ以下のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| アメリカン・エキスプレス・トラベル オンライン | 国内外のホテルや航空券、レンタカーのオンライン予約が可能、優待料金やポイント特典などカード会員限定の特典もある |

| HIS アメリカン・エキスプレス・トラベル・デスク | 電話1本で国内外の旅行の手配ができる |

| 手荷物無料宅配サービス | 海外旅行の際、出発および帰国時(自宅〜空港間)にスーツケース1個を無料で配送できる* ※対象空港:羽田空港(第3ターミナル)、成田国際空港、中部国際空港、関西国際空港 |

| 空港ラウンジの利用 | 国内外29空港の空港ラウンジをカード会員のみならず、同伴者1人も無料で利用できる |

| プライオリティ・パス | 国内外1,200ヶ所以上の空港VIPラウンジを年会費無料で登録できる |

| 海外用レンタル携帯電話の優待 | 海外用レンタル携帯電話のレンタル料を半額(255円→127円)、通話料を通常の10%割引で利用できる* ※対象空港:成田国際空港、関西国際空港、羽田空港(第3ターミナル) |

| グローバル・ホットライン | レストランの予約から緊急時の支援まで、海外の旅行先から24時間無料で連絡できる |

アメリカン・エキスプレスが発行するステータスカードは海外旅行で役立つサービスが多く、旅の予約から帰宅まで充実したサポートを受けられます。

海外旅行が好きな人は、安心かつ快適な旅を提供してくれるアメリカン・エキスプレスのステータスカードを選びましょう。

アメリカン・エキスプレス・カードは買い物時の万が一に備えられるサービスが豊富

アメリカン・エキスプレス・カードを所有すると、旅先でのショッピングも安心して楽しめます。

なぜなら、アメリカン・エキスプレス・カードには、買い物時の万が一に備えられる以下のサービスが付帯しているからです。

| 付帯サービス | 内容 |

|---|---|

| オンライン・プロテクション | 第三者によるインターネット上での不正使用が判明した場合、利用金額の負担はない |

| リターン・プロテクション | 購入した商品の返品を購入店が受け付けない場合、アメリカン・エキスプレスへの返却で、購入金額がカード会員口座に払い戻される* ※購入から90日以内、補償額は1商品につき最高3万円相当額まで |

| ショッピング・プロテクション | 破損・盗難などの損害を購入日から90日間、年間最高500万円まで補償する |

万が一、インターネット上で第三者によるカードの不正利用が判明した場合は、不正利用された利用料金を負担する必要はありません。

そのため、カード番号の入力が不安な人も、安心してネットショッピングを楽しめるでしょう。

さらに、商品の返品に困った際はアメリカン・エキスプレスが対応してくれるため、海外旅行時なども安心してショッピングを楽しめます。

その他にも、年間最高500万円までのショッピング保険も付帯しおり、商品の破損や盗難などにも備えられます。

旅先でのショッピングを安心して楽しみたい人は、買い物時のトラブルに備えられるアメリカン・エキスプレス・カードを発行しましょう。

| 年会費 | 13,200円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=0.3〜1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ApplePay |

| 分割・リボ払い | ○* ※別途相談必要 |

| キャッシング | ☓ |

アメリカン・エキスプレス・ゴールド・カードは継続利用で毎年豊富な特典を受けられる

ゴールドの券面がかっこいいアメリカン・エキスプレス・ゴールド・カードは、継続利用することで毎年豊富な特典を受けられます。

アメリカン・エキスプレス・ゴールド・カードの特典内容は、国内旅行が好きな人やスターバックスコーヒーを頻繁に利用する人に嬉しいものとなっています。

| 特典 | 内容 |

|---|---|

| ザ・ホテル・コレクション・国内クーポン | ゴールドカード会員向けの旅行予約サイト 「ザ・ホテル・コレクション」の国内対象ホテルで使える15,000円クーポン*がもらえる ※2泊以上の予約必須 |

| スターバックス特典 | スターバックスコーヒージャパン公式モバイルアプリ等で使えるドリンクチケット3,000円分がもらえる |

特典の合計額は18,000円になるので、うまく活用すれば特典だけで年会費31,900円(税込)の半額以上の元が取れます。

一般カードでは継続利用特典を受けられないため、特典が必要な人はアメリカン・エキスプレス・ゴールド・カードを発行しましょう。

アメリカン・エキスプレス・ゴールド・カードには、一般カードの付帯サービスよりもワンランク上のサービスが付帯しています。

例えば、高級レストランで利用できる優待サービスや、スマートフォンの故障時に役立つサービスが利用できます。

| 付帯サービス | 内容 |

|---|---|

| ゴールド・ダイニングby招待日和 | 国内外約200店舗*のレストランにて、 所定のコースメニューを2人以上で予約すると、コース料理代1人分が無料 ※銀座 すゞ木(東京)、懐石 北瑞苑(大阪)など |

| スマートフォン・プロテクション | スマートフォンが破損した場合、最大5万円までの修理代金が1年間補償される |

| 空港ラウンジ利用料無料サービス | 国内外1,200ヶ所以上の空港ラウンジを年間2回まで無料*で利用できる ※1回の利用料は32米ドル(日本円で3,667円/2022年1月13日のレート) |

さらに、アメリカン・エキスプレス・ゴールド・カードには、最高1億円の補償を受けられる海外旅行傷害保険が付帯しています。

自動付帯ではありませんが、旅費などをアメリカン・エキスプレス・ゴールド・カードで決済すれば、十分な補償を受けられるため海外旅行時のケガなどにも備えられるでしょう。

年会費は31,900円(税込)と決して安くありませんが、付帯サービスや保険が充実しているので、ワンランク上のサービスを利用したい人におすすめのステータスカードです。

| 年会費 | 31,900円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=0.3〜1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億円* ※自動付帯分1,000万円、利用付帯分9,000万円 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ApplePay |

| 分割・リボ払い | ○* ※別途相談必要 |

| キャッシング | ☓ |

ANA アメリカン・エキスプレス・ゴールド・カードはANAグループの利用でお得

ANAアメリカン・エキスプレス・ゴールド・カードは、ANAグループを頻繁に利用する人におすすめのカードです。

なぜなら、ANAグループの利用で効率よくポイントやマイルを貯められる上に、割引優待も受けられるからです。

ANAアメリカン・エキスプレス・ゴールド・カードには、航空機に乗って旅をすることが好きな人に嬉しい下記表のサービスや特典が付帯しています。

| 付帯サービス | 内容 |

|---|---|

| ANAアメリカン・エキスプレス提携カード メンバーシップ・リワード | ANAグループでANA航空券、旅行商品、機内販売品などを購入した場合、カード利用額100円につき1ポイントの通常ポイントに加えて1ポイントのボーナスポイントが付与される |

| ANAカードマイルプラス | ANAカードマイルプラス加盟店*の利用で、通常のポイントに加え、100円につき1マイルが自動加算される ※ファミリーマート、セブン-イレブンなど |

| 搭乗ボーナスマイル | ANAグループ便の利用で、通常のフライトマイルに加えて「区間基本マイレージxクラス・運賃倍率x25%」のボーナスマイルをもらえる |

| 入会・継続ボーナスマイル | 入会時に2,000ボーナスマイル、翌年度以降も毎年2,000ボーナスマイルをもらえる |

| ANA SKY コイン獲得プログラム | 年間*300万円以上の利用で、翌年3月末頃に「ANA SKY コイン」10,000コイン(10,000円相当分)をもらえる ※1月1日〜12月31日 |

| 空港内店舗「ANA FESTA」5%オフ | 全国各空港にある「ANA FESTA」(全日空商事空港ショップ)利用時にカードの提示で、1,000円(税込)以上の買い物(1店舗1回の精算)が5%オフとなる |

| 国内線・国際線の機内販売10%オフ | ANA国内線およびANA・エアージャパン国際線での機内販売品購入時、カードの提示で10%オフとなる |

| ANAオンラインショップ「A-style」5%オフ | ANAオリジナル商品や国内外の逸品等を扱うショッピングサイト「ANAショッピング A-style」の支払い時にカードの利用で5%オフとなる |

ANAの航空機やANAグループのサービスを頻繁に利用する人は、効率的にポイントやマイルを貯められるANAアメリカン・エキスプレス・ゴールド・カードを選びましょう。

ANAアメリカン・エキスプレス・ゴールド・カードには、高級レストランや高級ホテルで利用できるサービスは付帯していません。

| 付帯サービス | 内容 |

|---|---|

| スマートフォン・プロテクション | スマートフォンが破損した場合、最大3万円までの修理代金が1年間補償される |

| 空港ラウンジの利用 | 国内外29空港の空港ラウンジをカード会員のみならず、同伴者1人も無料で利用できる |

| 手荷物無料宅配サービス | 海外旅行の際、出発および帰国時(自宅〜空港間)にスーツケース1個を無料で配送できる* ※対象空港:羽田空港(第3ターミナル)、成田国際空港、中部国際空港、関西国際空港 |

| キャンセル・プロテクション | 急な出張や病気・ケガによる入院などで旅行などに行けなくなった場合、キャンセル費用の損害を年間最高10万円まで補償する |

| オンライン・プロテクション | 第三者によるインターネット上での不正使用が判明した場合、利用金額の負担はない |

上記表のとおり、高級ホテルや高級レストランの優待サービス、全世界の空港ラウンジを利用できるプライオリティ・パスなどは付帯していません。

そのため、ANAアメリカン・エキスプレス・ゴールド・カードは、高級ホテルや高級レストランの優待サービスなどワンランク上のサービスを受けたい人には不向きです。

ANAアメリカン・エキスプレス・ゴールド・カードは、あくまでマイル特化型のカードであるということを念頭に置いた上で発行しましょう。

| 年会費 | 34,100円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=0.5〜1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ApplePay |

| 分割・リボ払い | ○* ※別途相談必要 |

| キャッシング | ☓ |

Mastercard Titanium Card(ラグジュアリーカード)は、新生銀行での申し込みで年会費半額

縦型のシンプルなデザインがかっこいい、Mastercard Titanium Card(ラグジュアリーカード)の発行を希望する人は新生銀行で申し込みましょう。

なぜなら、Mastercard Titanium Cardは、新生銀行での申し込みに限り初年度の年会費55,000円が半額の27,500円になるからです。

参照元:新生銀行公式ホームページ

初年度年会費は半額でも、年会費55,000円(税込)に見合った極上のサービスを受けられます。

下記表はMastercard Titanium Card(ラグジュアリーカード)の付帯サービスの一例をまとめたものです。

| 付帯サービス | 内容 |

|---|---|

| コンシェルジュサービス | 急な会食や飲み会のセッティング、出張先でのホテルの確保、入手困難なワインや日本酒の商品検索などを24時間365日いつでも専任スタッフに相談できる |

| 映画GIFTの提供 | TOHOシネマズ、イオンシネマ、ユナイテッド・シネマのオンラインチケット購入で「映画GIFT」*がもらえる ※ムビチケ当日券購入時に利用可能 |

| 国⽴美術館の無料鑑賞 | 国⽴美術館の所蔵作品展*を、同伴者1人まで無料で鑑賞できる ※東京国⽴近代美術館など |

| ホテルブランド ステータスマッチ | 東急ホテルズやプリファード ホテルズ&リゾーツの上級会員*に無条件で招待される ※無料の客室アップグレード、アーリーチェックイン、レイトチェックアウト、ポイント特典などを受けられる |

| 国内線手荷物無料宅配サービス | 国内線利用の際、出発および帰国時(自宅〜空港間)にスーツケース3個を無料で配送できる |

| プライオリティ・パス | プライオリティ・パス対象の全世界の空港ラウンジを無料で利用できる |

| ラグジュアリーアップグレード | コース料理のアップグレードや、ワインハーフボトル・⼿⼟産などをもらえる |

| ラグジュアリーカードラウンジ | 高級ホテルや会員制ラウンジなどを優待価格で利用できる |

| ラグジュアリー ダイニング | 全国約200の対象店舗*にて、2人以上の予約で1人分の料金が無料となる ※鮨 美寿思(みすじ)など |

| ポルシェ・スーパーカーレンタル優待 | ポルシェの公式プレミアムレンタカーサービス「Porsche Drive Rental」や、スーパーカー専門のカーシェアリングを提供する「CLUB VELOCITA」を優待価格で利用できる |

その他にも、リムジンの送迎を利用できるサービスなど、贅沢な日常をもたらしてくれる色々なサービスが付帯しています。

ワンランク上のサービスを利用したい人は、Mastercard Titanium Card(ラグジュアリーカード)を発行しましょう。

Mastercard Titanium Card(ラグジュアリーカード)には、上記表のサービス以外にもVIPホテル優待が付帯しています。

VIPホテル優待とは、世界の3,000を超える施設で1滞在当たり55,000円相当の旅行特典を受けられる優待サービスのことです。

例えば、VIPホテル優待では以下のような旅行特典が受けられます。

- 会員限定価格

- ルームアップグレード

- 朝食無料(毎日、2人まで)

- アーリーチェックイン

- レイトチェックアウト

- ウェルカムギフト

- 100米ドル相当のホテルクレジット付与

上記特典はいずれも55,000円相当のため、これを年1回以上利用することで年会費55,000円(税込)の元が取れます。

下記のような高級ホテルの利用を希望する人は、Mastercard Titanium Card(ラグジュアリーカード)を発行しましょう。

- 国内外のザ・リッツ・カールトン

- ハイアット

- マンダリン オリエンタル

- アマン

- 東急ホテルズ

- ANAインターコンチネンタル

- ザ・ひらまつ

| 年会費 | 55,000円(税込) |

| 申込条件 | 20歳以上の安定した収入のある人(学生は☓) |

| 利用可能枠 | 〜500万円 |

| ポイント付与レート | 1,000円=2ポイント |

| ポイント交換レート | 1ポイント=1円(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高1億2,000万円(自動付帯) 国内:最高1億円(利用付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ・ApplePay・モバイルSuica・QuickPay |

| 分割・リボ払い | ○ |

| キャッシング | 100万円* ※年率12.0% |

ダイナースクラブカードはゴルフ好きの人におすすめ│ゴルフ関連のサービスが豊富

ゴルフ関連のサービスが豊富に取り揃えられているダイナースクラブカードは、ゴルフ好きの人におすすめのステータスカードです。

ダイナースクラブカードに付帯しているゴルフ関連サービスは、下記表のとおりです。

| ゴルフ関連サービス | 内容 |

|---|---|

| プリンスゴルフリゾーツ特別優待 | プリンスゴルフリゾーツのゴルフ場*を特別優待価格で利用できる ※北海道カントリークラブなど |

| 名門ゴルフ場予約 | 名門ゴルフ場*国内約100コースのラウンドの手配を任せられる ※東京よみうりカントリークラブなど |

| プライベートレッスン優待 | 対象スクール*を平日は50%優待、土曜・日曜・祝日は25%優待で利用できる ※GPC恵比寿など |

| ゴルフレッスン優待 | 「GOLFTEC」*にて、独自システムを使いスイングを撮影、それを数値化し誰にでもわかりやすく分析・解説するなど、利用者に合ったレッスンを優待料金または無料で利用できる ※六本木、恵比須、銀座(2店舗)、神田、池袋、新宿、横浜桜木町、大阪梅田にて展開 |

| フィッティングサービス優待 | ウルトラクラブス(恵比寿)の「フィッティングサービス」を優待料金*で利用できる ※フィッティングサービス(1時間)通常5,500円(税込)が無料/クラブやシャフトなど購入時には10%の会員優待割引 |

| ゴルフ練習場優待 | Shonan Golf Resort(神奈川県江ノ島)を優待価格*で利用できる ※トレーニングゾーン50%オフ、ラウンドゾーン20%オフ |

特に東京近辺に在住の人は、ダイナースクラブカード付帯のゴルフ関連サービスを活用できるでしょう。

ダイナースクラブカードは地方在住の人が利用できるサービスは少ないですが、東京近辺に行く機会にすべてのサービスを利用することも可能でしょう。

例えば、出張で東京に行った時、ちょっとした空き時間に上記サービスを利用することで有意義な余暇を過ごせます。

さらに、ダイナースクラブカードにはグルメや旅行が好きな人に嬉しい、下記表のサービスも付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 会員限定イベント | ダイナースクラブ主催の会員限定イベントに参加できる ※過去開催イベント一例:SUGALABO会食会、瓢亭会食会(2020年10月開催) |

| エグゼクティブ ダイニング | 対象レストラン*のコース料理を2人以上で予約した場合、1人分が無料となる ※「六本木 鯛良」など |

| ごひいき予約.com | 予約が取れない人気店などの空席情報を、利用日の2日前から知らせてくれる |

| Wishダイニング、料亭プラン | 予約が取りにくいレストラン*や高級料亭*などを予約してくれる ※「SECRETO(セクレト)」「料亭 か茂免」など |

| 「ビフテキのカワムラ」、「ひらまつ」からの特別優待 | ドリンク1杯無料や飲食代10%割引などの優待を受けられる |

| 国内外のホテル・旅館の特別優待 | 厳選された国内外のホテル・旅館*を特別割引価格で利用できる ※「ザ・ペニンシュラ東京」など |

| 空港ラウンジ無料利用 | 国内外あわせて1,000ヵ所以上ある空港ラウンジを無料で利用できる |

| ヘルス・フィットネス | スポーツクラブ*や健康関連のサービスを優待価格で利用できる ※「コナミスポーツクラブ」など |

ダイナースクラブカードはゴルフ好きの人だけではなく、高級レストランや高級ホテルをお得に利用したい人にもおすすめのステータスカードだと言えます。

特に充実したゴルフ関連のサービスを受けたい人は、ダイナースクラブカードを発行しましょう。

| 年会費 | 24,200円(税込) |

| 申込条件 | 27歳以上の安定した収入のある人(学生は☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 10,000ポイント=3,000円 |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(利用付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | ApplePay |

| 分割・リボ払い | ○* ※リボ払いのみ |

| キャッシング | 〜300万円* ※年率:13.8% |

三菱UFJのステータスカードはネットショッピング好きにおすすめ│最大25倍のポイントを貯められる

三菱UFJニコスが発行する以下のステータスカードは、普段からネットショッピングを楽しんでいる人におすすめです。

- 三菱UFJカードゴールド

- 三菱UFJカードゴールドプレステージ

なぜなら、三菱UFJニコスが発行するステータスカードは、ネットショッピングで最大25倍のポイントを貯められるからです。

通常は1,000円につき1ポイントのグローバルポイントが加算され、1ポイント=約4円として好きな商品などへの交換や支払いに充当できます。

さらに、三菱UFJニコスが運営する「POINT名人.com」を経由してネットショッピングをした場合は、最大25倍のポイントが付与されます。

1,000円の利用で最大25ポイント付与され、25ポイント=100円*として利用できるのです。

※1ポイント=4円の場合

普段からネットショッピングを楽しんでいる人は、効率よくポイントを貯められる三菱UFJのステータスカードを選びましょう。

| 対象ショップ | ポイント付与倍数 |

|---|---|

| Rakuten | 2倍 |

| ベルメゾンネット | 2倍 |

| ビックカメラ.com | 3倍 |

| DHCオンラインショップ | 2倍 |

| じゃらんnet | 3倍 |

| Yahoo!ショッピング | 2倍 |

| Joshin webショップ | 2倍 |

| さとふる | 3倍 |

| ベルーナインテリア | 6倍 |

| 富士通 WEB MART | 7倍 |

| ソースネクスト | 11倍 |

| キリン(KIRIN)オンラインショップDRINX | 16倍 |

| ビスタプリント | 25倍 |

上記表にいつも利用する対象ショップがある人は、効率的にポイントを貯められる三菱UFJニコスが発行するステータスカードを選びましょう。

三菱UFJカードゴールドの申込対象者は18歳以上│手頃な年会費でカード初心者も利用しやすい

三菱UFJカードゴールドは、クレジットカードを初めて持つ20歳未満の人でも安心して利用できて、初年度の年会費が無料です。

2年目以降も2,095円(税込)と手頃な価格で利用できるため、年会費を抑えたい人にもおすすめです。

他社が発行するステータスカードは申込対象年齢を20歳以上とすることが多い中、三菱UFJカードゴールドの申込対象年齢は18歳以上です。

学生は三菱UFJカードゴールドに申し込めませんが、18歳以上で安定した収入があると審査で判断された人なら誰でも三菱UFJカードゴールドを利用できます。

三菱UFJカードゴールドには、以下のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジ無料利用 | 国内主要6空港とハワイ・ホノルル空港のラウンジを無料で利用できる |

| 三菱UFJフィナンシャル・グループが提供する金融取引サービス | 三菱UFJフィナンシャル・グループ各社で金融取引サービスを利用する際、以下の特典や割引を受けられる ・キャッシュカードおよび通帳再発行手数料還元サービス ・ワールドカレンシーショップ店頭での外貨キャッシュ購入レートの優遇サービス・所有不動産(住宅)の簡易価格査定サービス ・「株主優待一覧」プレゼント |

さらに、三菱UFJカードゴールドには、最高補償額2,000万円の旅行傷害保険と年間100万円までの補償を受けられるショッピング保険が付帯しています。

三菱UFJカードゴールドの海外旅行傷害保険は自動付帯で、国内旅行傷害保険は利用付帯です。

補償額は他社のステータスカードより低いものの、年会費2,095円(税込)の補償としては十分でしょう。

年会費を抑えたい人や20歳未満でもステータスカードを持ちたい人は、三菱UFJカードゴールドを発行しましょう。

| 年会費 | 2,095円(税込)* ※初年度年会費無料 |

| 申込条件 | 18歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 10〜200万円 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=4円 |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:最高2,000万円(利用付帯) |

| ショッピング保険 | 年間100万円まで |

| 追加カード | ・ETCカード・家族カード・UnionPay(銀聯) |

| 電子マネー・スマホ決済 | ・Apple Pay・モバイルSuica・楽天Edy・SMART ICOCA |

| 分割・リボ払い | ○ |

| キャッシング | 〜50万円* ※年率:14.95~17.95% |

三菱UFJカードゴールドプレステージはワンランク上のサービスが付帯│Web入会で初年度年会費無料

三菱UFJカードゴールドよりもワンランク上のサービスを利用したい人は、三菱UFJカードゴールドプレステージを利用しましょう。

三菱UFJカードゴールドの約5倍の年会費11,000円(税込)がかかりますが、その分、付帯サービスが充実しています。

三菱UFJカードゴールドプレステージに付帯しているサービスは、下記表のとおりです。

| 付帯サービス | 内容 |

|---|---|

| 国内空港ラウンジ無料 | 国内主要空港(32空港)に加え、ハワイ・ホノルル空港のラウンジを無料で利用できる |

| プラチナ・グルメセレクション | レストラン*の所定コースメニューを2人以上で利用した場合に、1人分のコース料理が無料となる ※あわびの源太(東京)、 懐石 北瑞苑(大阪)など |

| Relux for Gold | 「Relux」の宿泊プランが5%割引、初回は3,000円割引の優待を利用できる |

| 24時間健康・介護相談サービス | 国内での健康や医療に関する質問や提携医療機関の紹介などについて、24時間いつでも電話で相談できる |

三菱UFJカードゴールドプレステージと三菱UFJカードゴールドとの大きな違いは、三菱UFJカードゴールドプレステージはホテルやレストランの優待を受けられるということです。

高級レストランを利用したい人や旅行好きな人は、三菱UFJカードゴールドプレステージを発行しましょう。

三菱UFJカードゴールドプレステージの発行を希望する人は、Webから申し込むことをおすすめします。

なぜなら、Webからの入会で初年度の年会費が無料になるからです。

Web入会は三菱UFJカードの公式ホームページから手続き可能で、必要事項を入力し送信するとすぐに審査が行われて最短翌営業日にカードが発行されます。

三菱UFJカードゴールドプレステージ利用の際は、ワンランク上のサービスをよりお得に利用するためにもWebから申し込みしましょう。

| 年会費 | 11,000円(税込)* ※初年度年会費無料 |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 50〜300万円 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=4円 |

| 旅行傷害保険 | 海外:最高5,000万円(自動付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | ・ETCカード・家族カード・UnionPay(銀聯) |

| 電子マネー・スマホ決済 | ・Apple Pay・モバイルSuica・楽天Edy・SMART ICOCA |

| 分割・リボ払い | ○ |

| キャッシング | 〜50万円* ※年率14.95% |

TRUST CLUBカードは審査に不安がある人におすすめ│目安年収が公表されている

年収が低くクレジットカードの審査に不安がある人は、三井住友トラスト・グループが発行する以下のクレジットカードを選びましょう。

- TRUST CLUBエリートカード

- TRUST CLUBワールドカード

上記のステータスカードは入会条件として目安年収が公表されているため、年収による審査落ちを未然に防げます。

通常クレジットカードは安定した収入がある人のみ発行できますが、どの信販会社も目安年収については公表していません。

そのため、自分の年収でクレジットカードを発行できるのかどうかは、審査結果が出るまでわからないのです。

一方で三井住友トラスト・グループが発行する以下のカードは、目安年収が公表されています。

| カード名 | 目安年収 |

|---|---|

| TRUST CLUB エリートカード | 年収200万円以上 |

| TRUST CLUBワールドカード | 年収400万円以上 |

クレジットカードの審査に不安がある人は、年収による審査落ちを未然に防げるいずれかのカードを選びましょう。

ただし、上記年収はあくまで目安なので、上記以上の年収があってもクレジットカードの審査に通らない場合もあります。

TRUST CLUB エリートカードはリボ払いで効率的にポイントを貯められる

ゴールドの券面がまぶしいTRUST CLUB エリートカードは、リボ払いで効率的にポイントを貯められます。

具体的には、通常は100円につき2ポイント付与されるのに対し、リボ払いの場合は100円につき3ポイント付与されます。

| 返済方法 | 付与ポイント | ポイント交換 | ポイント還元率 |

|---|---|---|---|

| 通常の場合 | 100円=2ポイント | 8,000ポイント=2,000円(ギフト券への交換) | 0.5% |

| リボ払いの場合 | 100円=3ポイント | 8,000ポイント=2,000円(ギフト券への交換) | 約0.75% |

リボ払いにすることでポイント還元率は約1.5倍となるため、効率よくポイントを貯めたい人はTRUST CLUB エリートカードを発行しましょう。

ただし、リボ払いはポイント以上の手数料が発生するおそれがありますので、リボ払いで効率よくポイントを貯めたい人は手数料が発生しないように工夫しましょう。

例えば、カード利用金額を毎月のリボ払いの設定金額以下に抑えることで、手数料なしでリボ払いが利用できます。

ただし、100円につき3ポイント付与されるのは「なんでもリボ」に設定した場合のみです。

一度決済したあとリボ払いに変更する「あとからリボルビング」の利用時には、通常と同じ100円=2ポイントしか付与されません。

TRUST CLUB エリートカードの年会費は3,300円(税込)と比較的安価ですが、色々なサービスが利用できます。

以下は、TRUST CLUB エリートカードに付帯しているサービスの一例です。

| 付帯サービス | 内容 |

|---|---|

| Visaゴールド空港宅配 | 国際線フライト利用の際、空港から自宅までの復路(帰国時)は、手荷物1個*500円(税込)で宅配できる ※2個目以降は通常料金より15%オフ、自宅から空港までの往路(出国時)は1個目から通常料金より20%オフ |

| Visaゴールド国際線クローク(一時預かり) | 国際線を利用する際、手荷物一時預かりサービスを通常料金の15%オフで利用できる |

| Visaゴールド国際線クローク(コート預かり) | 国際線を利用する際、コート一時預かりサービスを通常料金の15%オフで利用できる |

| 国内パッケージツアー割引 | 国内パッケージツアーを最大5%割引で利用できる |

| 海外パッケージツアー割引 | 海外パッケージツアー*を最大5%割引で利用できる ※対象ブランドは50種類以上 |

| 海外ラグジュアリーホテル優待 | シックスセンシズラーム(モルジブ)の優待*を受けられる ※アーリーチェックイン/レイトチェックアウト、お部屋のアップグレードなど |

| 空港ラウンジサービス | 国内32空港とハワイ・ホノルル空港のラウンジを無料で利用できる |

| タイムズカーレンタル(レンタカー)優待 | タイムズカーレンタル」でレンタカーを通常料金の5%オフで借りられる |

上記表の付帯サービス以外にも有名ホテルの予約を任せられたり、資産運用について相談を受けられたりと普段の生活や旅行時などに役立つサービスが豊富に取り揃えられています。

TRUST CLUB エリートカードは年会費は抑えたい、でもなるべく多くのサービスを利用したいという人におすすめのステータスカードです。

| 年会費 | 3,300円(税込) |

| 申込条件 | 22歳以上で年収200万円以上ある人(学生は☓) |

| 利用可能枠 | 30〜100万円 |

| ポイント付与レート | 100円=2ポイント |

| ポイント交換レート | 8,000ポイント=2,000円 |

| 旅行傷害保険 | 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) |

| ショッピング保険 | 年間200万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | Apple Pay |

| 分割・リボ払い | ○ |

| キャッシング | 〜100万円* ※年率15.00~20.00% |

TRUST CLUBワールドカードはワンランク上の優待サービスを受けられる

年会費13,200円(税込)で利用できるTRUST CLUBワールドカードは、ワンランク上の優待サービスが付帯しています。

下記表は、TRUST CLUBワールドカードに付帯しているサービスの一例です。

| 付帯サービス | 内容 |

|---|---|

| ラウンジ・キー | 世界に1,000以上あるラウンジに入室できる* ※1回の利用につき32ドル(2022年1月17日のレートで約3,650円)必要 |

| 空港ラウンジサービス | 国内32空港とハワイ・ホノルル空港のラウンジを無料で利用できる |

| 出国時コート預かり | 出国時にコート無料預かりを利用できる* ※対象空港:成田空港(第1・第2ターミナル)、関西国際空港、中部国際空港、羽田空港第3ターミナル |

| 国際線手荷物無料宅配 | 出発および帰国時の荷物を、自宅と空港間で往路・復路各2個まで無料で宅配してくれる |

| ダイニング by 招待日和 | 国内外約200店舗*のレストランにて、 所定のコースメニューを2人以上で予約すると、コース料理代1人分が無料 ※銀座 すゞ木(東京)、懐石 北瑞苑(大阪)など |

その他にも、TRUST CLUBワールドカードには国内外を問わず最高7,000万円の補償を受けられる利用付帯の旅行傷害保険が付帯しています。

審査が不安でもステータスカードを手に入れてワンランク上のサービスを受けたいという人は、サービスや保険が充実しているTRUST CLUBワールドカードを発行しましょう。

TRUST CLUBワールドカードは、充実したサービスや保険が付帯していることに加えてポイントも貯めやすいといった特徴があります。

通常100円=2ポイント付与されるのに対してTRUST CLUBワールドカードのポイント付与レートは、100円=3ポイントです。

TRUST CLUBワールドカードのポイント還元率は、0.5%から約0.75%へとアップします。

さらに、年間50万円以上のTRUST CLUBワールドカード利用で、毎年ボーナスポイントが加算されます。

| 年間利用額 | 加算ポイント |

|---|---|

| 50万円〜 | 2,500ポイント |

| 100万円〜 | 6,000ポイント |

ポイントを上手に活用したい人や年間の利用額が50万円以上の人は、TRUST CLUBワールドカードを発行して効率よくポイントを貯めましょう。

| 年会費 | 13,200円(税込) |

| 申込条件 | 25歳以上で年収400万円以上ある人(学生は☓) |

| 利用可能枠 | 100〜300万円 |

| ポイント付与レート | 100円=3ポイント |

| ポイント交換レート | 8,000ポイント=2,000円 |

| 旅行傷害保険 | 海外:最高7,000万円(利用付帯) 国内:最高7,000万円(利用付帯) |

| ショッピング保険 | 年間500万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | Apple Pay |

| 分割・リボ払い | ○ |

| キャッシング | 〜300万円* ※年率15.00~20.00% |

dカードゴールドはドコモユーザーにおすすめ│使い方次第では年会費の元が取れる

dカードゴールドは、ドコモユーザーにおすすめのカードで、使い方次第では年会費11,000円(税込)以上のポイントを貯められます。

dカードゴールドの通常のポイント還元率は、1%なので100円につき1ポイント付与され、ドコモ利用料金に限りポイント還元率は10%にアップします。

dカードゴールドは、ドコモ利用料金1,000円ごとに100ポイントが付与されます。

例えば、毎月のドコモケータイの利用料金が6,000円、ドコモ光の利用料金が4,000円の場合、毎月1,000ポイント付与されます。

dカードゴールドは年間で12,000ポイント貯められるため、年会費11,000円(税込)の元が取れるのです。

さらに、「ドコモでんきGreen」を利用すると利用金額100円につき10ポイント付与されるため、より効率的にポイントを貯められます。

このように、dカードゴールドの使い方次第では1年で年会費以上のポイントを貯められるため、ドコモユーザーはdカードゴールドを発行しましょう。

dカードゴールドに付帯しているサービスは、以下の通りです。

| 付帯サービス | 内容 |

|---|---|

| dカードケータイ補償 | ドコモケータイの購入から3年間、最大10万円の補償*を受けられる ※ケータイの故障、紛失など |

| VJデスク(旅のサポート) | 海外旅行時、レストランの紹介などのサポートを日本語で受けられる |

| 空港ラウンジ | 国内32の空港とハワイ・ホノルル空港ラウンジを無料で利用できる |

| 海外レンタカー割引優待 | 海外で利用できるハーツレンタカーを通常料金の10%オフで利用できる |

その他にも、dカードゴールドには、最大1億円の補償を受けられる海外旅行傷害保険が自動付帯しています。

dカードゴールドに付帯している国内旅行傷害保険は利用付帯で、最高補償額は5,000万円です。

dカードゴールドには高級ホテルやレストランで利用できるサービスは付帯していませんが、ドコモユーザーに嬉しいケータイ補償が付帯しています。

旅行時の万が一や携帯の故障に備えるためにも、ドコモユーザーの人はdカードゴールドを発行してはいかがでしょうか。

| 年会費 | 11,000円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 審査によって異なる |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 100ポイント=100円 |

| 旅行傷害保険 | 海外:最高1億円* ※自動付帯分5,000万円、利用付帯分5,000万円 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・Apple Pay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 5〜100万円* ※年率15.00% |

au PAYゴールドカードはau提供サービスの利用でどんどんポイントが貯まる

au PAYゴールドカードは、auが提供するサービスの利用で効率よくPontaポイントを貯められます。

具体的には、通常100円につき1Pontaポイントが付与されるのに対して、auが提供するサービスの利用でゴールド特典が加算されるのです。

| au提供サービス | ポイント還元率 | 付与ポイント内訳 |

|---|---|---|

| au携帯電話利用料金 | 11% | 通常ポイント:100円=1ポイント ゴールド特典:1,000円=100ポイント |

| au PAY 残高チャージ+コード支払い | 2.5% | 通常ポイント:100円=1ポイント ゴールド特典:100円=1ポイント コード支払い:200円=1ポイント |

| auでんき・都市ガス for au 利用料金 | 3% | 通常ポイント:100円=1ポイント ゴールド特典:100円=2ポイント |

| auひかりの利用料金 | 11% | 通常ポイント:100円=1ポイント ゴールド特典:1,000円=100ポイント |

すべてのau提供サービスを利用した場合に貯められるポイントは、下記表のとおりです。

| au提供サービス | 利用料金(1ヶ月) | 付与ポイント | 年間獲得ポイント |

|---|---|---|---|

| au携帯電話 | 6,000円 | 660ポイント | 7,920ポイント |

| auでんき・都市ガス for au | 10,000円 | 300ポイント | 3,600ポイント |

| auひかり | 3,000円 | 330ポイント | 3,960ポイント |

| au PAY 残高チャージ+コード支払い | 1,000円 | 25ポイント | 300ポイント |

上記表の場合、年間総獲得ポイントは15,780Pontaポイントになります。

各サービスの毎月の利用料金によって異なりますが、使い方次第では年会費11,000円(税込)以上のポイントが貯められるでしょう。

auの携帯電話を所有している人で普段からau提供サービスを利用している人は、au PAYゴールドカードを発行しましょう。

さらに、au PAYゴールドカードには旅行を楽しみたい人に嬉しい、下記表のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジ | 国内32の空港とハワイ・ホノルル空港ラウンジを無料で利用できる |

| 宿泊予約サービス | 宿泊予約サービス「Relux」*を優待価格*で利用できる ※対象宿や旅館は国内のみ ※初回利用:宿泊料50,000円以上の利用で10,000円割引 2回目以降:10%宿泊料割引 |

| レンタカーサービス | 国内外で利用できる以下のレンタカーサービスを最大25%オフで利用できる ・トヨタレンタカー ・ニッポンレンタカー ・MMCレンタカー ・ハーツレンタカー ・エイビスレンタカー ・バジェットレンタカー ・アラモレンタカー |

さらに、au PAYゴールドカードには、国内外ともに最高5,000万円の補償を受けられる旅行傷害保険も付帯しています。

海外旅行傷害保険は自動付帯なので海外旅行中に万が一のことがあっても、au PAYゴールドカードを所有しているだけで十分な補償が受けられます。

旅行好きなauユーザーの人は、よりお得に利用できるau PAYゴールドカードを利用してはいかがでしょうか。

| 年会費 | 11,000円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 審査によって決まる |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高5,000万円(自動付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | Apple Pay |

| 分割・リボ払い | ○ |

| キャッシング | 1〜500万円* ※年率14.95〜17.95% |

セゾンカードは西友・リヴィン・サニーの利用でお得│購入代金が5%オフとなる

ショッピングモールの西友・リヴィン・サニーを普段からよく利用する人は、クレディセゾンが発行する以下のステータスカードを選びましょう。

- セゾンゴールド・アメリカン・エキスプレス・カード

- セゾンプラチナ・アメリカン・エキスプレス・カード

なぜなら、セゾン感謝デーにセゾンカードを利用すると、5%オフでお買い物できるからです。

セゾン感謝デーの開催日は店舗によって異なりますが、いずれも月8回開催されています。

普段から西友・リヴィン・サニーを利用する人は、お得にショッピングできるクレディセゾンのステータスカードを選びましょう。

セゾンポイントモールとは、Amazonや楽天など約400の有名サイトと30万以上の店舗が出店しているセゾンカード会員限定のネットショッピングサイトのことです。

普段利用しているネットショッピングサイトをセゾンポイントモールを経由して利用することで、最大30倍の永久不滅ポイントが貯められます。

セゾンカードの通常ポイント付与レートは1,000円=1ポイントで、1ポイントは約5円相当としてギフト券や好きな商品などと交換できます。

セゾンポイントモール経由の場合は最大1,000円=30ポイント(150円相当)の獲得が可能で、ポイント還元率は最大15%になります。

セゾンカードは、普段からネットショッピングを楽んでいる人にもおすすめのステータスカードです。

セゾンゴールド・アメリカン・エキスプレス・カードは初年度年会費無料で利用できる

セゾンゴールド・アメリカン・エキスプレス・カードは、ゴールドの券面にアメリカン・エキスプレスを代表する兵士のデザインがかっこいいステータスカードです。

セゾンゴールド・アメリカン・エキスプレス・カードは初年度に限り年会費無料ですが、翌年からは11,000円(税込)の年会費がかかります。

セゾンゴールド・アメリカン・エキスプレス・カードには、普段の暮らしを豊かにしてくれる以下のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 国内ショッピングでポイント1.5倍 | 国内でのショッピング時に本カードの利用で、 1,000円につき1.5ポイントの永久不滅ポイントが付与される |

| 海外ショッピングでポイント2倍 | 海外でのショッピング時に本カードの利用で、 1,000円につき2ポイントの永久不滅ポイントが付与される |

| プライオリティ・パス年会費優遇 | プライオリティ・パス(プレステージ会員)に11,000円(税込)*で登録できる ※通常は約5万円(2022年1月20日のレート)かかる |

| 国際線利用時の手荷物無料宅配サービス | 空港から自宅までスーツケース1個を無料で届けてくれる |

| 空港ラウンジ | 国内の33空港、ハワイ・ホノルル空港のラウンジを無料で利用できる |

| コート預かりサービス | コート預かりサービスを優待料金*で利用できる ※通常料金の約300円オフ ※対象空港:成田国際空港、中部国際空港、関西国際空港、羽田空港(第3ターミナル) |

| ハーツレンタカー | 「ハーツレンタカー」を5〜20%オフで利用できる |

| 「休暇村」の優待サービス | 「休暇村」の宿泊料金が通常の10%オフとなる |

| 一休プレミアサービス | 「一休.com」掲載のホテルや旅館、 「一休.comレストラン」掲載のレストランなどをお得な価格で予約できる 「一休プレミアサービス」のステージ特典を受けられる |

上記の付帯サービス以外にも、所定のヨガスタジオやパーソナルトレーニングジム、エステサロンを優待価格で利用できる女性に嬉しいサービスも付帯しています。

年会費は抑えたい、でも充実したサービスを受けたい人は、初年度無料で豊富なサービスを利用できるセゾンゴールド・アメリカン・エキスプレス・カードを発行しましょう。

| 年会費 | 11,000円(税込)* ※初年度年会費無料 |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=約5円(ギフト券への交換の場合) |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| ショッピング保険 | 年間200万円まで |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・Apple Pay・QuickPay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 1〜300万円* ※年率12.00〜18.00% |

セゾンプラチナ・アメリカン・エキスプレス・カードは贅沢な体験ができるワンランク上のサービスが付帯

セゾンプラチナ・アメリカン・エキスプレス・カードはワンランク上のサービスが付帯しているため、より贅沢な体験ができます。

具体的には、セゾンゴールド・アメリカン・エキスプレス・カードの付帯サービスに加えて、下記表の豪華なサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| コンシェルジュサービス | 旅行に関するサポート、ゴルフ場やレストラン、 チケットなどの手配を24時間365日いつでも専任スタッフに相談できる |

| プレミアムホテルプリビレッジ | 全国の高級ホテル*で優待料金サービス、会員限定特典を受けられる ※コンラッド東京など |

| セゾンプレミアムセレクション by クラブ・コンシェルジュ | 一見さんお断りの老舗料亭の利用、美食家が通う名店からの料理人派遣など 「クラブ・コンシェルジュ」が提供するサービスを入会金、年会費無料*で利用できる ※通常入会金220,000円(税込)、年会費198,000円(税込) |

| セゾンプレミアムレストランby招待日和 | 国内外約200店舗*のレストランにて、 所定のコースメニューを2人以上で予約すると、コース料理代1人分が無料になる ※銀座 すゞ木(東京)、懐石 北瑞苑(大阪)など |

| プライオリティ・パス | プライオリティ・パス(プレステージ会員)に無料*で登録できる ※通常年会費は約5万円(2022年1月20日のレート) |

その他にも、ミシュランお墨付きホテルの客室アップグレードや、ワインセラーのレンタル無料サービスなど豪華なサービスが付帯しています。

豪華なサービスが付帯しいる分、セゾンプラチナ・アメリカン・エキスプレス・カードの年会費は高く、22,000円(税込)の年会費がかかります。

しかし、通常220,000円(税込)の入会金、198,000円(税込)の年会費がかかる「セゾンプレミアムセレクション by クラブ・コンシェルジュ」を無料で利用できます。

そのため、セゾンプラチナ・アメリカン・エキスプレス・カードは、コストパフォーマンスが良いステータスカードだと言えます。

セゾンプラチナ・アメリカン・エキスプレス・カードには、最高1億円の補償を受けられる海外旅行傷害保険も付帯しています。

保険は利用付帯のため旅費や渡航費などをカードで決済する必要がありますが、万が一のときも十分な補償を受けられるため安心して海外旅行に行けます。

さらに、セゾンプラチナ・アメリカン・エキスプレス・カードには、最高5,000万円の補償が受けられる国内旅行傷害保険も付帯しています。

国内旅行傷害保険は利用付帯としているクレジットカードも多い中、セゾンプラチナ・アメリカン・エキスプレス・カードの国内旅行傷害保険は自動付帯のため大変使い勝手が良いです。

付帯サービスだけでなく付帯保険もワンランク上のセゾンプラチナ・アメリカン・エキスプレス・カードを発行して、贅沢な日々を過ごしてみてはいかがでしょうか。

| 年会費 | 22,000円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 上限なし |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=約5円(ギフト券への交換の場合) |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(自動付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・Apple Pay・QuickPay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 1〜300万円* ※年率12.00〜18.00% |

楽天プレミアムカードは年会費11,000円(税込)で「プライオリティ・パス」を利用できる

楽天プレミアムカードは、年会費11,000円(税込)でプライオリティ・パスのプレステージ会員同等のサービスを受けられます。

楽天プレミアムカードの付帯サービスの詳細は、以下のとおりです。

- プライオリティ・パスの年会費無料

- 世界1,300ヶ所以上の空港ラウンジ利用料無料

プライオリティ・パスはステータスカードの優待サービスとして付帯していることが多々ありますが、多くのステータスカードはプライオリティ・パスの年会費無料だけです。

一方で空港ラウンジの利用料金が無料となるのは年会費が高いステータスカードに限られていますが、楽天プレミアムカードは両方のサービスが付帯しています。

先に解説した年会費2万円未満のステータスカードには、いずれもプライオリティ・パス(プレステージ会員)は付帯していません。

プライオリティ・パスをお得に利用したい人は、年会費11,000円(税込)で利用できる楽天プレミアムカードを発行しましょう。

楽天プレミアムカードには高級レストランや高級ホテルで利用できるサービスはありませんが、効率よくポイントを貯められる下記表のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジ | 国内33空港、ハワイ・ホノルル、韓国仁川の空港ラウンジを無料で利用できる |

| 海外旅行時の現地サポート | 海外旅行時にレストランの予約など、現地サポートを受けられる |

| SPU4倍 | 楽天市場での買い物で、通常ポイントに加えて4倍のポイントが付与される* ※楽天市場で1,000円利用した場合 通常ポイント:1,000円=100ポイント SPU4倍:1,000円=400ポイント 総獲得ポイント:500ポイント |

さらに、好きなコースを選んで利用する下記表のサービスもあります。

| 優待サービス | 内容 | おすすめの人 |

|---|---|---|

| 楽天市場コース | 毎週火曜日、木曜日に楽天市場でのショッピングでポイント1倍加算 | 楽天市場でのショッピングを楽しみたい人 |

| トラベルコース | 楽天トラベルでの予約でポイント1倍加算 | 旅行好きな人 |

| エンタメコース | ・Rakuten TV利用分ポイント1倍加算 ・楽天ブックス利用分ポイント1倍加算 | 映画鑑賞や読書を楽しみたい人 |

例えば、楽天市場コースを選択して対象日に楽天市場でショッピングをした場合、1,000円の利用で600ポイントが貯められます。

※600ポイントの内訳

↓↓↓

通常ポイント:100ポイント

SPU4倍:400ポイント

楽天市場コース:100ポイント

楽天プレミアムカードは自分のライフスタイルに合わせて効率的にポイントが貯められるため、誰でもポイントを活用しやすいでしょう。

楽天プレミアムカードは、ポイントを有効活用したい人にもおすすめのステータスカードです。

| 年会費 | 11,000円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 〜300万円 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高5,000万円* ※自動付帯分4,000万円、利用付帯分1,000万円 国内:最高5,000万円(自動付帯) |

| ショッピング保険 | 年間300万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | 1〜90万円* ※年率18.00% |

JALカードCLUB-AゴールドカードはJALグループの利用でマイルが貯まる

JALグループの利用で効率的にマイルを貯められるJALカードCLUB-Aゴールドカードは、普段からよく飛行機を利用する人におすすめのカードです。

なぜなら、JALカードCLUB-Aゴールドカードは、飛行機の搭乗で効率よくマイルを貯められるからです。

JALカードCLUB-AゴールドカードでJALグループ便の航空券を購入すると、通常のフライトマイルに加えて下記表のボーナスマイルがもらえます。

| 入会搭乗ボーナス | 最大5,000マイル* ※カード発行後初めてのフライトが対象 |

| 毎年初回搭乗ボーナス | 最大2,000マイル |

| 搭乗ごとのボーナス | フライトマイル最大25%プラス |

さらに、JALカードCLUB-Aゴールドカードは、ショッピングでも効率的にマイルを貯めることができます。

通常は200円につき1マイル付与されるところ、JALカードCLUB-Aゴールドカード会員の付与レートは100円=1マイルです。

その他にも、JALカード特約店を利用すると、通常の2倍のマイル(200円=4マイル)が付与されます。

※大丸、ENEOS、イオンなど

参照元:JALカード特約店

JALカードCLUB-Aゴールドカードで貯めたマイルは、航空券や商品、提携先の電子マネーなどと交換が可能です。

- JALグループ国内線特典航空券への交換

- JAL国際線特典航空券への交換

- JAL国際線特典航空券への交換

- e JALポイントへの交換

- JALクーポンに交換

- カード年会費の支払い(1マイル=1円)

- 商品への交換

- 提携先の電子マネーやポイントへの交換

飛行機の利用やショッピングで効率的にマイルを貯められる上に、貯めたマイルを色々活用できるJALカードCLUB-Aゴールドカードはマイルを有効活用したい人におすすめです。

JALカードCLUB-Aゴールドカードには、飛行機搭乗時に活用できる下記表のサービスが付帯しています。

| 付帯サービス | 内容 |

|---|---|

| 空港ラウンジ | 国内28空港とハワイ・ホノルル空港のラウンジを無料で利用できる |

| JAL/JTA機内販売商品の割引 | 機内販売時にJALカードの支払いで、10%割引を受けられる |

| ホテルニッコー & JALシティの割引・特典 | ニッコー・ホテルズ・インターナショナル、 ホテルJALシティで優待特典*を受けられる ※アーリーチェックイン/レイトチェックアウト、 各ホテルのレストランやバーなどの利用料金5%割引など |

| JALビジネスクラス・チェックインカウンターの利用(JAL国際線利用時に限る) | エコノミークラス運賃および特典航空券の利用で、 JALビジネスクラス・チェックインカウンターの利用が可能、 スムーズに搭乗手続きできる |

| 空港店舗・免税店での割引サービス | JALが提供する空港店舗および免税店を最大10%割引で利用できる |

| パッケージツアー | JALが提供するパッケージツアーを最大5%オフで利用できる |

さらに、JALカードCLUB-Aゴールドカードには、旅行やショッピングでの万が一のトラブルに備えられる下記表の保険が付帯しています。

| 付帯保険 | 内容 |

|---|---|

| 海外旅行傷害保険(自動付帯) | 最高1億円* ※自動付帯5,000万円、利用付帯5,000万円 |

| 国内旅行傷害保険(自動付帯) | 最高5,000万円 |

| ショッピング保険 | 年間100万円まで |

| JALカードゴルファー保険* ※国内外でのゴルフプレー中に適用 | 賠償責任保険:最高1億円 傷害保険:最高300万円 |

| 国内・海外航空機遅延保険 | 国内外の航空便利用時の出航遅延で生じた飲食費などを補償 |

飛行機の利用時や旅行に役立つJALカードCLUB-Aゴールドカードの付帯サービスと保険が、快適かつ安心の旅を提供してくれるでしょう。

飛行機を頻繁に利用する人や旅行好きな人は、素敵な旅の助けになるJALカードCLUB-Aゴールドカードを発行してはいかがでしょうか。

| 年会費 | 17,600円(税込) |

| 申込条件 | 20歳以上の安定した収入がある人(学生は☓) |

| 利用可能枠 | 上限なし |

| マイル付与レート | 通常:100円=1マイル 特約店の利用:200円=2マイル |

| マイル交換レート | 1マイル=1円(提携先のポイントに交換する場合) |

| 旅行傷害保険 | 海外:最高1億円* ※自動付帯分5,000万円、利用付帯分5,000万円 国内:最高5,000万円(自動付帯) |

| ショッピング保険 | 年間100万円まで |

| 追加カード | 家族カード |

| 電子マネー・スマホ決済 | Apple Pay |

| 分割・リボ払い | ○ |

| キャッシング | 〜100万円* ※年率14.95~20.00% |

クレジットカードのステータスとはカードのランク

ステータスとは一般的には社会的地位を意味しますが、クレジットカードの場合は以下4つのカードのランクを指します。

- 一般

- ゴールド

- プラチナ

- ブラック

上記ランクの中でもステータスが高いカードは一般を除くゴールド以上のカードで、これをステータスが高いクレジットカードと言います。

他にも「ステータスカード」や「ステータス性のあるカード」などと呼ばれることもあります。

アメリカン・エキスプレス・カードもステータスカードとして認められる

国際ブランドのアメリカン・エキスプレスが発行する、券面がグリーンのアメリカン・エキスプレス・カードは一般カードです。

しかし、例外としてアメリカン・エキスプレス・カードもステータスカードとして認められます。

なぜなら、アメリカン・エキスプレス・カードは、ステータスカード並みの年会費がかかりますし、付帯保険や優待が豊富でステータスカード同等のサービスが受けられるからです。

ステータスカードの発行を検討している人は一般カードではありますが、アメリカン・エキスプレス・カードも視野に入れた上で検討しましょう。

ステータスカードのメリット・デメリット│ステータスカードを持つべき人とは

ステータスが高いクレジットカードを持つことには、多くのメリットがある反面デメリットも伴います。

以降でステータスが高いクレジットカードを持つメリット・デメリットについて、詳しく解説します。

ステータスが高いクレジットカードの6つのメリット

ステータスが高いクレジットカードを持つメリットは、以下の6つです。

- 普段は経験できない極上の体験ができる

- 旅行やショッピングをより安心して楽しめる

- 羨望の眼差しを受けることで自己肯定感を高められる

- 海外で高待遇を受けられる可能性が高い

- 一般カードよりもポイントを有効活用できる

- 利用可能枠が大きいから高額なショッピングにも備えられる

メリット1:ステータスカードは、普段は経験できない極上の体験ができる

ステータスカードは、カード付帯の色々な優待サービスが極上の体験を提供してくれます。

ステータスカードには普段の生活から旅行の時など、色々な場面で役立つ優待サービスが付帯しています。

付帯サービスの中には高級レストランや高級ホテルの優待割引サービスもあり、普段は経験できない極上な体験を手頃な価格で利用できるのです。

以下は、高級レストランおよび高級ホテルの優待サービスの一例です。

- サバティーニ・ディ・フィレンツェ 東京店などの高級レストラン1人分の料理代が無料

- 帝国ホテル東京など高級ホテルの宿泊費の優待割引サービス

さらに、ステータスカードによっては以下のようなサービスも付帯しています。

- 旅行時の手荷物無料宅配

- 空港ラウンジの無料利用

- ホテルやレストランの予約をおまかせ

- 有名ゴルフ場の手配

- 公共交通機関の利用料金割引

- ユニバーサル・スタジオ・ジャパンのラウンジ無料利用

普段の生活よりもワンランク上の体験を求める人は、ステータスカードを持つべきでしょう。

プラチナやブラックカードを中心に、よりステータスが高いカードにはコンシェルジュサービスやプライオリティ・パスが付帯しています。

| カード名 | プライオリティ・パス | コンシェルジュサービス |

|---|---|---|

| JCBゴールド | ☓ | ☓ |

| JCBプラチナ | ○ | ○ |

| JCB GOLD EXTAGE | ☓ | ☓ |

| 三井住友カード ゴールド(NL) | ☓ | ☓ |

| 三井住友カードゴールド | ☓ | ☓ |

| 三井住友カード プラチナ | ○ | ○ |

| 三井住友カード プラチナリファード | ☓ | ☓ |

| アメリカン・エキスプレス・カード | ☓ | △* ※年会費のみ無料 |

| アメリカン・エキスプレス・ゴールド・カード | ☓ | △* ※年会費と年2回までの利用料無料 |

| ANAアメリカン・エキスプレス・ゴールド・カード | ☓ | ☓ |

| Mastercard Titanium Card(ラグジュアリーカード) | ○ | ○ |

| ダイナースクラブカード | ☓ | ☓ |

| 三菱UFJカードゴールド | ☓ | ☓ |

| 三菱UFJカードゴールドプレステージ | ☓ | ☓ |

| TRUST CLUB エリートカード | ☓ | ☓ |

| TRUST CLUBワールドカード | ☓ | ☓ |

| dカードゴールド | ☓ | ☓ |

| au PAYゴールドカード | ☓ | ☓ |

| セゾンゴールド・アメリカン・エキスプレス・カード | ☓ | △* ※年会費優遇のみ |

| セゾンプラチナ・アメリカン・エキスプレス・カード | ○ | ○ |

| 楽天プレミアムカード | ☓ | ○ |

| JALカードCLUB-Aゴールドカード | ☓ | ☓ |

24時間365日いつでも旅先でのサポートを受けられるサービスのことで、ゴルフ場やレストラン、チケットなどの手配も任せられます。

世界約1,300ヵ所以上の空港ラウンジ等を利用できる会員サービスのこと。

「プライオリティ・パス」を利用するには通常429USドル(約48,828円*)の年会費を支払う必要がありますが、本サービスがステータスカードに付帯していれば無料で利用できます。

※2022年1月25日の為替レート

旅先で快適に過ごしたい人は、これらのサービスが付帯しているステータスが高いクレジットカードを選びましょう。

メリット2:旅行やショッピングをより安心して楽しめる

ステータスカードを持つと、旅行やショッピングをより安心して楽しめます。

なぜなら、ステータスカードには旅行やショッピング時の万が一に備えられる、以下のような保険が付帯しているからです。

- 海外旅行傷害保険

- 国内旅行傷害保険

- ショッピング保険など

一般カードにも上記の保険が付帯している場合もありますが、一般カードの補償額は比較的低めです。

一方、ステータスカード付帯保険は補償額が充実しているため、旅行やショッピングの時の万が一のトラブルにも備えられます。

下記の表は、先に紹介したクレジットカード23選の保険内容をまとめたものです。

| カード名 | 海外旅行傷害保険 | 自動付帯 (☓は利用付帯) | 国内旅行傷害保険 | 自動付帯 (☓は利用付帯) | ショッピング保険 |

|---|---|---|---|---|---|

| JCBゴールド | 最高1億円 | △* ※自動付帯分5,000万円、利用付帯分5,000万円 | 最高5,000万円 | ○ | 年間500万円まで |

| JCBプラチナ | 最高1億円 | ○ | 最高1億円 | ○ | 年間500万円まで |

| JCB GOLD EXTAGE | 最高5,000万円 | ☓ | 最高5,000万円 | ☓ | 年間200万円まで |

| 三井住友カード ゴールド(NL) | 最高2,000万円 | △* ※自動付帯分300万円、利用付帯分1,700万円 | 最高2,000万円 | △* ※自動付帯分300万円、利用付帯分1,700万円 | 年間300万円まで |

| 三井住友カードゴールド | 最高5,000万円 | △* ※自動付帯分4,000万円、利用付帯分1,000万円 | 最高5,000万円 | △* ※自動付帯分4,000万円、利用付帯分1,000万円 | 年間300万円まで |

| 三井住友カード プラチナ | 最高1億円 | ○ | 最高1億円 | ○ | 年間500万円まで |

| 三井住友カード プラチナリファード | 最高5,000万円 | △* ※自動付帯分1,000万円、利用付帯分4,000万円 | 最高5,000万円 | △* ※自動付帯分1,000万円、利用付帯分4,000万円 | 年間500万円まで |

| アメリカン・エキスプレス・カード | 最高5,000万円 | ☓ | 最高5,000万円 | ☓ | 年間500万円まで |

| アメリカン・エキスプレス・ゴールド・カード | 最高1億円 | △* ※自動付帯分1,000万円、利用付帯分9,000万円 | 最高5,000万円 | ☓ | 年間500万円まで |

| ANAアメリカン・エキスプレス・ゴールド・カード | 最高1億円 | ☓ | 最高5,000万円 | ☓ | 年間500万円まで |

| Mastercard Titanium Card(ラグジュアリーカード) | 最高1億2,000万円 | ○ | 最高1億円 | ☓ | 年間300万円まで |

| ダイナースクラブカード | 最高1億円 | ○ | 最高1億円 | ☓ | 年間500万円まで |

| 三菱UFJカードゴールド | 最高2,000万円 | ○ | 最高2,000万円 | ☓ | 年間100万円まで |

| 三菱UFJカードゴールドプレステージ | 最高5,000万円 | ○ | 最高5,000万円まで | ☓ | 年間300万円まで |

| TRUST CLUB エリートカード | 最高3,000万円 | ☓ | 最高3,000万円 | ☓ | 年間200万円まで |

| TRUST CLUBワールドカード | 最高7,000万円 | ☓ | 最高7,000万円 | ☓ | 年間500万円まで |

| dカードゴールド | 最高1億円 | △* ※自動付帯分5,000万円、利用付帯分5,000万円 | 最高5,000万円 | ☓ | 年間300万円まで |

| au PAYゴールドカード | 最高5,000万円 | ○ | 最高5,000万円 | ☓ | 年間300万円まで |

| セゾンゴールド・アメリカン・エキスプレス・カード | 最高5,000万円 | ☓ | 最高5,000万円 | ☓ | 年間200万円まで |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 最高1億円 | ☓ | 最高5,000万円 | ○ | 年間300万円まで |

| 楽天プレミアムカード | 最高5,000万円 | △* ※自動付帯分4,000万円、利用付帯分1,000万円 | 最高5,000万円 | ○ | 年間300万円まで |

| JALカードCLUB-Aゴールドカード | 最高1億円 | △* ※自動付帯分5,000万円、利用付帯分5,000万円 | 最高5,000万円 | ○ | 年間100万円まで |

ステータスカード付帯の保険は、旅先でのケガや購入商品の盗難にあった時の補償が充実しているので、ステータスカードを持つと旅行やショッピングをより安心して楽しめるのです。

メリット3:羨望の眼差しを受けることで自己肯定感を高められる

この世の中には嗜好や価値観が異なる色々な人がいますが、その中にはステータスが高いクレジットカードに憧れを持つ人もいます。

このような人たちの前でステータスカードを出すと、羨望の眼差しを受けることは間違いありません。

羨望の眼差しを向けられると、普段自信がない人でも自己肯定感を高められるでしょう。

特にデートや友人との食事など見栄を張りたい場面では、ステータスカードでの支払いは効果抜群です。

メリット4:海外で高待遇を受けられる可能性が高い

ステータスカードを持っていると、海外で高待遇を受けられる可能性が高まります。

なぜなら、海外では所有しているクレジットカードで、その人の収入を判断するケースが多々あるからです。

特に高級品を扱うお店などでは顕著で、ステータスカードを見せると店員の態度がガラリと変わるということが往々にしてあります。

海外によく行く人は、ステータスカードを1枚は持っておくべきでしょう。

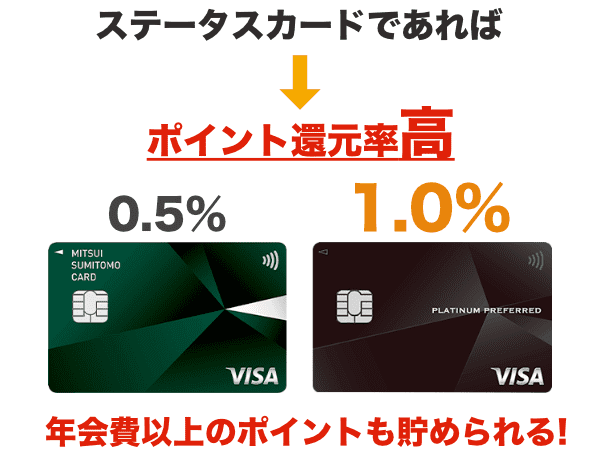

メリット5:一般カードよりもポイントを有効活用できる

ステータスが高いクレジットカードは、一般カードよりもポイントを有効活用できます。

なぜなら、ステータスカードは一般カードよりもポイント還元率が高い傾向にあるからです。

以下は、三井住友カードの一般カードとステータスカードのポイント還元率を比較しています。

| カード | ポイント還元率 |

|---|---|

| 一般カード/三井住友カード(NL) | 0.5% |

| ステータスカード/三井住友カード プラチナリファード | 1% |

カードによっては、ステータスカードの会員だけに付与されるボーナスポイントなどもあります。

例えば、楽天プレミアムカードは楽天市場の利用で通常ポイントに加えて、4倍のポイントが加算されます。

使い方次第では年会費以上のポイントを貯められるため、ポイントを有効活用したい人はステータスカードを作りましょう。

メリット6:利用可能枠が大きいから高額なショッピングにも備えられる

ステータスカードは一般カードよりも利用可能枠が大きいため、高額なショッピングでカード決済で買うことができます。

例として、三井住友カードが発行するクレジットカードの利用可能枠を下記の表にまとめました。

| カード名 | カードのランク | 利用可能枠 |

|---|---|---|

| 三井住友カード(NL) | 一般 | 〜100万円 |

| 三井住友カード ゴールド(NL) | ゴールド | 〜200万円 |

| 三井住友カード ゴールド | ゴールド | 〜200万円 |

| 三井住友カード プラチナリファード | プラチナ | 〜500万円 |

上記表を見ると、利用可能枠はカードのランクに連動していることがわかります。

高級ホテルや高級レストランをよく利用する人や高額なショッピングを頻繁にする人は、高額な出費にも備えられるステータスカードを選びましょう。

ステータスが高いクレジットカードのデメリット3つ

ステータスが高いクレジットカードを持つことにメリットがある一方で、デメリットも3つあります。

- 年会費が高いから経済的負担が大きい

- ステータスカードを利用できる人は限られている

- 付帯サービスを使うことは難しい

デメリット1:年会費が高いから経済的負担が大きい

ステータスが高いクレジットカードは一般カードよりも年会費が高く設定されていますので、一般カードを利用するよりも経済的負担が大きくなります。

下記の表は、JCBが発行するクレジットカードの年会費をまとめたものです。

| カード名 | カードのランク | 年会費 |

|---|---|---|

| JCBカードW | 一般 | 無料 |

| JCB一般カード | 一般 | 1,375円(税込)* ※初年度年会費無料 |

| JCB GOLD EXTAGE | ゴールド | 3,300円(税込)* ※初年度年会費無料 |

| JCBゴールド | ゴールド | 11,000円(税込)* ※初年度年会費無料 |

| JCBプラチナ | プラチナ | 27,500円(税込) |

上記表の通り、カードのランクが上がるにつれて年会費は高くなります。

ステータスカードを発行する際は高額な年会費がかかること、それによって経済的負担が大きくなることを頭に入れておきましょう。

デメリット2:ステータスカードを利用できる人は限られている

ステータスカードは一般カードよりも厳しい申込条件が定められており、カードによって違いはありますが一般的に以下のような人はステータスカードの発行ができません。

- 学生

- パート・アルバイト

- 低収入の人

- 若年層

事実、前述したおすすめのステータスカード23選は、すべて学生は申し込めません。

ステータスカードを利用するためには安定した収入が認められなければならず、カードによってはパートやアルバイトの人は利用できません。

アメリカン・エキスプレス・カードの申込対象者は正社員や自営業の人に限られており、パート・アルバイトの人は利用できません。

さらに、ステータスカードを利用するためには、一定以上の安定した収入があることが認められなければなりません。

年収の条件は公表されていませんが、目安年収を公表しているTRUST CLUBカードによるとランクが低いTRUST CLUB エリートカードでも年収200万円以上が必要です。

さらに、ランクが高いTRUST CLUBワールドカードの目安年収は、400万円以上となっています。

他にも、ステータスカードによっては、年齢制限を設けているカードもあり、以下のカードは30歳以上の人だけが発行できます。

- 三井住友カードゴールド

- 三井住友カード プラチナ

このように、ステータスカードは一般カードよりも厳しい申込条件が設定されており、誰でも利用できるわけではありません。

申込条件や収入によっては自分が発行できないステータスカードがあるということを、頭に入れて置きましょう。

ブラックカードを中心にインビテーション(招待状)が無いと、申し込みできないステータスカードもあります。

インビテーション(招待状)は、下位ランクのゴールドカードやプラチナカードを使い込まない限り発行されません。

はじめてステータスカードを利用する人は、インビテーション(招待状)不要のステータスカードのも申し込みが必須です。

デメリット3:付帯サービスをすべて使うことは難しい

ステータスが高いクレジットカードには、極上な毎日を提供してくれるサービスが多く付帯していますが、現実的に付帯サービスをすべて使い切ることは難しいでしょう。

特にランクや年会費が高いステータスカードの付帯サービスを使い切ることは困難です。

なぜなら、カードのランクや年会費が高いステータスカードには数多くのサービスが付帯されており、中には趣味・嗜好に合わないサービスもあるからです。

どんなに素晴らしい付帯サービスでも、自分の嗜好に合わない付帯サービスは利用しないでしょう。

例えば、普段からゴルフを楽しまない人にとって、ゴルフ場の手配や優待割引などのサービスは不要です。

1年中健康で過ごしていれば、24時間いつでも病気について医師と相談できるドクターコール24も使いません。

このように、ステータスカードの付帯サービスをすべて使い切ることは現実的に厳しいと言えます。

特にカードのランクや年会費が高いクレジットカードを利用する場合は、すべてのサービスを使い切れない可能性もあることを念頭に置きましょう。

ステータスカードを持つべき人は、高い年会費を支払ってでもステータスカードが欲しいと思っている人

高い年会費を支払ってでもステータスカードが欲しいと思っている人は、ステータスカードを持つべきです。

具体的には、以下のような人がステータスカードを持つべきだと言えるでしょう。

- 付帯サービスや保険を活用できる人

- ステータスカードを持つことに憧れている人

ステータスカードには一般カードよりも手厚いサービスや保険が付帯しているため、これらのサービスを十分に活用できる人はステータスカードを持つべきです。

例えば、下記に該当する人はステータスカードの付帯サービスや保険を活用できるでしょう。

- 国内外を問わず頻繁に旅行に行く人

- 高級レストランや高級ホテルを利用したい人

- 毎月の利用金額が大きい人

- ポイントを効率よく活用したい人

ステータスカードを持つことに憧れている人も、ステータスカードを発行することで自己肯定感を高められます。

ただし、ステータスカードは一般カードよりも高い年会費がかかるため、下記のような人にはおすすめできません。

- 付帯保険やサービスを十分に活用できない人

- 経済的負担を抑えたい人

付帯サービスや保険を活用できる人やステータスカードに憧れる人を中心に、「高い年会費を支払ってでもステータスカードが欲しい」と思える人はステータスカードを発行しましょう。

ステータスカードが決まらない人必見│年会費や付帯サービスから自分に合うカードを見つけよう

どのステータスカードを利用するのか決まらない人は、年会費や付帯サービスから自分に合うカードを見つけましょう。

下記表で先に解説したおすすめのステータスカード23選を年会費ごとにまとめました。

それぞれの主な付帯サービスも併せて明記しているため、自分に合ったステータスカードを探す参考にしてください。

年会費1万円以下のステータスカード│とにかく年会費を抑えたい人におすすめ

年会費1万円以下のステータスカードは、年会費を抑えたい人に最適です。

| カード名 | 年会費 | 対象年齢 | 主な付帯サービス |

|---|---|---|---|

| 三菱UFJカードゴールド | 2,095円(税込)*1 | 18歳以上 | ・空港ラウンジ |

| JCB GOLD EXTAGE | 3,300円(税込)*1 | 20〜29歳 | ・空港ラウンジ |

| TRUST CLUB エリートカード | 3,300円(税込) | 22歳以上 | ・空港ラウンジ ・ホテル優待 |

| 三井住友カード ゴールド(NL) | 5,500円(税込)*2 | 満18歳以上 | ・空港ラウンジ ・ホテル優待 |

※2 年間100万円のご利用で翌年以降の年会費永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年会費を抑えながら、なるべく多くの付帯サービスを利用したい人は、TRUST CLUB エリートカードや三井住友カード ゴールド(NL)を発行しましょう。

20歳未満の人には、三菱UFJカードゴールドがおすすめです。

JCB GOLD EXTAGEやは20代限定のステータスカードで、年会費を抑えながらゴールドカードと同等のサービスが受けられます。

上記表の4つのカードはいずれも年会費が1万円以下なので、経済的負担を軽減できます。

更に経済的負担を軽減したい人は、初年度が年会費無料で利用できる三菱UFJカードゴールド・JCB GOLD EXTAGEを選びましょう。

ただし、上記表の5つのカードはいずれも年会費が安い分、付帯サービスが少ないのでプライオリティ・パスやコンシェルジュサービスは付帯していません。

さらに、高級レストランをお得な価格で利用できるグルメ優待などもありません。

年会費1万円未満のステータスカードでは最低限のサービスしか利用できないため、より充実したサービスが必要な人は年会費が1万円以上のステータスカードを利用しましょう。

年会費1万円〜2万円のステータスカード│コンシェルジュサービスはない

年会費1万円以上2万円未満のステータスカードには、いずれもコンシェルジュサービスが付帯していません。

しかし、年会費1万円未満のステータスカードよりは、付帯サービスが充実しています。

そのため、年会費はなるべく抑えながら、できるだけ多くのサービスを利用したい人は、年会費1万円以上2万円未満のステータスカードを選びましょう。

年会費1万円以上2万円未満のステータスカードは、下記表のとおりです。

| カード名 | 年会費 | 対象年齢 | 主な付帯サービス |

|---|---|---|---|

| JCBゴールド | 11,000円(税込)* ※初年度年会費無料 | 20歳以上 | ・空港ラウンジ ・グルメ優待 ・ゴルフ場手配 |

| 三井住友カードゴールド | 11,000円(税込) | 30歳以上 | ・空港ラウンジ ・ホテル優待 |

| 三菱UFJカードゴールドプレステージ | 11,000円(税込)* ※初年度年会費無料 | 20歳以上 | ・空港ラウンジ ・グルメ優待 ・ホテル優待 |

| dカードゴールド | 11,000円(税込) | 20歳以上 | ・空港ラウンジ ・ポイント還元率1%以上 |

| au PAYゴールドカード | 11,000円(税込) | 20歳以上 | ・空港ラウンジ ・ホテル優待 ・ポイント還元率1%以上 |

| セゾンゴールド・アメリカン・エキスプレス・カード | 11,000円(税込)* ※初年度年会費無料 | 20歳以上 | ・空港ラウンジ ・ホテル優待 ・手荷物無料宅配 |

| 楽天プレミアムカード | 11,000円(税込) | 20歳以上 | ・空港ラウンジ ・プライオリティ・パス・ポイント還元率1%以上 |

| アメリカン・エキスプレス・カード | 13,200円(税込) | 20歳以上 | ・空港ラウンジ ・ホテル優待 ・手荷物無料宅配 |

| TRUST CLUB ワールドカード | 13,200円(税込) | 25歳以上 | ・空港ラウンジ ・グルメ優待 ・ホテル優待 |

| JALカードCLUB-Aゴールドカード | 17,600円(税込) | 20歳以上 | ・空港ラウンジ ・ホテル優待 ・マイル優待 |

高級レストランなどを優待価格で利用できるグルメ優待やゴルフ場の優待割引サービスを利用したい人は、JCBゴールドを発行しましょう。

高級ホテルなどの割引優待を受けたい人は、三井住友カードゴールドの発行をおすすめします。

グルメ優待もホテル優待も受けたい人は、「三菱UFJカードゴールドプレステージ」や「TRUST CLUB ワールドカード」がおすすめです。

「dカードゴールド」や「au PAYゴールドカード」、「楽天プレミアムカード」はポイントを有効活用したい人におすすめです。

これらのステータスカードは使い方次第では、年会費以上のポイントを貯められるでしょう。

航空機を頻繁に利用する人は、マイルを貯められる「JALカードCLUB-Aゴールドカード」をおすすめします。

海外旅行好きな人は、旅行時に役立つサービスが多く付帯している「セゾンゴールド・アメリカン・エキスプレス・カード」と「アメリカン・エキスプレス・カード」を利用しましょう。

例外として、楽天プレミアムカードは年会費2万円未満で唯一、プライオリティ・パス(プレステージ会員)を利用できます。

海外旅行に行く時にフライトまでの待ち時間を快適に過ごしたい人は、楽天プレミアムカードを選びましょう。

年会費3〜5万円未満のステータスカード│ポイントやマイル特化型のカードもある

年会費が3万円以上5万円未満のステータスカードには、下記2種類のカードがあります。

- 付帯サービスが充実しているカード

- ポイントやマイル特化型のカード

先に解説したおすすめのステータスカード23選のうち、年会費が3万円以上5万円未満のカードは下記表のとおりです。

| カード名 | 年会費 | 対象年齢 | 主な付帯サービス |

|---|---|---|---|

| セゾンプラチナ・アメリカン・エキスプレス・カード | 22,000円(税込) | 20歳以上 | ・コンシェルジュサービス ・プライオリティ・パス ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 ・ゴルフ場手配 |

| ダイナースクラブカード | 24,200円(税込) | 27歳以上 | ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 ・ゴルフ場手配 |

| JCBプラチナ | 27,500円(税込) | 25歳以上 | ・コンシェルジュサービス ・プライオリティ・パス ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 ・ゴルフ場手配 |

| アメリカン・エキスプレス・ゴールド・カード | 31,900円(税込) | 20歳以上 | ・プライオリティ・パス(年間2回まで無料) ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 |

| 三井住友カード プラチナリファード | 33,000円(税込) | 20歳以上 | ・国内空港ラウンジ ・ポイント還元率1%以上 |

| ANAアメリカン・エキスプレス・ゴールド・カード | 34,100円(税込) | 20歳以上 | ・国内空港ラウンジ ・マイル優待 |

上段4つのステータスカードは、いずれも付帯サービスが充実しています。

特にセゾンプラチナ・アメリカン・エキスプレス・カードとJCBプラチナには、コンシェルジュサービスとプライオリティ・パスが付帯しているため、快適な旅を楽しめるでしょう。

一方、下段2つのカードはポイントやマイルの特化型カードのため、優待サービスが充実していません。

しかし、ポイントやマイルの還元率が高く、使い方次第では年会費の元を取ることも可能です。

ポイントやマイルを効率的に活用したい人は、三井住友カード プラチナプリファードやANAアメリカン・エキスプレス・ゴールド・カードを選びましょう。

年会費が5万円以上のステータスカード│趣味・嗜好に合うサービスが見つかる

年会費が5万円以上のステータスカードは、下記表のとおりです。

| カード名 | 年会費 | 対象年齢 | 主な付帯サービス |

|---|---|---|---|

| 三井住友カード プラチナ | 55,000円(税込) | 30歳以上 | ・コンシェルジュサービス ・プライオリティ・パス ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 ・ゴルフ場手配 |

| Mastercard Titanium Card (ラグジュアリーカード) | 55,000円(税込) | 20歳以上 | ・コンシェルジュサービス ・プライオリティ・パス ・国内空港ラウンジ ・グルメ優待 ・ホテル優待 |

いずれのステータスカードも付帯サービスが充実しており、表に記載しきれないサービスも多く付帯しています。

例えば、三井住友カード プラチナには、宝塚歌劇優先販売サービスやユニバーサル・スタジオ・ジャパン三井住友カードラウンジサービスなどが付帯しています。

さらに、Mastercard Titanium Card(ラグジュアリーカード)には、映画GIFTの提供サービスや国立美術館の無料鑑賞サービスなどが付帯しています。

いずれのステータスカードにも数多くのサービスが付帯しているため、自身の趣味や嗜好に合ったサービスが見つかります。

自分のライフスタイルに合った特別な優待サービスを利用したい人は、上記2つのいずれかのカードを選びましょう。

自分の趣味や嗜好に合った極上の体験を提供してくれるステータスカードを発行して、贅沢な日常を体験してください。