クレジットカードを初めて作る人の中にはクレジットカードを持つことで、自分にどのようなメリットがあるのかが分からない人も居るでしょう。

クレジットカードを持つことで、色々なメリットを得ることができます。

- 手持ちの現金がなくても買い物ができる

- 買い物の度にポイントが貯まる

- 海外旅行や国内旅行で、買い物や病気、怪我などのトラブルに遭っても保証してくれる保険が付帯している

この記事ではクレジットカードのメリットやデメリットの解説と、さらにクレジットカードの賢い使い方も解説します。

クレジットカードのメリットを最大限に活かす5つの方法と賢い使い方を解説

クレジットカードのメリットを最大限に活かす5つの方法と、賢いクレジットカードの使い方について解説します。

- メインカードとサブカードの2枚持ちで効率良くポイントを貯める

- 家族カードで家計管理する

- ETCカードで高速道路の料金所をノンストップで通過する

- 電子マネーでポイント2重取りする

- スマホ決済でポイント2重取り・3重取りする

クレジットカードをメインカードとサブカードの2枚に使い分ける

クレジットカードにはメインカードとサブカードを使い分ける方法があり、メインカードはポイント還元率1.0%以上でサブカードは頻繫に利用するお店の特典で選ぶのがポイントです。

毎月の食費・公共料金・交通費・通信費など、色々な支払いをポイント還元率の高いメインカードにまとめると効率よくポイントが貯まります。

頻繁に利用するお店でショッピングするときは、そのお店で割引が受けられるサブカードで支払いをすることでメインカードとサブカードを使い分けます。

| メインカード | ポイント還元率1.2%のリクルートカード |

| サブカード | マルイで10%割引が受けられるエポスカード |

クレジットカードによっては複数の国際ブランドから1つ選べますので、海外でクレジットカードを利用する場合はVISAとMastercardで2枚持ちします。

そうすれば、世界中のVISA加盟店とMastercard加盟店でクレジットカード払いが可能になるので、海外でのショッピングや宿泊代金の支払いに困ることはありません。

さらに、最近では1人で2枚以上のクレジットカードを持つケースは珍しくありませんので、メインカードとサブカードの2枚のクレジットカードを持っても問題ありません。

ただし、5枚など複数のクレジットカードを持つことは年会費が負担になる場合もあるので、2枚か3枚のクレジットカードを持つくらいが丁度いいです。

2020年3月末のクレジットカード発行枚数(調査回答社数 253 社)は、2億9,296万枚で、前年比3.2%の増加となった。成人人口※比では、1人当たり2.8枚保有していることとなる。

引用元:一般社団法人日本クレジット協会のクレジットカード発行枚数調査

家族カードを追加する|本会員と家族会員で家計管理

クレジットカードによっては家族カードが発行できるクレジットカードがあり、本会員が所有するのが本カードで家族会員が所有するのが家族カードです。

家族カードの発行方法は本カードに家族カードを追加することで、家族カードを発行できます。

- 家族会員の利用分は本会員にまとめて請求

- 家族会員が貯めたポイントは本会員にまとめられる

- 家族会員も本会員とほぼ同等のサービスを利用できる

家族一人ひとりが本カードを持っていると複数の利用明細を確認しないといけませんが、本会員にまとめて請求される家族カードなら1つの利用明細を確認するだけです。

クレジットカードの利用明細を管理しやすいのが家族カードなので、公共料金や光熱費などの固定費の支払いを本カードで行うと家計管理が楽になります。

例えば、ドコモではdカードやドコモ利用料金などと、自動連携する家計簿アプリ「スマート家計簿」を提供しています。

入出金履歴から自動的に家計簿を作成する機能が付いており、家計簿を付ける作業を楽にしたいときに便利です。

家族カードは各自のクレジットカードの利用状況が1枚の利用明細で確認できるため、家族みんなに家族カードを発行すればクレジットカードの使い過ぎのリスク回避にもなります。

ETCカードを追加|ETC利用でポイントを貯める

クレジットカードによってはETCカードの追加が可能なので、高速道路をよく利用する人に便利です。

- 車載器の電源を入れてからETCカードを差し込みする

- 車線案内表示板を確認し、ETCレーンへ車線変更

- 20km/h以下の速度でETCレーンに進入

- 開閉バーが開いたら通行する

ETCレーンは料金所のアンテナとETCカードを差し込みした車載器の間で通信する仕組みで、通行料金はETCカードに紐付けされたクレジットカードで支払います。

ETCカードでETCレーンを通過すれば、料金所で5千円札や1万円札を出してお釣りをもらう手間が掛かりません。

さらに、下記表のクレジットカードはETCカード利用分にもポイントが付与されます。

| カード名 | ETC利用分のポイント還元率 | ETCカードの年会費 |

|---|---|---|

VIASOカード | 1.0%(ETC利用分は通常より2倍) | 無料 |

楽天カード | 1.0% | 通常550円(税込)/ 楽天PointClubのダイヤモンド会員・プラチナ会員は無料 |

dカード | 1.0% | 通常550円(税込)/ 初年度無料/次年度以降、年間1度のETCカード利用で無料 |

その他にも、ETCマイレージサービスへの登録により、ETCカードでの通行料金に応じたポイントも貯まります。

ETCマイレージサービスで貯めたポイントは通行料金の支払いにも使用が可能ですので、通行料金を節約したいときに役立つのがETCカードです。

電子マネー機能を搭載|チャージと支払いでポイント2重取り

クレジットカードによっては、電子マネー機能が付いているクレジットカードもあります。

例えば、nanacoやSuica、楽天Edyなどは事前チャージするプリペイド型の電子マネーで、下記のクレジットカードは電子マネーのチャージと支払いでポイントが2重取りできます。

| カード名 | チャージの還元率 | 支払いの還元率 | 合計 |

|---|---|---|---|

| Edy機能付き楽天カード | 0.5% | 0.5% | 1.0% |

| nanaco機能付きセブンカード・プラス | 0.5% | 0.5% | 1.0% |

ただし、クレジットカードによっては電子マネーへのチャージはポイント付与対象外のクレジットカードもあります。

そのため、電子マネーでポイントを2重取りする場合は、クレジットカードと電子マネーの組み合わせが大切です。

クレジットカードとスマホ決済|楽天ペイと楽天カードでポイント2重取り・3重取り

スマホ決済はスマートフォンを活用するキャッシュレス決済の方法で、PayPayや楽天ペイ、d払いなど色々なスマホ決済サービスがあります。

クレジットカードとスマホ決済は組み合わせが可能で、楽天ペイと楽天カードの組み合わせでは下記のようにポイントの2重取りができます。

| 楽天カードからのチャージ(200円につき1ポイント) | 0.5%還元 |

| チャージした楽天キャッシュで支払い(100円につき1ポイント) | 1.0%還元 |

| 2重取りでの合計 | 1.5%還元 |

さらに、楽天ポイントカード加盟店なら下記のようにポイントの3重取りも可能です。

| 楽天カードからのチャージ(200円につき1ポイント) | 0.5%還元 |

| チャージした楽天キャッシュで支払い(100円につき1ポイント) | 1.0%還元 |

| 楽天ポイントカード加盟店*で 楽天ペイ決済時に楽天カードを提示 (100円につき1ポイントまたは200円につき1ポイント) | 0.5%または1.0%還元 |

| 3重取りした時のポイント還元率 合計 | 2.0%または2.5%還元 |

ポイントの3重取りしたいときは、楽天カードの提示を忘れないようにしましょう。

楽天ポイントカード加盟店は楽天PointClub公式サイトより確認できますが、ポイントの3重取がりできるのは一覧に楽天キャッシュ利用可と表示されている加盟店だけです。

| 楽天ポイントカード加盟店の種類 | 加盟店の店名・施設名 |

|---|---|

| スーパー・百貨店 | ・松坂屋・東急ストア・大丸 |

| コンビニ | ・デイリーヤマザキ・ファミリーマート・ポプラ |

| 飲食チェーン | ・はなまる・マクドナルド・バーミヤン |

| 家電量販店 | ・ビックカメラ・ソフマップ・コジマ |

| レンタカー | ・ニッポンレンタカー・スカイレンタカー・Jネットレンタカー |

| ホテル | ・東急ホテル・ビューホテルズ・ニューオータニイン札幌 |

その他の楽天ポイントカード加盟店については、楽天PointClub公式サイトの使えるお店をご覧ください。

社会人や主婦がクレジットカードを利用することで、得られる10個のメリットを解説

社会人や主婦がクレジットカードを利用することで、得られる10個のメリットは下記の通りです。

- 後払いできるので、手元に現金がなくてもショッピング可能

- 店舗での支払いがスムーズ

- インターネットショッピングでの支払いがスムーズ

- 自分にとって都合が良い支払方法を選べる

- 買い物やサービス利用でポイントが貯まる

- 海外旅行や国内旅行でクレジットカード付帯保険の補償が受けられる

- クレジットカードの付帯サービスが利用できる

- ショッピング割引が受けられる

- クレジットカードのキャッシング枠を利用しお金が借りられる

- 正しくクレジットカードを利用すればクレジットカードヒストリーが積みあがって個人の信用が上がる

以降では、上記クレジットカードのメリット10個について詳しく解説します。

後払いできるクレジットカードは手元に現金がなくてもショッピング可能

後払いできるクレジットカードは、手元に現金がなくても買い物やサービスの利用ができます。

クレジットカードはキャッシュカードで現金をATMから出金する手間もかかりませんし、ATM利用手数料もかかりません。

クレジットカードを利用した場合の注意点としては、クレジットカードの返済に大きく関わる締め日と支払日です。

なぜなら、締め日が長いとクレジットカードの利用金額が大きくなるので、使い過ぎるとクレジットカードの支払日に残高不足で遅延になる可能性もあるからです。

通常、クレジットカードの締め日は1ヶ月サイクルになっており、当月に使ったクレジットカードの利用料金は翌月の支払日に口座から引き落とされます。

しかし、クレジットカードの中には下記の事例で挙げたJCBカードのように、締め日が最長2ヵ月のクレジットカードもあります。

クレジットカード締め日までのカード利用代金は、翌月以降の支払日に指定した金融機関口座より引き落としされます。

| 締め日 | カード利用代金が締め切られる日 |

| 支払日 | クレジットカード会社へ支払いする日(口座からの自動引き落としなど) |

クレジットカードは店舗での支払いがスムーズになる|サインまたは暗証番号の入力

クレジットカードで支払いできる店舗やサービスの種類は、下記のように色々あります。

- スーパー・百貨店

- コンビニ

- ドラッグストア

- 書店

- レストラン・カフェ

- ホテル

- レンタカーなど

基本的に店舗でクレジットカード払いすると時はレジでサインまたは4ケタの暗証番号を端末に入力しますが、クレジットカードによってはタッチ決済・コンタクトレス決済も可能です。

- レストランで食事

- 食事が終わった後にレジで「Visaのタッチで」と店員に伝える

- 端末にクレジットカードをかざす

- Visaタッチ決済での支払いが完了

Visaタッチ決済では、サインも暗証番号の入力も不要なので、スムーズにクレジットカード決済が可能です。

さらに、Visaタッチ決済は店員にクレジットカードを渡さずに支払いが完了しますので、スキミングなどによるクレジットカードの不正利用に対してもセキュリティーが高いです。

ただし、Visaタッチ決済でも一定金額以上の買い物やサービス利用には、サインまたは暗証番号のが入力が必要になります。

| 店舗の種類 | 店名 |

|---|---|

| スーパー | ・イオン・イトーヨーカドー・マックスバリュ |

| コンビニエンスストア | ・セブン-イレブン・ファミリーマート・ローソン |

| 飲食チェーン | ・ドトールコーヒーショップ・マクドナルド・すき家 |

| 小売 | ・文教堂・東急ハンズ・ケーズデンキ |

その他にも、Visaタッチ決済が利用できる店舗については、Visa公式サイトの「ご利用可能な店舗」をご覧ください。

インターネットショッピングの支払いもスムーズ|クレジットカード情報を入力

Amazonや楽天市場など、インターネット上の加盟店でもクレジットカードで支払いができます。

- ステップ1ネットショップ*でカメラを購入

- ステップ2買い物カゴ・ショッピングカートに入れる

- ステップ3注文ボタンをクリック

- ステップ4支払方法でクレジットカードを選択

- ステップ5クレジットカード情報

カード番号・有効期限・氏名・セキュリティコードを入力 - ステップ6注文確定のボタンをクリック

※ネットショップにより手順が異なります。

クレジットカードで支払えば、注文後に銀行振込やコンビニ払い、代金引換で支払う必要はありません。

Amazonや楽天市場などクレジットカード情報を登録しておけば、その都度クレジットカードの情報を入力しなくても自動でクレジットカード支払いできるネットショップもあります。

| クレジットカード情報の種類 | 役割 |

|---|---|

| カード番号 | 14~16桁の番号でカード会員を識別 |

| 有効期限 | クレジットカードが使える期限を「月/年」で示す |

| 氏名 | クレジットカードの名義人をローマ字で示す |

| セキュリティコード | 3桁または4桁の番号でネットショッピング時の不正利用を防ぐ |

ナンバーレスカードを除くクレジットカードは、カード番号・有効期限・氏名は、クレジットカードの表面に記載されています。

クレジットカードの有効期限は2026年10月が有効期限の場合、クレジットカード表面に「10/26」と記載されます。

インターネットショッピングする時は正しいクレジットカードの有効期限を入力しないと、注文確定時にエラーが出てクレジットカード決済ができません。

セキュリティコードは、クレジットカード会社によって記載されている箇所が異なります。

JCBカードのセキュリティーコードは、クレジットカード裏面の下段に3桁のセキュリティコードが記載されています。

ただし、JCBカードによっては裏面の署名欄右上に記載されている、7ケタの数字のうち下3桁がセキュリティコードになっているJCBカードもあります。

例えば、クレジットカード裏面の署名欄右上に1234567と記載されている場合、下3桁の567がセキュリティコードになります。

アメリカン・エキスプレス・カードのセキュリティーコードは、クレジットカード表面のカード番号右上にセキュリティコードが記載されています。

自分にとって都合が良い支払方法を選べる|1回払い・2回払い・ボーナス払い・分割払い・リボ払いなど

クレジットカードは1回払い・2回払い・ボーナス払い・分割払い・リボ払いなど、複数の支払方法の中から自分にとって都合が良い支払方法を選ぶことができます。

| 支払方法※ | 特徴 | 手数料 |

|---|---|---|

| 1回払い | ・支払日に一括で支払い ・10万円の商品を1回払いする場合、1回目の支払日に10万円支払い | なし |

| 2回払い | ・2回の支払日に分けて支払い ・10万円の商品を2回払いする場合、1回目と2回目の支払日に5万円ずつ支払い | なし |

| ボーナス1回払い | ・夏または冬のボーナス月に一括で支払い ・10万円の商品をボーナス1回払いする場合、 1回目のボーナス月支払日に10万円支払い | なし |

| ボーナス2回払い | ・夏と冬のボーナス月に分けて支払い ・10万円の商品をボーナス2回払いする場合、 1回目と2回目のボーナス月支払日に5万円ずつ支払い | あり |

| 分割払い | ・支払回数を指定して支払い(3回以上) ・10万円の商品を10回で分割払いする場合、月々1万円プラス手数料を支払い | あり |

| リボ払い | ・毎月ほぼ一定額を支払い ・3000円コースの場合、毎月3000円プラス手数料を支払い | あり |

クレジットカードの支払い方法でボーナス2回払い・分割払い・リボ払いを選択すると、手数料が発生します。

| 楽天カードの支払方法 | 手数料 |

|---|---|

| 分割払い(回数:3回~36回) | 年12.25~15.0% |

| リボ払い | 年15.0% |

- 利用予定金額:5万円

- 手数料:年15.0%

- リボ払いコース:5,000円コース

- 支払総額:53,435円

- 手数料:3,435円

- 支払回数:10回

上記結果は楽天カード公式サイトのショッピングリボ払い返済シミュレーションでのシュミレーション結果なので、実際のリボ払い手数料と異なる場合があります。

クレジットカードの支払い方法で安易にリボ払いを多用すると、手数料の負担が増えてしまいますので、なるべく手数料が掛からない1回払いや2回払いを選びましょう。

ポイントが貯まるクレジットカードがある|商品や他社ポイントなどへ交換

クレジットカードには店舗やサービスを利用することで、ポイントが貯まるクレジットカードがあります。

例えば、1万円の商品をクレジットカード決済で買い物した場合、ポイント還元率が0.5%のクレジットカードでは50円相当のポイントが貯まります。

さらに、ポイント還元率が1.0%のクレジットカードでは、100円相当のポイントが貯まります。

そのため、ポイントを効率よく貯めたい人は、ポイント還元率が1.0%以上のクレジットカードを選びましょう。

| クレジットカード名 | ポイントサービス名 | ポイント還元率 |

|---|---|---|

三井住友カード | Vポイント | 0.5%〜7%*1 |

エポスカード | エポスポイント | 0.5% |

イオンカード(WAON一体型) | WAON POINT | 0.5%~1% |

楽天カード | 楽天ポイント | 1.0% |

dカード | dポイント | 1.0% |

JCB CARD W | Oki Dokiポイント | 1.00%~10.50%*2 |

au PAY カード | Pontaポイント | 1.0% |

リクルートカード | リクルートポイント | 1.2% |

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合、ポイント還元率は交換先によって異なります。

クレジットカードの優待店でカード決済することで通常よりポイントアップ

クレジットカードによっては優待店でクレジットカード決済で買い物をすると、通常のポイント還元率よりもポイント還元率がアップします。

は以下の通り。

| クレジットカード名 | 主な優待店とアップするポイント還元率 |

|---|---|

JCB CARD W | JCBオリジナルシリーズパートナー ・Amazon2.0%・セブン-イレブン2.0%・スターバックス5.5%※1 |

三井住友カード(NL) | スマホのタッチ決済で最大7%ポイント*3還元のお店 ・セブン-イレブン・ローソン・マクドナルドなど |

dカード | dカード特約店 ・ENEOS1.5%・マツモトキヨシ3.0%・スターバックス4.0%※2 |

au PAY カード | ポイントアップ店 ・セブン-イレブン1.5%・イトーヨーカドー1.5%・かっぱ寿司2.0% |

ビックカメラSuicaカード | ビックカメラ10.0% |

OMCカード | ・セブン-イレブン1.5%・ダイエー1.5%・イオン1.5% |

ローソン Ponta プラス | ローソン6.0% |

※2 スターバックス カードへのオンライン入金・オートチャージ

※3 iD、カードの差し込み、磁気取引は対象外です。

※3 スマホのVisaのタッチ決済、Mastercard®タッチ決済での支払いが対象です。

※3 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3 通常のポイントを含みます。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

セブン-イレブンやマクドナルドなどを頻繁に利用する人は、ポイント還元率が最大7%の三井住友カード(NL)を選びましょう。

一方、スターバックスをよく利用する人は、JCB CARD Wを選べば5.5%のポイント還元が受けられます。

ポイントモール経由のインターネットショッピングで通常よりもポイント還元率がアップ

クレジットカード会社によっては、多数のネットショップが参加するポイントモールを運営しています。

ポイントモール経由のインターネットショッピングでクレジットカード決済を行うと、付与されるポイントが通常よりも大幅にアップします。

| 運営会社 | ポイントモール名 | ポイントアップ |

|---|---|---|

| JCB | Oki Dokiランド | 最大20倍 |

| クレディセゾン | セゾンポイントモール | 最大30倍 |

| NTTドコモ | dカード ポイントUPモール | 最大10.5倍 |

| 三菱UFJニコス | POINT名人.com | 最大25倍 |

| ショップ名 | ポイントアップ※1 |

|---|---|

| Amazon | 2倍~9倍(1.0~4.5%)※2 |

| 楽天市場 | 2倍(1.0%) |

| Yahoo!ショッピング | 2倍(1.0%) |

| ビックカメラ.com | 3倍(1.5%) |

| ニッセンオンライン | 5倍(2.5%) |

| au PAY ふるさと納税 | 5倍(2.5%) |

※2 対象カテゴリーや月ごとに変更される場合があります。

Oki Dokiランドは、ふるさと納税でも2.5%のポイント還元率ですので、自治体への寄付で返礼品を受け取りながらポイントが貯められます。

貯めたポイントを商品や他社ポイントなどへ交換できる

クレジットカード会社のポイントサービスによっては、色々な交換商品が用意されています。

Oki Dokiポイントを1,200ポイント貯めた場合、交換できる商品を例として一部紹介します。

JCB CARD Wは国内一般加盟店の場合、1,000円につきOki Dokiポイント2ポイント付与されます。

そのため、1ヶ月あたり5万円のJCB CARD W利用で1万円で20ポイント×5×12ヶ月の計算なので、年間1,200ポイントが貯まることになります。

- サントリー金麦24缶350mlセットは、1,170ポイントで交換

- サーモス真空断熱ケータイマグ500mlは、1,020ポイントで交換

- 吉兆楽雪蔵仕込み新潟産こしひかり特別栽培米5㎏は、1,030ポイントで交換

- nanacoポイント

- dポイント

- 楽天ポイント

- Pontaポイント

- WAONポイント

- JALマイル

- ANAマイルなど

ほとんどのクレジットカードのポイントには有効期限があるため、JCBカードの有効期限が切れそうになった場合は有効期限がないJCBギフトカードに交換することをおすすめします。

交換商品や交換に必要なポイント数は見直しされる可能性がありますので、JCB公式サイトで最新の商品カタログを確認しましょう。

保険を付帯するクレジットカードがある|旅行傷害保険・ショッピング保険

クレジットカードによっては下記の保険が付帯しており、クレジットカード付帯の保険なら別途保険会社での加入手続きは不要になります。

- 海外旅行傷害保険

- 国内旅行傷害保険

- ショッピング保険

旅行中の病気や怪我などのトラブルに備えられる旅行傷害保険

クレジットカード付帯の旅行傷害保険では、旅行中の病気や怪我などのトラブルに備えられます。

旅行傷害保険の付帯方法には2種類あり、自動付帯の旅行傷害保険は旅行代金をクレジットカード決済で支払いする必要がありません。

一方、利用付帯の旅行傷害保険は、旅行代金または旅行代金の一部をクレジットカード決済で支払わなければなりません。

| 付帯方法※ | 特徴 |

|---|---|

| 自動付帯 | クレジットカードを持っているだけで保険が適用される |

| 利用付帯 | 一部旅行代金のクレジットカード払いで保険が適用される |

| クレジットカード名 | 海外旅行傷害保険 | 国内旅行傷害保険 |

|---|---|---|

エポスカード | ・傷害死亡・後遺障害:最高500万円 ・傷害治療費用:200万円 ・疾病治療費用:270万円(上記補償は自動付帯) | なし |

楽天カード | ・傷害死亡・後遺障害:最高2,000万円 ・傷害治療費用:200万円 ・疾病治療費用:200万円(上記補償は利用付帯) | なし |

JCB CARD W | ・傷害死亡・後遺障害:最高2,000万円 ・傷害治療費用:100万円 ・疾病治療費用:100万円(上記補償は利用付帯) | なし |

au PAY カード | ・傷害死亡・後遺障害:最高2,000万円 ・傷害治療費用:200万円 ・疾病治療費用:200万円(上記補償は利用付帯) | なし |

リクルートカード | ・傷害死亡・後遺障害:最高2,000万円 ・傷害治療費用:100万円 ・疾病治療費用:100万円(上記補償は利用付帯) | ・傷害死亡・後遺障害:最高1000万円 (上記補償は利用付帯) |

エポスカード・楽天カード・JCB CARD W・au PAY カードは海外での病気や怪我しか補償が受けられませんが、リクルートカードは海外・国内でも補償が受けられます。

JCB CARD Wやリクルートカードなどの海外旅行傷害保険は、傷害死亡・後遺障害の補償額が最高2,000万円でも傷害治療・疾病治療は100万円が限度です。

しかし、エポスカードは疾病治療の補償額が270万円限度なので、他の年会費無料のクレジットカードより手厚い補償が受けられます。

| 補償項目 | 保険金 |

|---|---|

| 傷害死亡・後遺障害 | 最高500万円 |

| 傷害治療費用 | 1事故につき200万円限度 |

| 疾病治療費用 | 1疾病につき270万円限度 |

| 賠償責任 | 1事故につき2,000万円限度 |

| 携行品損害 | 1旅行・保険期間中につき20万円限度 |

| 救援者費用 | 1旅行・保険期間中につき100万円限度 |

年会費無料のクレジットカードよりも手厚い補償が受けられるのが、ゴールドカードに付帯される旅行傷害保険です。

| クレジットカード名 | 海外旅行傷害保険 | 国内旅行傷害保険 |

|---|---|---|

| JCB GOLD EXTAGE | ・傷害死亡・後遺障害:最高5,000万円・傷害治療費用:200万円 ・疾病治療費用:200万円(上記補償は利用付帯) | ・傷害死亡・後遺障害:最高5,000万円 ・入院日額:5,000円・手術:入院日額×10倍 ・20倍または40倍 ・通院日額:2,000円(上記補償は利用付帯) |

JCBゴールド | ・傷害死亡・後遺障害:最最高1億円 ・傷害治療費用:300万円 ・疾病治療費用:300万円(上記補償は利用付帯) | ・傷害死亡・後遺障害:最最高5,000万円 ・入院日額:5,000円 ・手術:入院日額×10倍 ・20倍または40倍 ・通院日額:2,000円(上記補償は利用付帯) |

dカード GOLD | ・傷害死亡・後遺障害:最最高1億円 ・傷害治療費用:300万円 ・疾病治療費用:300万円(上記補償は自動付帯) | ・傷害死亡・後遺障害:最最高5,000万円 ・入院日額:5,000円 ・手術:入院日額×5倍または10倍 ・通院日額:3,000円(上記補償は利用付帯) |

アメリカン・エキスプレス・ゴールド・カード | ・傷害死亡・後遺障害:最最高1億円 ・傷害治療費用:300万円 ・疾病治療費用:300万円(上記補償は利用付帯) | ・傷害死亡・後遺障害:最最高5,000万円 (上記補償は利用付帯) |

三井住友カード ゴールド | ・傷害死亡・後遺障害:最最高5,000万円 ・傷害治療費用:300万円 ・疾病治療費用:300万円 | ・傷害死亡・後遺障害:最最高5,000万円 ・入院日額:5,000円 ・手術:最高20万円・通院日額:2000円 |

au PAY ゴールドカード | ・傷害死亡・後遺障害:最最高5,000万円 ・傷害治療費用:200万円 ・疾病治療費用:200万円(上記補償は自動付帯) | ・傷害死亡・後遺障害:最高5,000万円 ・入院日額:5,000円 ・通院日額:3,000円 (上記補償は利用付帯) |

JCB GOLD EXTAGEなどゴールドカードによっては海外旅行傷害保険が利用付帯ですので、保険の適用には下記表の代金をクレジットカード払いしないといけません。

| 搭乗する公共交通乗用具の料金 | 航空機、船舶、高速バス、路線バス、 タクシー、モノレール、ケーブルカー、電車など |

| 参加する募集型企画旅行の料金 | パッケージツアー、パック旅行など |

JCBゴールドの海外旅行傷害保険は自動付帯なので、クレジットカードを持っているだけで保険が適用されます。

| 補償項目 | 本会員・家族会員の保険金 | 家族特約の保険金 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円 (自動付帯分5,000万円/利用付帯分5,000万円) | 最高1,000万円 |

| 傷害治療費用 | 300万円限度 | 200万円限度 |

| 疾病治療費用 | 300万円限度 | 200万円限度 |

| 賠償責任 | 1億円限度 | 2,000万円限度 |

| 携行品損害 | 1旅行中50万円限度/保険期間中100万円限度 | 1旅行中50万円限度/保険期間中100万円限度 |

| 救援者費用等 | 400万円限度 | 200万円限度 |

家族特約の旅行傷害保険は、クレジットカード本会員と生計を同一とする家族も補償の対象になります。

JCBゴールドカードの旅行傷害保険は家族特約が適用されるので、家族で海外旅行に行って万が一家族の誰かが病気や怪我をしても補償が受けられるので安心です。

| 属性 | 海外旅行傷害保険の保険金 |

|---|---|

| JCBゴールド本会員(夫) | 最高1億円 |

| JCBゴールド家族会員(妻) | 最高1億円 |

| JCBゴールドを持っていない家族(19歳未満の子) | 最高2,000万円 |

JCBゴールドに付帯している国内旅行傷害保険は、傷害死亡・後遺障害に加えて入院・通院・手術保険金の補償も受けられます。

一方、アメリカン・エキスプレス・ゴールド・カードなど国内旅行傷害保険によっては、補償が受けられるのが傷害死亡・後遺障害のみで入院・通院・手術保険金の補償がありません。

| 補償項目 | 保険金 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害入院日額※ | 5,000円限度 |

| 傷害通院日額※ | 2,000円限度 |

| 傷害手術※ | 入院日額×10倍、20倍または40倍限度 |

例えば、国内旅行で乗車していたバスの事故で怪我を負って入院費用がかかったという場合、クレジットカード付帯の旅行傷害保険の補償が受けられます。

旅行中の病気や怪我で病院に入院すると1日1万円以上の費用がかかる場合がありますので、補償金額が大きい旅行傷害保険が付帯しているクレジットカードを選びましょう。

JCBゴールドの国内旅行傷害保険では、入院日額5,000円までの補償が受けられます。

入院時の自己負担額は1日あたり約10,400円+αが目安

引用元:アクサ生命公式サイト

クレジットカードで購入した商品の盗難や破損などに備えられるショッピング保険

クレジットカードによってはショッピング保険が付帯しており、クレジットカードで購入した商品に対して生じる盗難や破損などの損害に備える保険です。

例えば、クレジットカードで購入したばかりのカメラが盗難に遭ったとい場合、クレジットカードに付帯しているショッピング保険で補償が受けられます。

そのため、高額な商品を購入する機会が多い人は、ショッピング保険が付帯しているクレジットカードを選びましょう。

ただし、クレジットカードによっては、ショッピング保険の補償対象が海外での買い物のみというクレジットカードもありますので注意しましょう。

下記表のクレジットカードなら海外での買い物でも、国内での買い物でも補償が受けられるショッピング保険が付帯しています。

| クレジットカード名 | ショッピング保険の補償額 | 補償期間 | 自己負担額 |

|---|---|---|---|

au PAY カード | 国内・海外最高100万円 | 90日 | 3,000円 |

dカード | 国内・海外最高100万円/国内はリボ払いまたは3回以上の分割払いが対象 | 90日 | 3,000円 |

リクルートカード | 国内・海外最高100万円 | 90日 | Visa・Mastercardは3,000円/JCBは1万円 |

三井住友カード ゴールド | 国内・海外最高300万円 | 200日 | 3,000円 |

JCBゴールド | 国内・海外最高500万円 | 90日 | 3,000円 |

例えば、dカードで購入した商品の補償額が5万円なので、自己負担額が3,000円の場合は4万7,000円の補償額になります。

さらに、商品の損害が破損だった場合は、4万7,000円の補償額を修理代に使うこともできます。

一方、自己負担金額が1万円のリクルートカードは、商品の補償額5万円から自己負担金額の1万円が差し引かれるので補償額は4万円になります。

そのため、ショッピング保険が付帯しているクレジットカードを選ぶ時は、ショッピング保険の補償期間だけではなく自己負担額がいくらなのかも確認しましょう。

ショッピング保険の補償期間が90日の場合は購入してから90日以内に損害を申請すれば補償が受けられますが、補償期間を過ぎた場合は補償対象外になりますので気を付けましょう。

例えば、三井住友カード ゴールドのショッピング保険は補償期間が200日なので、商品の盗難や破損などの損害に備えられる期間が長いクレジットカードです。

色んなサービスが付帯するクレジットカードがある|ゴールド・プラチナ・ブラックなどカードランクごとの付帯サービスを解説

クレジットカードには、スタンダードカード・ゴールドカード・プラチナカード・ブラックカードなど4つのカードランクがあります。

カードランクが高くなると年会費も高くなりますが、カードランクが上がると充実した付帯サービスが用意されています。

| カードランク | クレジットカード名 | 年会費 | 主な付帯サービス※ |

|---|---|---|---|

| ゴールド | 楽天ゴールドカード | 2,200円(税込) | ・国内空港ラウンジ ・楽天カード会員専用のラウンジ無料 ・世界38拠点にあるトラベルデスクなど |

| ゴールド | JCB GOLD EXTAGE (20歳以上29歳以下限定) | 3,300円(税込)/初年度無料 | ・国内空港ラウンジ ・ゴールド会員専用デスク ・入会後3ヵ月間はポイント3倍/入会後4ヵ月目以降はポイント1.5倍など |

| ゴールド | JCBゴールド | 通常1万1,000円(税込)/オンライン入会で初年度無料 | ・国内空港ラウンジ ・海外空港ラウンジ ・グルメ優待サービス ・ゴルフエントリーサービスなど |

| ゴールド | 三井住友カード ゴールド | 1万1,000円(税込)/年会費割引あり | ・国内空港ラウンジ ・ゴールドデスク ・セブン-イレブン、ローソン、マクドナルドなどで2.5%ポイント還元など |

| ゴールド | dカード GOLD | 1万1,000円(税込) | ・国内空港ラウンジ ・ドコモのケータイとドコモ光で10%ポイント還元 ・dカードケータイ補償(購入後3年間/最大10万円)など |

| ゴールド | au PAY ゴールドカード | 1万1,000円(税込) | ・国内空港ラウンジ ・一流ホテル ・旅館優待サービス ・レンタカー優待サービスなど |

| ゴールド | セゾンゴールド・アメリカン・エキスプレス・カード | 1万1,000円(税込)/初年度無料 | ・国内空港ラウンジ ・海外空港ラウンジ ・空港手荷物宅配サービス ・海外ハーツレンタカーで5~20%オフなど |

| プラチナ | セゾンプラチナ・アメリカン・エキスプレス・カード | 2万2,000円(税込) | ・国内空港ラウンジ ・海外空港ラウンジ ・プレミアムホテルプリビレッジ ・セゾンプレミアムレストランby招待日和など |

| プラチナ | JCBプラチナ | 2万7,500円(税込) | ・国内空港ラウンジ ・海外空港ラウンジ ・グルメ・ベネフィット ・JCBプレミアムステイプラン ・プラチナ・コンシェルジュデスクなど |

| プラチナ | 三井住友カード プラチナ | 5万5,000円(税込) | ・国内空港ラウンジ ・海外空港ラウンジ ・ダイニング by 招待日和 ・プラチナホテルズ・コンシェルジュサービスなど |

| ブラック | JCBザ・クラス | 5万5,000円(税込) | ・国内空港ラウンジ ・海外空港ラウンジ ・ザ・クラス・コンシェルジュデスク ・ザ・クラス メンバーズ・セレクション ・グルメ・ベネフィットなど |

| ブラック | Mastercard Black Card | 11万円(税込) | ・海外空港ラウンジ ・ラグジュアリーアップグレード ・ラグジュアリーダイニング ・ラグジュアリーカードコンシェルジュ ・ポルシェ・スーパーカーレンタル優待など |

JCBカードのカードランク別に付帯サービスの違い

以降では、JCBカードでゴールド・プラチナ・ブラックのカードランク別に付帯サービスの違いを解説します。

| カードランク | ゴールド | プラチナ | ブラック |

|---|---|---|---|

| カード名 | JCBゴールド | JCBプラチナ | JCBザ・クラス |

| 年会費 | 通常1万1,000円(税込)/初年度無料(オンライン入会) | 2万7,500円(税込) | 5万5,000円(税込) |

| 国内空港ラウンジ | ○(同伴者は有料) | ○(同伴者は1名まで無料) | ○(同伴者は1名まで無料) |

| 海外空港ラウンジ | ○(ラウンジ・キー:1,100箇所/利用料金32米ドル) | ○(プライオリティ・パス:1,300箇所/何度でも無料・同伴者は1名税込2,200円) | ○(プライオリティ・パス:1,300箇所/何度でも無料/同伴者は1名まで無料・2名以降は1名税込2,200円) |

| グルメ優待サービス | ○ | ○ | ○ |

| グルメ・ベネフィット | × | ○ | ○ |

| ゴルフエントリーサービス | ○ | ○ | ○ |

| JCBプレミアムステイプラン | × | ○ | ○ |

| プラチナ・コンシェルジュデスク | × | ○ | × |

| ザ・クラス・コンシェルジュデスク | × | × | ○ |

| ザ・クラス メンバーズ・セレクション | × | × | ○ |

| その他サービス | 公式サイト | 公式サイト | 公式サイト |

上記の比較表を見ると共通する付帯サービスもありますが、カードランク別に独自に提供されるサービスもあります。

トラベルに関する付帯サービスでゴールド・プラチナ・ブラックに共通しているのが、本会員・家族会員も無料で利用できる国内空港ラウンジサービスです。

JCBゴールドでは同伴者は国内ラウンジサービスの利用は有料ですが、JCBプラチナとJCBザ・クラスでは同伴者1名まで国内ラウンジサービスが無料で利用できます。

国内対象ラウンジの羽田空港第1ターミナル「POWER LOUNGE SOUTH」では、下記表のドリンクと軽食が楽しめます。

| ホットメニュー(無料) | ・コーヒー(ブレンド、カフェラテ、カプチーノ) ・紅茶(アールグレイ、メープルナッツティ) ・煎茶 ・ホットミルク |

| アイスメニュー(無料) | ・コーヒー(ブレンド、カフェラテ、カプチーノ) ・緑茶 ・ウーロン茶 ・ジュース(トマト、オレンジ、豆乳青汁、黒酢) ・炭酸(コーラ、リアルゴールド) ・ミネラルウォーター ・ミルク |

| アルコール類(有料) | ・スカイエール(羽田限定のクラフトビール):680円 ・ハイボール(クラフトハイボール):500円 ・キリンセット(キリン一番搾りとミックスナッツのセット):600円 ・ゼロイチセット(キリンゼロイチとミックスナッツのセット):500円 |

| 軽食(有料※) | ・はかどりセット(コーヒーとトマトモッツァレラパンのセット):500円 ・やすらぎセット(コーヒーとバスクチーズケーキのセット):500円 ・コーヒーゼリードリンク:500円 ・笹寿司(紅鮭、鰤、牛しぐれ):各250円 |

国内ラウンジサービスのサービス内容は空港ラウンジによって異なりますので、空港へ出発する前にJCBカード公式サイトで確認しておきましょう。

以降では、主なゴールド・プラチナ・ブラックカードについて、詳しく解説していきます。

ゴールドランクのJCBゴールドには、下記表のGOLD Basic Serviceが付帯しています。

| 主な付帯サービス | 主な内容 |

|---|---|

| 国内空港ラウンジ | 国内主要33空港・海外1空港のラウンジを無料で利用できる/同伴者は有料 |

| 海外空港ラウンジ「ラウンジ・キー」 | 世界1,100ヶ所以上のラウンジを32米ドルの料金で利用できる |

| グルメ優待サービス | 全国の対象飲食店で20%割引 |

| ゴールド会員専用のデスク | オペレーターによるゴールド会員向けサポートが通話料無料 |

| ゴルフエントリーサービス | 小金井カントリー倶楽部や多摩カントリークラブなど、全国約1200ヶ所以上のゴルフ場を電話で予約 |

| JCB GOLD Service Club Off | レストランやホテルなど、全国の7万ヶ所以上の施設・サービスで優待 |

GOLD Basic Serviceのラウンジ・キーは、会員・同伴者ともに32米ドルの料金で海外空港ラウンジを利用でます。

対象ラウンジを利用したいときは受付で「ラウンジ・キーを利用したい」と伝え、JCBカードと搭乗券または航空券を提示します。

国内対象ラウンジの成田国際空港の第1ターミナルにある「IASS Executive Lounge」では、下記のサービスが利用可能です。

- アルコール飲料(大人1名1杯まで無料/2杯目以降は有料)

- インターネット

- FAX

- フライト情報

- 軽食・飲み物

- 新聞・雑誌の閲覧

- 冷暖房など

GOLD Basic Serviceで誕生日や結婚記念日など、お祝いしたいときに便利なのがグルメ優待サービスです。

| 店舗の種類 | 対象飲食店名 | 住所 |

|---|---|---|

| 和食 | 北〇(きたまる)すすきの本店 | 北海道札幌市中央区南5条西2丁目サイバーシティビル2階 |

| イタリアン | Pizza & Pasta La Rosetta | 岩手県盛岡市菜園2-4-21 千鳥ビルB1階 |

| イタリアン | RYŌRIYA アクア・ディ・マーレ | 福島県福島市上町5-18-1 |

| 洋食 | アリスアクアガーデン田町 | 東京都港区芝5-34-7 |

| 鉄板焼 | ホテルカンラ京都 花六 | 京都府京都市下京区烏丸通六条下ル北町190 ホテルカンラ京都B1階 |

| 中国料理 | ホテル日航大阪 桃李 | 大阪府大阪市中央区西心斎橋1-3-3 ホテル日航大阪3階 |

| 洋食 | レストラン 倉敷アイビースクエア 蔦 | 岡山県倉敷市本町7-2 倉敷アイビースクエア1階 |

| 洋食 | ホテル日航福岡 セリーナ | 福岡県福岡市博多区博多駅前 2-18-25 ホテル日航福岡2階 |

- 対象飲食店に電話で直接予約する

- 入店時にグルメ優待サービス冊子巻末のクーポンを渡す

- JCBゴールドで料金を支払いする

最高割引額1万円の対象飲食店で合計5万円の食事をした場合、最高1万円の割引になりますのでJCBゴールドの年会費1万1,000円(税込)をほぼ回収できます。

公式 JCBゴールドの詳細はこちら

プラチナランクのJCBプラチナには、下記表のサービスが付帯しています。

| 主な付帯サービス※ | 主な内容 |

|---|---|

| 国内空港ラウンジ | 国内主要33空港・海外1空港のラウンジが無料/同伴者は1名まで無料 |

| 海外空港ラウンジ「プライオリティ・パス」 | 海外1,300ヵ所以上の空港ラウンジが無料/同伴者は1名税込2,200円 |

| グルメ・ベネフィット | 国内厳選レストラン2名以上の利用で1名分のコース料理が無料 |

| JCBプレミアムステイプラン | 国内厳選ホテル・旅館への宿泊プラン |

| プラチナ・コンシェルジュデスク | 会員の色々な要望に応える・国内・海外ホテルやレストランの予約・航空券や列車、レンタカーなどの手配・旅行に関するサポートなど |

JCBプラチナに付帯している海外空港ラウンジサービスのプライオリティ・パスには下記表の会員ランクがあり、JCBプラチナは何度でも無料で利用できるプレステージ会員です。

| 会員ランク | 会員の利用料金 | 同伴者の利用料金 | 年会費 |

|---|---|---|---|

| スタンダード | 32米ドル | 32米ドル | 99米ドル |

| スタンダード・プラス | 10回まで無料/以降32米ドル | 32米ドル | 299米ドル |

| プレステージ | 何度でも無料 | 32米ドル | 429米ドル |

さらに、特典によってはプレステージ会員の通常年会費429米ドルが無料になります。

その他にも、海外対象ラウンジのニューヨーク・ジョン・F・ケネディ国際空港の第1ターミナルにあるPrimeclass Loungeでは、下記のサービスが利用できます。

- テレビ

- 軽食・飲み物(飲み物は1名2杯まで無料)

- アルコール飲料(一部有料)

- 新聞・雑誌の閲覧

- フライト情報

- Wi-Fi

- プリンター

- 冷暖房など

無料で対象ラウンジを利用したいときは、別途発行されるプライオリティ・パス会員証と航空券を受付で提示します。

- 会員専用WEBサービス「MyJCB」へログイン

- 「お持ちのカードのサービスサイト」の「カード名+会員サービス」をクリック

- サービスメニュー「トラベル」→「ラウンジサービス」の順にクリック

- 「プライオリティ・パス」をクリック

レストランのコースメニューでお祝いしたい時や取引先を接待したい時ときなどに便利なのが、JCBプラチナに付帯しているサービスのグルメ・ベネフィットです。

グルメ・ベネフィットは対象レストランへ2名以上予約すると、1名分のコースメニューが無料になるサービスです。

グルメ・ベネフィットで予約できるレストランは全国に135店舗で、エリアごとに利用できる店舗数は下記表の通りです。

| エリア | 店舗数 |

|---|---|

| 北海道・東北エリア | 14店舗 |

| 関東エリア | 48店舗 |

| 北陸エリア | 3店舗 |

| 中部エリア | 10店舗 |

| 関西エリア | 27店舗 |

| 中国・四国エリア | 18店舗 |

| 九州・沖縄エリア | 15店舗 |

| 合計 | 135店舗 |

- 利用したい店舗が決まったら、希望日の3日前までに電話予約

- 予約結果の連絡が届く

- 予約日当日にレストランで食事

- JCBプラチナで料金を支払い

| 連絡先 | プラチナ・コンシェルジュデスク(グルメ・ベネフィット専用) |

| 電話番号 | 0120-595-588 |

グルメ・ベネフィットを利用する際の注意点として、対象レストランへ直接電話してもサービス対象外となるので必ず上記のプラチナ・コンシェルジュデスク経由で予約を入れましょう。

公式 JCBプラチナの詳細はこちら

ブラックランクのJCBザ・クラスには、下記表のサービスが付帯しています。

| 主な付帯サービス | 主な内容 |

|---|---|

| 国内空港ラウンジ | 国内主要33空港・海外1空港のラウンジが無料/同伴者は1名まで無料 |

| 海外空港ラウンジ「プライオリティ・パス」 | 海外1,300ヵ所以上の空港ラウンジが無料/同伴者は1名まで無料・2名以降は1名税込2,200円 |

| グルメ・ベネフィット | 国内厳選レストラン2名以上の利用で1名分のコース料理が無料 |

| 一匙(ひとさじ) | 会員制・紹介制飲食店を利用可能 |

| JCBプレミアムステイプラン | 国内厳選ホテル・旅館への宿泊プラン |

| ザ・クラス メンバーズ・セレクション | 厳選アイテムの中から年1回特別プレゼント |

| ザ・クラス・コンシェルジュデスク | 会員の色々な要望に応える ・国内・海外ホテルやレストランの予約 ・航空券や列車、レンタカーなどの手配・旅行に関するサポートなど |

| 海外クルーズ優待サービス | 船内でのショッピングに利用できる200米ドル分の船内クレジット進呈 |

JCBザ・クラスに付帯している海外空港ラウンジサービスのプライオリティ・パスの空港ラウンジは、同伴者1名まで無料で利用できます。

さらに、プライオリティ・パスの空港ラウンジサービスは、2名以降も1名2,200円(税込)で海外空港ラウンジが利用できます。

そのため、プライオリティ・パスは、同伴者も通常より安い料金で海外空港ラウンジを利用できるメリットがあります。

その他にも、JCBザ・クラスに付帯している国内空港ラウンジサービスは、同伴者1名が無料で国内空港のラウンジを利用できます。

JCBザ・クラス付帯サービスの中でも国内旅行を楽しみたいときに便利なのが、JCBプレミアムステイプランのホテル編・旅館編です。

JCBプレミアムステイプランのホテル編は、スイートルームプランとスペシャルプライスプランの2種類に分かれています。

| エリア | ホテル名 | 目安料金※ |

|---|---|---|

| 宮城県仙台市 | ウェスティンホテル仙台 | コーナースイート 1泊朝食付1名:5万2,635円 |

| 千葉県浦安市 | ホテルオークラ東京ベイ | デラックスジュニアスイート 1泊朝食付1名:2万9,150~6万500円 |

| 東京都千代田区 | 帝国ホテル 東京 | タワー館ギンザビュー コーナースイー 1泊朝食付1名:7万2,600~12万1,000円 |

| 東京都港区 | ザ・リッツ・カールトン東京 | クラブ カールトン スイート(キング ) 1泊1名:7万3,370~10万6,546円 |

| 三重県志摩市 | 志摩観光ホテル ザ ベイスイート | スイートルーム・ツイン 1泊2食付1名:5万6,200~8万8,200円 |

| 京都府京都市 | リーガロイヤルホテル京都 | スイートツイン 1泊1名:9,500~2万1,300円 |

| 大阪府大阪市 | ザ・リッツ・カールトン大阪 | エグゼクティブスイートダブル 1泊朝食付1名:3万4,100~6万5,450円 |

| 福岡県福岡市 | ホテルオークラ福岡 | コーナースイート 1泊朝食付1名:4万~6万5,000円 |

| エリア | ホテル名 | 目安料金※ |

|---|---|---|

| 北海道札幌市 | 札幌グランドホテル | 東館スタンダードラージツインルーム 1泊1名:2万7,225円 |

| 宮城県仙台市 | 仙台ロイヤルパークホテル | ガーデンビューデラックスビューバスツイン 1泊1名:2万8,050円 |

| 千葉県浦安市 | ヒルトン東京ベイ | ハッピーマジックルーム 1泊1名:5万2,800円 |

| 千葉県成田市 | ANAクラウンプラザホテル成田 | スーペリアツイン 空港側1泊1名:1万4,025円 |

| 東京都文京区 | ホテル椿山荘東京 | プライムスーペリアツインガーデンビュー 1泊1名:3万6,300円 |

| 石川県金沢市 | 金沢東急ホテル | ラグジュアリーフロア スーペリアツイン 1泊1名:2万4,926~2万7,346円 |

| 愛知県名古屋市 | 名古屋東急ホテル | スーペリアフロアツイン 1泊1名:1万5,500~2万1,500円 |

| 大阪府大阪市 | 帝国ホテル 大阪 | スーペリアツイン 1泊1名:3万3,275~4万5,100円 |

| 兵庫県神戸市 | ANAクラウンプラザホテル神戸 | スーペリアツイン 1泊1名:2万5,750~3万750円 |

| 福岡県福岡市 | グランド ハイアット 福岡 | グランドデラックスツイン 1泊朝食付1名:2万5,817~3万6,267円 |

| 沖縄県読谷村 | ジ・ウザテラス ビーチクラブヴィラズ | クラブプールヴィラ1ベッドルーム(ツイン ) 1泊朝食付1名:7万9,200~14万5,200円 |

JCBプレミアムステイプランの旅館編は旅館1~2部屋しかない特別な客室に宿泊できるのが、旅館編の離れ・特別客室特集です。

| エリア | 旅館名 | 目安料金※ | 会員限定特典※ |

|---|---|---|---|

| 北海道ニセコ | 坐忘林 | 7畳次の間付客室和室/洋室1泊2食付1名:7万7,850~10万2,850円 | シャンパン1部屋1本 |

| 栃木県鬼怒川温泉 | 鬼怒川温泉山楽 | 貴賓室和室1泊2食付1名:6万6,000円 | 夕食時に地酒「心の酒 松の井純米酒300ml」1部屋1本 |

| 神奈川県強羅 | 箱根強羅 白檀 | 仭(Jin)和洋室1泊2食付1名:6万500~8万300円 | オリジナル和菓子「臼香」1部屋1個 |

| 大分県湯布院温泉 | 由布院玉の湯 | むらさき( 離れ )和洋室1泊2食付1名:5万9,400~6万2,700円 | 玉の湯オリジナルの自家製お土産(1名1個) |

JCBプレミアムステイプランを利用したいときは、予約窓口経由でオンラインまたは電話で予約します。

| オンライン | 会員専用WEBサービス「My JCB」 |

| 電話 | ザ・クラス・コンシェルジュデスク:0120-622-522/24時間年中無休 |

「My JCB」はカード利用代金やポイント残高の確認、ポイント交換などが行える、JCBカード会員向けのWEBサービスです。

できます。

- 「My JCB」へログインする

- 「JCBザ・クラス会員サービス」→「トラベル」→「予約&ホテル」の順に進む

- 「JCBプレミアムステイプラン」よりオンライン予約する

電話でJCBプレミアムステイプラン経由でホテルや旅館を予約するときは、担当コンシェルジュにJCBプレミアムステイプランを利用したいと伝えます。

ホテルや旅館選びに迷ったときは、担当コンシェルジュに相談するとよいでしょう。

宿泊料金をザ・クラスで支払わないとサービス対象外になるので、宿泊料金は予約時にJCBザ・クラスで支払いましょう。

電話予約のみですが、JCBカードで貯めたOki Dokiポイントを宿泊料金の支払いに利用が可能です。

その他にも、ザ・クラス メンバーズ・セレクションで選んだ、2万円分のJCBトラベルクーポンも宿泊費の支払いに利用が可能です。

クレジットカードのショッピングで割引|買い物代金から5~10%OFF

クレジットカードによっては対象の店舗で買い物でクレジットカード支払いすると、買い物代金が割引が適用されるサービスを提供しているクレジットカードがあります。

イオンカードはイオングループの店舗での買い物にクレジットカード払いすれば、買い物代金が5~10%OFFになります。

イオンカードでは毎月20・30日のお客さま感謝デーと、55歳以上の会員限定で毎月15日のG.G感謝デーにクレジットカード支払いすると買い物代金が5%OFFになります。

買い物で割引が適用される対象店舗は、イオン、ビブレ、マックスバリュ、イオンスーパーセンター、ザ・ビッグなどです。

イオンカードはイオングループの店舗で頻繁に買い物をする人や家族にとって、お得なクレジットカードです。

エポスカードは買い物代金が10%OFFになる、マルコとマルオの10日間という割引サービスが適用されるセールが開催されます。

ただし、マルコとマルオの10日間は不定期開催のセールなので、セールの開催状況を知りたいときはマルイ公式サイトで確認できます。

エポスカードはマルイ、モディ、マルイのアウトレットをよく利用する人や家族にとっては、お得なクレジットカードです。

キャッシング枠があるクレジットカードはお金を借りることができる

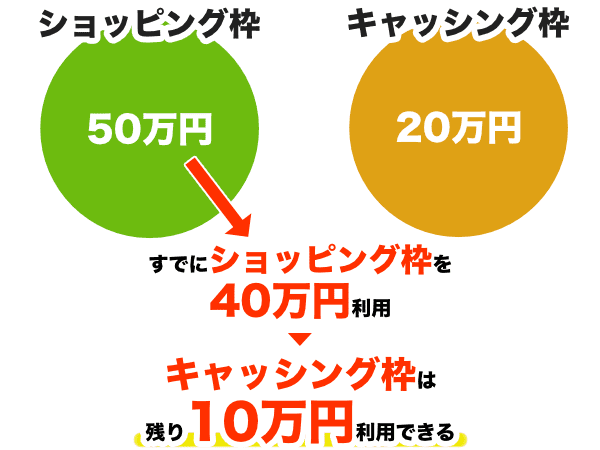

クレジットカードにはショッピング枠とキャッシング枠があり、ショッピング枠は商品を買ったりサービスを利用したりするための枠です。

一方、キャッシング枠はクレジットカードを使ってお金を借りるための枠になり、キャッシング枠があるクレジットカードは限度額の範囲内で借入が可能です。

| ショッピング枠 | 設定された限度額の範囲内でショッピングやサービスに利用できる枠※ |

| キャッシング枠 | 設定された限度額の範囲内で借入できる枠 |

- ショッピング枠が50万円

- 50万円のうちキャッシング枠が20万円

ショッピング枠の中にキャッシング枠が含まれていますので、既にショッピング枠で40万円を買い物で使っている場合は10万円しかキャッシングできません。

クレジットカードによっては海外のキャッシングサービスが利用できるカードもあるので、世界主要都市の空港や銀行などに設置されている海外ATMで現地通貨をキャッシングできます。

| VISAカード | VISAまたはPLUSマーク |

| Mastercard | MasterまたはCirrusマーク |

| JCBカード | JCBまたはCirrusマーク |

例えば、米国旅行中に米ドルが足りなくなった時に、上記マークがある海外ATMにクレジットカードを差し込んで暗証番号を入力すれば、すぐに米ドルでキャッシングできます。

上記マークがある海外ATMで現地通貨の現金をキャッシングすれば、現地空港やホテルなどで日本円から現地通貨に両替する手間もかかりません。

英語対応の海外ATMはクレジットカードを差し込んだあと、下記の手順で現地通貨をキャッシングできます。

ただし、海外ATMの機種によっては、表示内容や手順が異なる場合がありますので注意が必要です。

- ステップ1「ENTER PIN(暗証番号入力)」画面

クレジットカードの暗証番号を入力する

- ステップ2「SELECT TRANSACTION(取引内容の選択)」画面

「WITHDRAWL(引き出し)」を選択する

- ステップ3「SELECT SOURCE ACCOUNT(取引口座の選択)」画面

「CREDIT(クレジットカード)」を選択する

- ステップ4「SELECT DISPENSE AMOUNT(出金額の選択)」画面

現地通貨の金額を選択する/「OTHER(その他)」より任意の金額入力も可

ステップ4以降は海外ATMからクレジットカード・明細書・現金を受け取りすれば、現地通貨でのキャッシングが完了します。

ただし、海外のキャッシングは、定められた利息とATM利用手数料が発生します。

| 利息 | 739円 ※1 |

| ATM利用手数料 | 220円 ※2 |

| 合計 | 959円 |

※2 ATM利用手数料は利用代金1万円以下で110円(税込)/1万円超で220円(税込)

海外のキャッシング費用959円は、どこの国の通貨でも同じです。

クレジットカードヒストリーを積み上げる|支払能力を評価してもらえる可能性

長くクレジットカードを利用し続けると、クレジットカードヒストリー(クレヒス)が積み上げられます。

クレジットカードヒストリーとは信用情報に登録されるクレジットカードの利用履歴のことで、信用情報を保有しているのは下記の信用情報機関です。

- 指定信用情報機関CIC

- 日本信用情報機構JICC

- 全国銀行個人信用情報センター

クレジットカードやカードローンなどローンの審査では、申込者の支払い能力や返済能力を確認するために信用情報機関に照会をかけます。

優良なクレジットヒストリーを積み上げて信用が高くなっている人は、クレジットカードやカードローンなど、ローンの審査時で支払能力や返済能力を評価してもらえる可能性があります。

当社が加盟する信用情報機関(個人の支払能力・返済能力に関する情報の収集および加盟会員に対する当該情報の提供を業とするもの)および当該機関と提携する信用情報機関に照会し、申込人、契約者とその配偶者の個人情報が登録されている場合には、申込人、契約者の支払能力・返済能力の調査のために、当社がそれを使用します。

引用元:アコム公式サイト

学生がクレジットカードを持つ3つのメリット

学生がクレジットカードを持つメリットは下記の通で、以降では学生がクレジットカードを持つことのメリットについて詳しく解説します。

- 学費のクレジットカード払いでポイントが貯まるし後払いもできる

- 家賃のクレジットカード払いでポイントが貯まるし後払いでもきる

- 海外旅行や留学先でポイントが貯まるし、海外旅行傷害保険の補償が受けられる

学費をクレジットカードで支払えばポイントが貯まるし後払いもできる

大学によっては学費をクレジットカードで支払うことも可能で、株式会社オプト・ジャパンでは学費の収納代行を行う「E-支払いサービス」を提供しています。

| 学校名 | 利用できるクレジットカード | 事務手数料 |

|---|---|---|

| 大垣女子短期大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 大阪商業大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 学習院女子大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 九州大学(国立大学法人) | VISA・Master・JCB・AMEX | 500円 |

| 群馬大学 (国立大学法人) | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 専修大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 中京学院大学/中京学院大学短期大学部 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 東京工業大学(国立大学法人) | VISA・Master・JCB・AMEX | 500円 |

| 同志社大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

| 明治学院大学 | VISA・Master・JCB・AMEX | 440円~5,900円 |

クレジットカードの支払額によって変動する事務手数料については、下記表をご覧ください。

| クレジットカードの支払額 | 事務手数料 |

|---|---|

| 1円以上1万円未満 | 440円 |

| 1万円以上2万円未満 | 510円 |

| 2万円以上3万円未満 | 707円 |

| 3万円以上5万円未満 | 950円 |

| 5万円以上7万円未満 | 1,430円 |

| 7万円以上10万円未満 | 1,940円 |

| 10万円以上12万円未満 | 2,410円 |

| 12万円以上15万円未満 | 3,009円 |

| 15万円以上17万円未満 | 3,530円 |

| 17万円以上20万円未満 | 3,749円 |

| 20万円以上22万円未満 | 4,510円 |

| 22万円以上25万円未満 | 5,120円 |

| 25万円以上100万円未満 | 5,900円 |

VISA・Master・JCB・AMEXカードで学費の支払いをすれば、ポイントが貯まります。

ポイント還元率1.2%のリクルートカードで学費10万円を支払った場合、1,200円相当のポイントが還元されます。

大学によっては10万円のクレジットカード払いで2,410円の事務手数料が発生しますので、リクルートカードの獲得ポイントより事務手数料のほうが上回ってしまいます。

しかし、クレジットカードで学費を支払えば学費を後払いにできるので、支払日まで時間ができるのが学費をクレジットカード払いするメリットです。

家賃のクレジットカード払い|ポイントも貯まるし後払いもできる

マンションやアパートなど、賃貸物件で一人暮らしする学生にもクレジットカードは便利です。

物件によりますが家賃をクレジットカード払いできれば、家賃の支払いでポイントが貯まります。

一方、家賃の口座振替だとクレジットカードのポイントが貯まりません。

さらに、家賃は前払いとなる賃貸物件が多いですが、クレジットカードなら家賃も後払いにできます。

例えば、家賃の支払日が4月27日として、クレジットカードの締め日が毎月の月末で支払日が翌月27日だとすると家賃が口座から引き落とされるのは5月27日になります。

そのため、翌月のクレジットカード支払日までに、家賃分の金額をクレジットカードの引き落とし口座に入金すれば家賃の後払いができることになります。

ただし、家賃の支払方法は物件によって異なり、口座振替しか家賃の支払いを認めていない物件もありますので、事前に家賃の支払い方法を確認しておきましょう。

家賃をクレジットカード払いできる物件については、物件情報サイトでも確認できるので検索してみましょう。

海外旅行や留学先でクレジットカード払い|海外旅行傷害保険の補償も受けられる

海外旅行や留学する学生にもクレジットカードが便利なので、国際ブランドのマークがあるクレジットカードを持っていると世界中の加盟店で利用できます。

- VISA

- Mastercard

- JCB

- American Express

- Diners Club

クレジットカードにVISAマークがあるクレジットカードは世界中にあるVISA加盟店で利用できますし、VISAの海外加盟店もポイント付与対象になります。

例えば、リクルートカードを海外加盟店で利用すると1.2%のポイント還元が受けられますし、学生専用ライフカードも海外でのカード利用で3.0%のキャッシュバックが受けられます。

リクルートカードのポイント還元より、学生専用ライフカードのキャッシュバックのほうが上回ります。

さらに、学生専用ライフカードは海外旅行傷害保険が自動付帯されているため、海外旅行で万が一病気や怪我などのトラブルに遭っても補償が受けられます。

例えば、米国で病気や怪我などで入院すると1日20万円~30万円ほどかかる場合もありますので、海外旅行傷害保険が自働付帯している学生専用ライフカードはおすすめです。

米国の医療費は、日本に比べて非常に高額です。その中でも、マンハッタン区の医療費は同区外の2倍から3倍ともいわれており、一般の初診料は150ドルから300ドル、専門医を受診すると200ドルから500ドル、入院した場合は室料だけで1日約2千ドルから3千ドル程度の請求を受けます。

引用元:在ニューヨーク日本国総領事館の公式サイト

海外旅行傷害保険付帯の学生専用ライフカードを所有していれば、海外で病気や怪我の治療を受けたときに最高200万円の補償が受けられます。

そのため、学生専用ライフカードは海外の高額な医療費にも、補償の範囲内で備えられる学生用クレジットカードです。

クレジットカードを利用する3つのデメリット|不正利用・使いすぎによる返済困難・処分を受けるリスク

クレジットカードには下記のようなデメリットがありますので、事前にクレジットカードのデメリットを理解してからクレジットカードに申し込みしましょう。

- 不正利用されるリスク

- 使いすぎによる返済困難のリスク

- 会員規約の違反による処分を受けるリスク

不正利用のリスク|高額な請求が届く恐れ

クレジットカードを第三者に不正利用されると、身に覚えのない高額な請求が届く恐れがあります。

クレジットカードの不正利用リスクが高まるのが、クレジットカードの紛失・盗難や利用しているネットショッピングなどのクレジットカードの情報漏えいです。

- クレジットカード裏面の署名欄に直筆でサインする

- ランダムで推測されにくい暗証番号を設定する

- 暗証番号はメモせず記憶する

- クレジットカード情報や暗証番号を他人に教えない

- クレジットカードを他人に渡さない

- 怪しいメールのリンクはクリックしない

さらに、クレジットカード会社では下記のような不正利用への対策を行っています。

| ICカード | ICチップを埋め込んだ偽造困難なクレジットカード |

| 本人認証サービス | ネットショッピング時に本人認証パスワードを入力 |

| 不正利用検知システム | 24時間365日体制で不正利用をモニタリング |

| 盗難保険 | クレジットカード紛失・盗難後の不正利用被害を補償 |

クレジットカードの明細に身に覚えがない請求があった時は、すぐにクレジットカード会社へ連絡しましょう。

さらに、クレジットカードの盗難保険で身に覚えがない請求が取り消しされる場合もあります。

クレジットカード会社によっては、ナンバーレスのクレジットカードを発行しています。

ナンバーレスカードはクレジットカードの券面にカード番号などのカード情報が印字されておらず、クレジットカード情報はアプリで確認できます。

ナンバーレスのクレジットカードなら、カード番号などのカード情報を盗み見されるリスクを減らせます。

さらに、店舗でのスキミングなどによるクレジットカード情報漏洩のリスクも減らせます。

- 三井住友カード(NL)

- 三井住友カード ゴールド(NL)

- セゾンカードデジタル

クレジットカードを使いすぎると返済困難になるリスク

返済困難のリスクは、クレジットカードを使い過ぎることで返済能力が超えたときに生じます。

クレジットカード会社に返済するために、お金を消費者金融など他社から借入してしまうことで多重債務に陥る恐れがあります。

多重債務とは5社以上の複数の会社から借りている、または返済困難な状態に陥っていることで、多重債務に陥った人は2018年で約10万人にもなります。

消費者金融会社やクレジットなどを利用して返済困難に陥っている多重債務者の数は,貸金業法成立(2006年12月)の頃には,少なく見み積つもっても150万人から200万人は存在するといわれていました( 5件以上の利用者は2007年3月末時点で約171万人)。その後,法改正の効果が上がり,多重債務者の数は大幅に減少しましたが,それでもなお多くの多重債務者がいます(5件以上の利用者は2018年10月末で約10万人)。

引用元:金融広報中央委員会「多重債務に陥らないために」

- 複数枚のクレジットカードでリボ払いを多用する

- リボ残高が膨らみクレジットカード会社への返済が困難になる

- 消費者金融A社からの借り入れをクレジットカード会社への支払いに回す

- 消費者金融A社へ返済するため、B社から借り入れする

- 消費者金融B社へ返済するため、C社から借り入れする

- 借入件数が5件以上になる

自分の返済能力を超えないために、下記の対策を参考にしながらクレジットカードを利用しましょう。

- WEB明細サービスより毎月の利用明細を確認する

- 会員用WEBサービスより現在の限度額を把握しておく

- 毎月のカード利用代金をあらかじめ決めておく

- 支払方法は1回払いを基本とし、リボ払いは必要最小限に抑える

各都道府県や市区町村では多重債務の相談窓口を用意していますので、万が一自分が多重債務に陥ったときは早めに相談しましょう。

会員規約への違反でクレジットカード会社より処分を受けるリスク

会員規約に違反したときに生じるのが、クレジットカード会社から処分を受けるリスクです。

クレジットカード会社から処分を受けないように、クレジットカードの会員規約をよく読んだ上で正しくクレジットカードを利用しましょう。

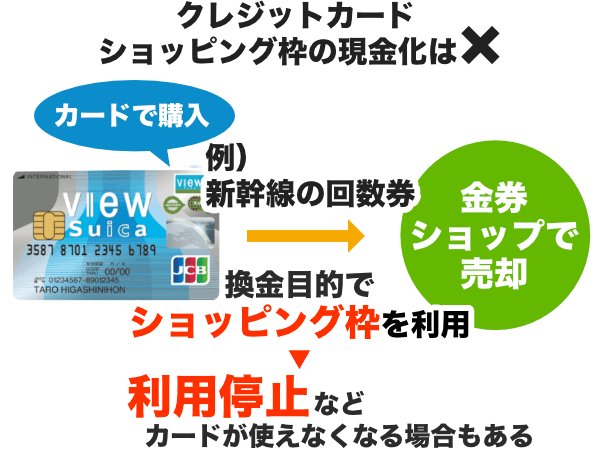

クレジットカードのショッピング枠を換金目的で利用することは、クレジットカードをの会員規約違反です。

クレジットカードのショッピング枠を換金目的で利用される手口としては、新幹線の回数券など換金性の高い商品をクレジットカードで購入して転売するという手口です。

クレジットカードのショッピング枠を換金目的で使用すると、最悪法的措置がとられる場合もあります。

換金目的でショッピング枠を利用することについて、楽天カードの会員規約には下記の記載があります。

換金目的とした商品購入の疑いがある場合

引用元:楽天カード公式サイトの会員規約

(1)カードの利用断り。

(2)カードの利用停止(カードショッピングの全部又は一部の利用停止、カードキャッシングの全部又は一部の利用停止及びカード付帯サービス・機能の全部又は一部の利用停止を含む)。

(3)加盟店等に対する当該カードの無効通知。

(4)当社が必要と認めた法的措置。

その他にも、クレジットカードのショッピング枠の支払いに遅れた場合、支払日の翌日より遅延損害金が発生すします。

楽天カードでのショッピング枠の遅延損害金は年14.6%になりますので、5万円の支払いを30日遅延した場合は600円の遅延損害金が発生する計算になります。

※「利用金額×金利÷365日×遅延日数」で計算/実際の遅延損害金とは異なる場合があります。

会員がカードショッピングの支払金を遅滞した場合は、支払日の翌日から支払済の日に至るまで当該支払金に対し、以下の年率(年365日とする日割計算。但し、うるう年は年366日とします。)を乗じた額の遅延損害金を支払うものとします。

引用元:楽天カード公式サイトの会員規約

クレジットカードには、ここまで解説したリスクがあるため、会員規約についてわからない点があるときはクレジットカード会社のサポートセンターに電話しましょう。

クレジットカードのメリットについてのまとめ

- 締め日までの利用代金を支払日まで後払いできる

- 実店舗では手元に現金がなくても支払いできる

- ネットショッピングではクレジットカード情報の入力のみで支払いできる

- 支払方法は1回払いが基本、都合に合わせて2回払い・ボーナス払い・分割払い・リボ払いも選べる

- 利用代金に応じたポイントが貯まる

- 貯めたポイントは商品や他社ポイントなどに交換できる

- 海外・国内旅行傷害保険やショッピング保険の補償が受けられる

- ゴールド・プラチナ・ブラックカードは国内空港ラウンジや海外空港ラウンジなどのサービスが充実

- クレジットカードによっては特定の店舗で5~10%の割引が受けられる

- キャッシング枠の範囲内でお金を借りることができる

- 優良なクレジットカードヒストリーを育てると、クレジットカードやローンの審査通過の期待値が上がる

現金払いにはないメリットがあるのがクレジットカードですが、多くのメリットがある一方で不正利用や使い過ぎ、会員規約の違反による処分といったリスクもあります。

そのため、不正利用や使い過ぎ、会員規約の違反による処分といったリスクもよく理解した上で、クレジットカードを利用しましょう。