クレジットカードの選び方は色々ありますが、多くの人がクレジットカードを選ぶときに注目するのが年会費無料のクレジットカードです。

しかし、年会費無料のクレジットカードは数多く存在するため、どのクレジットカードを選べばよいのかわからない人が多いでしょう。

年会費無料のクレジットカードには、年会費が永年無料のクレジットカードと条件達成で年会費が無料になるクレジットカードの2種類があります。

年会費が永年無料のクレジットカードは発行手数料や更新手数料なども一切かからないため、クレジットカードを使わなくても維持費が掛かりません。

年会費が永年無料のクレジットカードは、クレジットカードをはじめて持つ人や2枚目のサブカードを持ちたい人におすすめのクレジットカードです。

クレジットカード会社が設けている条件を達成することで年会費が無料になるクレジットカードは、年会費が永年無料のクレジットカードよりも充実したサービスが受けられます。

ただし、条件の達成で年会費が無料になるクレジットカードは、年会費が無料になる条件を達成するために積極的にカードを利用しなければなりません。

この記事では、年会費が永年無料のおすすめクレジットカードと条件達成で年会費が無料になるおすすめのクレジットカードを解説しています。

さらに、クレジットカードを選ぶときは年会費が掛かるか否かの他に、ポイント還元率や旅行、ショッピングなどでお得に使えるクレジットカードを選ぶことも大切です。

例えば、年会費無料でポイントの還元率が高いクレジットカードの利用で割引サービスが受けられるなら、家計負担の軽減につながります。

その他にも、出張や趣味で頻繁に旅行をする人は、旅行傷害保険が付帯されているクレジットカードを選ぶことで出張や旅行中の怪我や盗難に備えることが可能です。

カード発行するだけでポイントが貰える入会特典付きのクレジットカードを選べば、クレジットカードを使わなくても効率よくポイントが貯めることができます。

この記事では、年会費無料でおすすめのクレジットカードを34枚を解説しているので、この記事を参考にして自分に合う年会費無料のクレジットカードを見つけてください。

年会費が永年無料のおすすめクレジットカード22選

年会費が永年無料でも旅行やショッピングがお得に楽しめるクレジットカードを厳選しているので、自分のライフスタイルに合った最適なクレジットカードが見つかります。

以降で解説する年会費が永年無料のおすすめクレジットカード22枚の特徴は、下記の通りです。

| 年会費が永年無料のクレジットカードの特徴 | カード名 |

|---|---|

| 特定のお店でクレジットカードを使うとポイントの還元率が高い | ・三井住友カード (NL) ・JCB CARD W ・イオンカードセレクト セブンカード・プラス ・三井ショッピングカード・セゾン コジマ×ビックカメラカード ・Amazon Mastercard ZOZOカード ・ゴールドポイントカード・プラス |

| 特定タイミングでクレジットカードを使うとポイントの還元率が高くなる | ライフカード |

| ポイント還元率が常に1%以上 | リクルートカード・楽天カード・PayPayカード ローソンPontaプラス・dカード・Orico Card THE POINT |

| 特定のお店でクレジットカードを使うと割引サービスが受けられる | apollostation card |

| ポイントが自動キャッシュバックされる | P-one Wiz・VIASOカード |

| 海外旅行傷害保険が自動付帯している | エポスカード |

| 本カード・ETCカードの即日発行が可能 | セゾンカードインターナショナル |

| ポイントで投資が可能 | bitFlyer Credit Card |

三井住友カード(NL)は年会費が永年無料!対象のコンビニや飲食店でスマホのタッチ決済を活用すると最大7%のポイントが還元される

三井住友カード(NL)は、年会費が永年無料で最短10秒*でデジタルカードが発行できるナンバーレスカードです。

※即時発行ができない場合があります。

後日郵送される三井住友カード(NL)はカード情報が印字されていないナンバーレスカードなので、セキュリティが高くカード番号の盗み見や盗難などによる不正利用の心配がありません。

通常のポイント還元率は0.5%ですがセブン-イレブンやマクドナルドなどでカード決済すればポイント還元が最大5%にアップし、スマホのタッチ決済すればポイントが最大7%*還元にアップします。

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)は年会費が永年無料であり、セブン-イレブンやローソン、マクドナルドなどでスマホのタッチ決済を使うと効率よくポイントが貯めることが可能です。

その他にも、三井住友カード(NL)は年会費が永年無料でありながら、海外旅行傷害保険とショッピング保険が付帯しているので海外旅行やお買い物のトラブルにも備えられます。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa Mastercard |

| 発行までの最短日数 | 最短10秒* |

| ポイント付与レート | 200円(税込)=1ポイント |

| ポイント交換レート | 1ポイント=1円相当 |

| 旅行傷害保険 | 海外:利用付帯で補償額は最高2,000万円 国内:× |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:年1回以上の利用で無料 (ETCカードの利用がない場合は税込550円が必要) |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay・iD(専用)・PiTaPa・WAON |

※即時発行ができない場合があります。

期間:2024年4月22日~2024年6月30日

新規入会&条件達成で最大5,000円分

エントリー:不要

特典還元:利用月の翌日末までに付与

公式 三井住友カード(NL)の詳細はこちら

JCB CARD Wは年会費が永年無料でAmazonやスターバックスコーヒーの利用で最大10%のポイントが還元される

JCB CARD Wは申し込みできる年齢が18〜39歳と限定的ですが、一度カードを発行すれば40歳以上になっても年会費が永年無料で利用できます。

JCB CARD Wのポイント還元率は1.00%~10.50%*で他のクレジットカードよりもポイント還元率が高いので、普段使いでも効率よくポイントを貯めることが可能です。

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

さらに、JCB CARD WはAmazonやスターバックスコーヒーなど、JCBパートナー店でクレジットカードを使うと最大10%のポイントが還元されます。

女性には、月額290円から女性疾病保険に加入できるJCB CARD W plus Lがおすすめです。

| JCBパートナーの対象店 | ポイント還元率 |

|---|---|

| スターバックスコーヒー* (スターバックスカードへのオンライン入金やギフト券の購入に限る) | 10% |

| Amazon | 4% |

| メルカリ | 2% |

| ウエルシア | 2% |

| ビックカメラ | 2% |

参照元:JCB ORIGINAL SERIES

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上の39歳以下の人 |

| 国際ブランド | JCB |

| 申込方法・発行までの最短日数 | 最短3営業日* ※営業日:土・日・祝日を除く平日 |

| ポイント付与レート | 1,000円=2ポイント |

| ポイント交換レート | 1ポイント=5円(ギフトカードに交換する場合) |

| 旅行傷害保険 | 海外:利用付帯で補償額は最高2,000万円 国内:× |

| ショッピング保険 | 年間100万円まで* ※海外での利用のみ適用 |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | QUICPayのみ |

公式 JCBカードWの詳細はこちら

イオンカードセレクトは年会費が永年無料でイオングループの店舗やサービス利用で1%のポイントが還元される

イオンカードセレクトは、年会費が永年無料で全国のイオンやビブレなどイオングループでクレジットカードを使うとポイントが1%還元されます。

そのため、普段からイオングループの店舗をよく利用する人が、イオンカードセレクトを発行することでお得に買い物することが可能になります。

ただし、イオンカードセレクトをイオングループ以外のお店で使うと、ポイント還元率が0.5%になってしまうことを知っておきましょう。

イオンカードセレクトはイオンシネマを割引価格で利用できる上に、毎月20日、30日のお客さま感謝デーにはイオンでのお買い物の代金が5%オフになります。

その他にもイオンカードセレクトは年間50万円以上クレジットカードを使うと、年会費が永年無料のイオンゴールドカードに格上げすることが可能です。

イオンゴールドカードは空港ラウンジを無料で利用できたり、国内外の旅行傷害保険が付帯するなどイオンカードセレクトより格上のサービスが使えるようになります。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa Mastercard JCB |

| 発行までの最短日数 | 約2〜3週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(WAON POINT加盟店で利用する場合) |

| 旅行傷害保険 | × |

| ショッピング保険 | 年間50万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay・イオンiD |

| キャッシング | 〜300万円* ※金利:年7.80~18.0% |

<入会期間>

2024年3月1日(金)~

<利用期間>

カード登録月の翌々月10日まで

<進呈条件>

1.入会特典 :WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント

<イオンJMBカードは500マイル>

2.利用特典 : 対象期間中にカードご利用分の10%相当をWAON POINTで還元

(上限4,000WAON POINT)を進呈(JMBカードは2,000マイル)

※ご利用特典の進呈には以下の条件あり

①利用期間 カード登録月の翌々月10日まで

②累計1万円(税込)以上の利用が必須

③イオンウォレットへの登録(マネーサイトスクエアメンバーID登録を含む)

イオンウォレットへの登録はカード登録月の翌々月末日まで

※他企画内容については公式サイトにてご確認ください

セブンカード・プラスは年会費が永年無料でイトーヨーカドーなどでカード利用すればでポイントが1%還元される

セブンカード・プラスは年会費が永年無料で、イトーヨーカドーなどセブン&アイ・ホールディングスグループでクレジットカードを使うと1%のポイントが還元されます。

1%のポイント還元が受けられる対象ショップは「イトーヨーカドー」「ヨークマート」「YORK FOODS」「ヨークプライス」の4店舗です。

そのため、普段からイトーヨーカドーなど1%のポイント還元を受けられる対象ショップをよく利用する人は、効率よくポイントを貯められるセブンカード・プラスの発行をおすすめします。

ただし、1%のポイント還元を受けられる対象ショップ以外のお店でセブンカード・プラスを使うと、ポイント還元率は0.5%に下がことを知っておきましょう。

セブンカード・プラスで貯まったポイントは、1ポイント1円としてnanacoにチャージすることが可能です。

nanacoにチャージしたポイントはセブン-イレブンをはじめ、全国のnanacoマークがある加盟店で使うことができます。

その他にも、毎月8日・18日・28日のハッピーデーには、イトーヨーカドーでのお買い物が5%オフになります。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa JCB |

| 発行までの最短日数 | 最短1週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(nanacoとして利用する場合) |

| 旅行傷害保険 | × |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay・QUICPay・nanaco |

| キャッシング | 〜50万円* ※金利:年18.0% |

三井ショッピングパークカード・セゾンは年会費が永年無料で三井ショッピングモールやららぽーとでカードを利用するとポイントが2.5%還元される

三井ショッピングパークカード・セゾンは年会費が永年無料な上に、セゾンカウンターで即日発行ができるクレジットカードです。

三井ショッピングパークカード・セゾンを三井ショッピングモールやららぽーとで使うと、実質2.5%のポイントが還元されます。

さらに、三井ショッピングパークカード・セゾンは、永久不滅ポイントと三井ショッピングポイントの二重取りができますのでポイントが貯めやすいカードです。

| ポイント名 | ポイント還元率 |

|---|---|

| 永久不滅ポイント | 0.5% |

| 三井ショッピングポイント | 2% |

三井ショッピングパークにはメンバーズプログラムというサービスがあり、三井ショッピングモールやららぽーとでの年間利用金額に応じてお得な特典が受け取れます。

- 年1〜3回クレジットカードの利用料金が10%オフになる

- 施設内のショップや&mallで利用できるクーポンがもらえる

- お買物券やお食事券、併設アミューズメント施設のチケット、三井不動産グループのホテル宿泊券などが抽選で当たる

普段から三井ショッピングモールやららぽーとをよく利用する人は、ポイントが貯めやすくお得に利用できる三井ショッピングパークカード・セゾンの発行をおすすめします。

| 年会費 | 永年無料* ※国際ブランドをアメリカン・エキスプレスにした場合は 2年目以降3,300円(税込)の年会費が掛かる |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa Mastercard JCB アメリカン・エキスプレス |

| 申込方法・発行までの最短日数 | 最短即日 |

| ポイント付与レート | 永久不滅ポイント:1,000円=1ポイント 三井ショッピングパークポイント:100円=2ポイント |

| ポイント交換レート | 永久不滅ポイント:1ポイント=約5円(ギフト券と交換する場合) 三井ショッピングパークポイント:500ポイント=500円 |

| 旅行傷害保険 | 原則なし* ※アメリカン・エキスプレスの場合 海外:利用付帯で補償額は最高3,000万円 国内:利用付帯で補償額は最高3,000万円 |

| ショッピング保険 | × |

| 追加カードおよび年会費 | 家族カード:× ETCカード:無料 |

| 電子マネー・スマホ決済 | QUICPay・iD |

| キャッシング | 1〜300万円* ※金利:年12.0〜18.0% |

コジマ×ビックカメラカードは年会費が永年無料でコジマポイントとWAONポイントの二重取りが可能

コジマやビックカメラをよく利用する人は、年会費が永年無料でコジマポイントとWAONポイントの二重取りが可能なコジマ×ビックカメラカードを発行しましょう。

コジマやビックカメラで通常のクレジットカード決済をすると現金払いよりもポイント還元率が落ちるので、貯まるポイントが少なくなるのが普通です。

しかし、購入する商品によってはコジマ×ビックカメラカードで決済すると、現金払いと同じポイント還元率でコジマポイントが付与されます。

さらに、コジマ×ビックカメラカードで決済すると商品購入代金200円につき、1WAONポイントも付与されますのでコジマポイントとWAONポイントの二重取りが可能です。

コジマとビックカメラ以外のお店でコジマ×ビックカメラカードを利用すると、付与されるポイントはポイント還元率0.5%のWAONポイントのみになります。

イオングループの対象店舗でコジマ×ビックカメラカードを利用すると、WAONポイントがいつでも基本ポイント還元率の2倍になるのでポイント還元率は1%にアップします。

その他にもコジマ×ビックカメラカードにはイオンシネマの割引などイオンカード付帯の特典やサービスが利用できるため、普段からイオンをよく利用する人にもおすすめのカードです。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Mastercard JCB |

| 発行までの最短日数 | 約2〜3週間 |

| ポイント付与レート | WAONポイント:200円=1ポイント コジマポイント:1,000円=10ポイント |

| ポイント交換レート | WAONポイント:1ポイント=1円 コジマポイント:1ポイント=1円 |

| 旅行傷害保険 | × |

| ショッピング保険 | 年間50万円まで |

| 追加カードおよび年会費 | 家族カード:× ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay・WAON |

| キャッシング | 〜300万円* ※金利:年7.80~18.0% |

Amazon Mastercardは年会費が永年無料でAmazonでのショッピングでポイントが1.5〜2%還元される

普段からAmazonでインターネットショッピングをする人は、年会費が永年無料で効率よくポイントが貯まるAmazon Mastercardを発行することをお勧めします。

Amazonでの商品購入代金をAmazon Mastercardで決済すると、通常会員のポイント還元率は1.5%でPrime会員のポイント還元率は2%になります。

ただし、Amazonでの買い物で付与されるポイント還元率は購入商品によって大きく異なり、購入商品によって全くポイントが付与されないケースもあることを知っておきましょう。

Amazon Mastercardは、Amazon以外でもセブン-イレブンやローソン、ファミリーマートでの利用で1.5%のポイント還元が受けられます。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 約1週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:利用付帯で補償額は最高2,000万円 国内:× |

| ショッピング保険 | 年間200万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay・iD |

| キャッシング | 〜50万円* ※金利:年18.0% |

ZOZOカードは年会費が永年無料でZOZOTOWNでの利用でポイントが5%還元される

普段からZOZOTOWNを利用する人は、年会費が永年無料でZOZOTOWNでの利用で5%のポイント還元を受けられるZOZOカードを発行しましょう。

他社のクレジットカードでZOZOTOWNを利用してポイントを受け取るためには、LINEショッピングなどのポイントサイトを経由する必要があります。

さらに、LINEショッピングなどのポイントサイトを経由しても、受けられるポイント還元率が0.5%と高くありません。

一方、ZOZOカードならポイントサイトを経由する必要がなく、ZOZOTOWNでどの商品を購入しても5%のポイント還元が受けられます。

ZOZOTOWN以外でZOZOカードを利用した場合でも1%のポイント還元を受けられるため、ZOZOカードは普段使いでも効率よくポイントが貯めることが可能です。

ZOZOカードで貯めたポイントは1ポイント1円としてZOZOTOWNで利用可能で、ポイントの有効期限は付与日から90日間になります。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 約2週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円(ZOZOTOWNでの利用時) |

| 旅行傷害保険 | × |

| ショッピング保険 | × |

| 追加カードおよび年会費 | 家族カード:× ETCカード:無料* ※1,100円(税込)の発行手数料および更新手数料がかかる |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay・楽天Pay |

| キャッシング | 〜50万円* ※金利:年14.95~17.95% |

ゴールドポイントカード・プラスは年会費が永年無料でヨドバシカメラでのカード利用でポイントが11%還元される

ヨドバシカメラや石井スポーツ、アートスポーツをよく利用する人には、年会費が永年無料で11%のポイント還元が受けられるゴールドポイントカード・プラスの発行をおすすめします。

ただし、11%のポイント還元が受けられるのは、10%ポイント還元商品を購入した場合のみです。

ヨドバシグループの店舗で他社クレジットカードで決済すると、10%のポイント還元商品を購入してもポイント還元率は8%に下がります。

一方、ゴールドポイントカード・プラスでカード決済すると10%のポイント還元に加えて、1%のポイントが加算されるので最大11%のポイント還元が受けられます。

その他にもヨドバシ・ドット・コムで書籍を購入すると、10%のポイント還元を受けることも可能です。

ヨドバシグループ以外の店舗でゴールドポイントカード・プラスを利用しても1%のポイント還元を受けられるため、普段使いでも効率よくポイントを貯めることができます。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa |

| 発行までの最短日数 | 最短即日 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円(ヨドバシグループでの利用時) |

| 旅行傷害保険 | × |

| ショッピング保険 | 年間100万円まで* ※ヨドバシグループで購入した商品に限る |

| 追加カードおよび年会費 | 家族カード:× ETCカード:初年度無料、2年目以降550円(税込) |

| 電子マネー・スマホ決済 | × |

| キャッシング | 〜50万円* ※金利:年9.60~17.88% |

ライフカードは年会費が永年無料で誕生月にはポイントが1.5%還元される

ライフカードは年会費が永年無料で誕生月のカード利用で1.5%のポイント還元が受けられる上に、初年度はポイント還元率が0.75%になりポイント還元率が1.5倍になります。

初年度や誕生月は自動的にポイント還元率が上がるので、面倒な手続きをする必要がありません。

さらに、ライフカードのポイント還元率は、年間の利用金額に応じて下記表のようにアップして行きます。

| 年間利用金額 | 倍数(ポイント還元率) |

|---|---|

| 50万円以上 | 1.5倍(0.75%) |

| 100万円以上 | 1.8倍(0.9%) |

| 200万円以上 | 2倍(1%) |

そのため、まとめ買いの予定がある人や年間のカード利用金額が多い人は、カード利用金額に応じて還元率がアップするライフカードを発行すれば効率よくポイントを貯めることが可能です。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa Mastercard JCB |

| 発行までの最短日数 | 最短3営業日 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=5円相当(ギフト券と交換する場合) |

| 旅行傷害保険 | × |

| ショッピング保険 | × |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay |

| キャッシング | 最大200万円* ※金利:年13.505~18.0% |

リクルートカードは年会費が永年無料でポイントが1.2%還元される

リクルートカードは、年会費が永年無料な上にポイント還元率1.2%とポイント還元率が高いクレジットカードです。

リクルートカードは100円の利用につき1.2ポイントのリクルートポイントが付与され、1ポイント=1円としてdポイントやPontaポイントと交換できます。

リクルートが運営するポンパレモールやじゃらんでリクルートカードを利用すると、更に効率よくポイントを貯められます。

| ネットサイト名 | ポイント還元率 |

|---|---|

| ポンパレモール | 4.2% |

| じゃらん | 3.2% |

リクルートカードは年会費が永年無料にも関わらず、付帯保険が充実していることもリクルートカードを発行するメリットになります。

| 付帯保険 | 補償額 |

|---|---|

| 海外旅行傷害保険(利用付帯) | 最高2,000万円 |

| 国内旅行傷害保険(利用付帯) | 最高1,000万円 |

| ショッピング保険 | 年間200万円まで |

普段からPontaポイントやdポイントを貯めている人や旅行・ショッピングでのトラブルに備えたい人は、効率よくポイントが貯まるリクルートカードを発行しましょう。

リクルートカードの注意点として、リクルートカードで貯めたポイントはPontaポイントやdポイントに行換しなければポイントが使えないということを頭に入れておいて下さい。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa Mastercard JCB |

| 発行までの最短日数 | 約1週間 |

| ポイント付与レート | 100円=1.2ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:利用付帯で補償額は最高2,000万円 国内:利用付帯で補償額は最高1,000万円 |

| ショッピング保険 | 年間200万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料* ※Visa、Mastercardは1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | Apple Pay・Google Pay |

| キャッシング | Visa、Mastercardの場合:〜50万円*※金利:年14.95~17.95% JCBの場合:最大100万円*※金利:年15.0〜18.0% |

楽天カードは年会費が永年無料で楽天市場でのカード利用でポイントが2%還元される

楽天カードは、年会費が永年無料で通常のポイント還元率は1%ですが、楽天市場でのカード利用で楽天市場の利用時にはポイント還元率が2%にアップします。

楽天カードで効率よくポイントを貯めたい人は楽天市場だけではなく、楽天ブックスや楽天ビューティなど楽天グループのサービスも積極的に利用しましょう。

| 対象サービス | ポイント倍数 |

|---|---|

| 楽天モバイル | 1倍 |

| 楽天モバイルキャリア決済 | 0.5倍 |

| 楽天ひかり | 1倍 |

| 楽天銀行+楽天カード | 1倍 |

| 楽天の保険+楽天カード | 1倍 |

| 楽天証券 | 1倍 |

| 楽天ウォレット | 0.5倍 |

| 楽天トラベル | 1倍 |

| 楽天市場アプリ | 0.5倍 |

| 楽天ブックス | 0.5倍 |

| 楽天Kobo | 0.5倍 |

| Rakuten Pasha | 0.5倍 |

| Rakuten Fasion アプリ | 0.5倍 |

| 楽天ビューティ | 0.5倍 |

楽天カードには女性用のカードデザインがあり、デザインが可愛い女性に人気の楽天PINKカードがおすすめです。

楽天PINKカードは楽天カードと同サービスを受けられる上に、毎月500円以下の保険料を支払えば女性特有の病気に備えられる保険に加入できます。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| 発行までの最短日数 | 1週間〜10日 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:利用付帯で最高2,000万円 国内:☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:550円(税込)* ※楽天の会員ランクがプラチナまたはダイヤモンド会員は無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| キャッシング | 1〜90万円* ※金利:年18.0% |

PayPayカードは年会費が永年無料で普段からPayPay加盟店をよく利用する人におすすめのカード

PayPayカードは年会費が永年無料で、普段からPayPay加盟店をよく利用する人におすすめのクレジットカードです。

PayPayカードはセブン-イレブン・ローソン・ココカラファインなど使えるお店が多く、商品購入代金をPayPayカードで決済すると1%のポイント還元を受けられます。

実店舗だけではなくインターネットショップでもPayPayカードを使うことが可能なので、PayPayカードが使えるお店を知りたい人はPayPayが使えるお店で確認して下さい。

PayPayカードの利用でより効率よくポイントを貯めたい人は、PayPay加盟店やYahoo!ショッピングを活用しましょう。

PayPayカードで貯めたポイントは、1ポイント1円相当としてPayPayの加盟店で利用できます。

| 対象ショップ | ポイント還元率 |

|---|---|

| PayPay加盟店 | 1.5〜2.5%* |

| Yahoo!ショッピング | 3% |

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 発行までの最短日数 | 最短翌営業日 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | ☓ |

| 電子マネー・スマホ決済 | ApplePay |

| キャッシング | 〜50万円* ※金利:年18.0% |

ローソンPontaプラスは年会費が永年無料でローソンでのカード利用で最大12%のポイント還元が受けられる

ローソンPontaプラスは年会費が永年無料で、普段からよくローソンを利用する人におすすめのクレジットカードです。

ローソンPontaプラスは常に1%以上のポイント還元が受けられ、更に利用する日時によって下記表のとおりポイント還元率がアップします。

| 利用日 | 0時〜15時59分 | 16時〜23時59分 |

|---|---|---|

| 普段 | 1% | 2% |

| 毎月10、20日 | 4% | 8% |

| 毎月10、20日(事前エントリー*あり) | 6% | 12% |

ローソンPontaプラスには毎月最終水曜日にローソンで利用できる、会員限定お試し引換券を発行できるという他社クレジットカードには無い特典があります。

その他にも、UNITED CINEMASの映画鑑賞チケットがいつでも400円オフで利用できる上に、Hotels.comを最大8%オフで利用することが可能です。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 最短3営業日 |

| ポイント付与レート | 200円=2ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料* ※発行時には1,100円(税込)の手数料が掛かる |

| 電子マネー・スマホ決済 | ・Apple Pay・GooglePay・QUICPay |

| キャッシング | 〜50万円* ※金利:年14.95%~17.95% |

dカードは年会費が永年無料でビッグエコーやドトールコーヒーでのカード利用で最大5%のポイント還元が受けられる

ビッグエコーやドトールコーヒーなどのdカード特約店をよく利用する人は、年会費が永年無料で効率よくポイントが貯められるdカードを発行しましょう。

dカードの通常のポイント還元率は1%ですが、dカード特約店でカード決済すると最大5%のポイント還元を受けられます。

| 対象店舗 | ポイント還元率 |

|---|---|

| ENEOS | 1.5% |

| ジュンク堂 | 1.5% |

| 紀伊國屋書店 | 2% |

| タワーレコード | 2% |

| JAL | 2% |

| メルカリ | 2.5% |

| マツモトキヨシ | 3% |

| ビッグエコー | 3% |

| スターバックスカード | 4% |

| ドトールバリューカード | 4% |

| RING BELL | 5% |

dカードにはドコモの携帯電話の購入から1年以内に故障・盗難・紛失などで携帯電話を買い換えるときに、最大1万円の補償を受けられるdカードケータイ補償が付帯されています。

ただし、dカードケータイ補償が適用されるのは、同一機種で同一カラーの携帯電話再購入費用に限ります。

ドコモユーザーで普段の買い物で効率よくポイントを貯めたい人は、携帯電話の故障にも備えられるdカードを発行しましょう。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | ・Visa ・Mastercard |

| 発行までの最短日数 | 約2週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 100ポイント=100円 |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:初年度無料* ※2年目以降は年1回以上の利用で無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・iD |

| キャッシング | ☓ |

Orico Card THE POINTは年会費が永年無料で家族カードやETCカードの年会費や発行手数料も無料

Orico Card THE POINTは年会費が永年無料で通常のポイント還元率は1%ですが、入会後6ヶ月間に限り2%のポイント還元が受けられます。

さらに、Orico Card THE POINTは、ETCカードや家族カードも年会費と発行手数料無料です。

ETCカードや家族カードの利用分にもオリコポイントが付く上に、入会後6ヵ月間はETCカードのポイントも2倍になります。

その他にも、Orico Card THE POINTには、国内外の旅行をお得に楽しめる下記表のサービスが付帯されています。

家族カードやETCカードを年会費無料で発行したい人や、旅行をお得に楽しみたい人はOrico Card THE POINTを発行しましょう。

| 付帯サービス | 内容 |

|---|---|

| オリコパッケージツアー割引サービス | オリコ旅行センターでのパッケージツアー申し込みで、 海外旅行は3〜8%オフ、国内旅行は3〜5%オフとなる |

| 格安航空券サービス | 海外および国内の格安航空券を24時間いつでもオンラインで手配できる |

| レンタカー予約サービス | 海外では5~15%オフ、国内では5〜20%オフでレンタカーを利用できる |

| トラベラーズWiFi(株式会社JCNT) | トラベラーズWiFiのレンタル料が5%オフになる |

| 年会費 | 無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | ・Mastercard ・JCB |

| 発行までの最短日数 | 最短8営業日 |

| ポイント付与レート | 100円=1ポイント* ※入会後6ヶ月間は100円=2ポイント |

| ポイント交換レート | 1ポイント=1円(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | ・QUICPay・iD |

| キャッシング | 〜100万円* ※金利:年15.0〜18.0% |

apollostation card│出光興産系列SSのガソリン代がいつでも1リットルあたり2円引き

apollostation cardは、普段から出光興産系列SS*で給油される人におすすめするクレジットカードです。

※apollostation、出光SS、シェルSSの総称

出光興産系列SSでapollostation cardを利用すると、常時以下の割引サービスを受けられます。

| ガソリン・軽油 | 1リットルあたり2円引き |

| 灯油 | 1リットルあたり1円引き |

さらにWeb明細を利用すると、以下のサービスを受けられます。

- 毎年4月11日~5月10日はガソリンおよび軽油価格が1リットルあたり5円引き

- 毎月10ポイント付与

apollostation cardのポイント還元率は0.5%と高くありませんが、出光カードモール*経由でネットショッピングをすると、最大30倍(15%)のポイントがもらえます。

※出店サイト:Yahoo!ショッピング、楽天市場など

参照元:出光カードモール公式サイト

apollostation cardでお得に給油をして、出光カードモール経由でのネットショッピングで効率よくポイントを貯めましょう。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| 申込方法・発行までの最短日数 | 最短3営業日 |

| ポイント付与レート | 1,000円=5ポイント |

| ポイント交換レート | 1,000ポイント=1,000円(支払いに充てる場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| キャッシング | 1〜300万円* ※金利:年12.0〜18.0% |

P-one Wiz│請求額の1%が自動的に割り引かれるリボ払い専用カード

P-one Wizは、請求額の1%が自動的に割り引かれるリボ払い専用カードです。

加えて、利用金額に対して最大0.4%のポイント還元を受けられます。

つまり、P-one Wizを利用すると実質1.4%の還元を受けられるということです。

リボ払い専用が難点ではありますが、P-one Wizは以下の方法で1回払い(ずっと全額コース)に変更することも可能です。

- 会員専用ネットサービスへログインする

- メニュー「お支払金額変更」の中から「毎月のお支払金額変更」を選択する

- 適用開始月を確認後「変更内容を確認する」をタップする

- 内容の確認後「上記の内容に変更する」をタップする

参照元:ポケットカードQ&A

さらに年間50万円までのショッピング保険が付帯されている点も嬉しいポイント。

購入商品の破損や盗難など、ショッピング時の万が一にも備えられます。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 250ポイント=1,000円相当(Famiペイにチャージする場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | 年間50万円まで |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料* ※1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay・楽天Pay |

| キャッシング | 〜150万円* ※金利:年14.95~17.95% |

VIASOカード│貯めたポイントは自動でキャッシュバックされる

VIASOカードは貯めたポイントが自動でキャッシュバックされるため、ポイントを有効期限内に活用できない人におすすめするクレジットカードです。

具体的には、入会日から1年後に1,000ポイント以上貯まった場合、請求額にポイントが充当されます。

例えば2022年4月に入会した場合、2023年4月時点で1,000ポイント以上貯まっていると、2023年4月の請求額にポイントが充当されます*。

※ポイントが請求額よりも多い場合は支払口座へ振り込まれます

参照元:VIASOカード公式サイト-ポイントの確認・還元方法

ポイント還元率は0.5%と決して高くありませんが、面倒な手続きいらずでポイントを有効活用できるため、ズボラな人でも利用しやすいでしょう。

海外旅行傷害保険やショッピング保険が付帯されている点も嬉しいポイントです。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB ・アメリカン・エキスプレス |

| 発行までの最短日数 | 最短翌営業日 |

| ポイント付与レート | 1,000円=5ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料* ※1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | ・ApplePay・モバイルSuica・楽天Edy・SMART ICOCA |

| キャッシング | 〜50万円* ※金利:年14.95~17.95% |

エポスカード│最高2,000万円の補償を受けられる海外旅行傷害保険が自動付帯

エポスカードには、最高2,000万円の補償を受けられる海外旅行傷害保険が自動付帯します。

年会費無料のクレジットカードに旅行傷害保険が自動付帯するカードは多くありません。

自動付帯ではないクレジットカードの場合、仮に旅行傷害保険が付帯されていても、旅費や宿泊費などをカードで決済しない限り保険が適用されません。

一方でエポスカードの海外旅行傷害保険は、カードを持っているだけで補償を受けられます。

死亡・後遺障害を除けば、保険会社の補償とも合算されるため、海外旅行中の万が一に備えたい人は年会費永年無料で利用できるエポスカードを発行しましょう。

| エポスカード | 保険会社の保険 | 補償額 | |

|---|---|---|---|

| 傷害死亡・後遺障害 | 500万円 | 5,000万円 | 5,000万円* ※保険金額が大きい保険会社の保険が適用される |

| 疾病治療費用 | 270万円 | 300万円 | 570万円 |

| 賠償責任(免責なし) | 2000万円 | 1億円 | 1億2,000万円 |

| 携行品損害(免責金額1事故3,000円) | 20万円 | 120万円 | 140万円 |

なお、マルイなどの店頭に出向けば即日エポスカードを発行できます。

海外旅行の出発までに時間がない人は、マルイやモディなどのエポスカードセンターに出向いてエポスカードを発行しましょう。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Visa |

| 発行までの最短日数 | 最短即日 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:なし |

| ショッピング保険 | 年間50万円まで* ※年間利用料として別途1,000円必要 |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料 |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| キャッシング | 最大50万円* ※金利:年18.0% |

セゾンカードインターナショナル│本カードもETCカードも最短即日発行可能

今すぐクレジットカードを発行したい人は、最短5分でデジタルカードを発行できるセゾンカードインターナショナルを利用しましょう。

デジタルカード発行後はスマートフォンアプリ「セゾンPortal」にてカード番号やセキュリティコードを確認できるため、すぐにネットショッピングを利用できます。

さらにApplePayの登録で非接触決済が可能な店舗でもすぐに利用できます。

加えて、ETCカードを即日発行できる点も嬉しいポイント。

Web申し込み後セゾンカウンターへ出向くと、本カードおよびETCカードを即日発行できます。

急に遠出することが決まった人や手持ち資金が少なくて不安な人は、即日中にクレジットカードおよびETCカードを発行できるセゾンカードインターナショナルを利用しましょう。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 発行までの最短日数 | 最短即日 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=約5円(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・QUICPay・iD |

| キャッシング | 1〜300万円* ※金利:年12.0〜18.0% |

bitFlyer Credit Card│クレジットカード払いで自動的にビットコインが貯まる

bitFlyer Credit Cardは、仮想通貨に興味はあるものの、なかなか一歩を踏み出せない人におすすめするクレジットカードです。

bitFlyer Credit Cardは、買い物などの利用で自動的にビットコインが貯まります。

例えば200円の利用につき1ポイントが貯まり、1ポイント=1円分のビットコインとしてbitFlyer(ビットフライヤー)のアカウントへ自動的に交換されます。

ビットコインの交換が行われるのは毎月20日頃、レートは交換日のものが適用されます。

仮想通貨に対する抵抗感があるなどまだ取り引きを始めていない人は、出資金ゼロで仮想通貨を保有できるbitFlyer Credit Cardを利用しましょう。

なお、bitFlyer Credit Cardを利用できるのは20歳以上であり、カードを発行するにはbitFlyerのアカウントが必要です。

| 年会費 | 永年無料 |

| 申込条件 | 20歳以上(高校生を除く) |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 約2週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円分のビットコイン |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:☓ |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay・楽天ペイ・QUICPay |

| キャッシング | 〜50万円* ※金利:年18.0% |

条件達成で年会費が無料になるおすすめクレジットカード12選

次に、条件達成で年会費が無料になるおすすめクレジットカード12選を紹介します。

条件といっても厳しいものではなく、以下で紹介するクレジットカードはすべて、年1回以上の利用で年会費無料となります。

入会特典を目的に申し込むことはおすすめできませんが、年1回以上使う予定がある場合には活用できるでしょう。

ここで紹介する各クレジットカードの特徴は以下のとおりです。

| カードの特徴 | カード名 |

|---|---|

| 特定のお店での利用でポイント高還元 | セゾンパール・アメリカン・エキスプレス・カード Tカード プラス PREMIUM・OPクレジット ヤマダLABI ANAマイレージクラブカードセゾン アメリカン・エキスプレスカード・ビックカメラSuicaカード |

| 常時ポイント還元率1%以上 | au PAY カード・Tカード Prime・楽天ANAマイレージクラブカード |

| ポイントで投資が可能 | Visa LINE Payクレジットカード・インヴァストカード |

| 特定のお店で割引サービスを受けられる | シェル-Pontaクレジットカード |

では、自身の生活をより豊かにしてくれる最適なカードを見つけてみましょう。

セゾンパール・アメリカン・エキスプレス・カード│QUICPayの利用で3%ポイント還元

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayの利用で3%のポイント還元を受けられます。

ポイント還元率が3%にアップするのは、QUICPay加盟店での利用料金を以下いずれかの方法で決済した場合です。

- Google Pay

- Apple Pay

- セゾンQUICPay

QUICPayを利用できるところは2022年4月時点で全国173万ヶ所以上あり、数多くのコンビニやカフェ、スーパーやドラッグストアなどで利用できます。

通常のポイント還元率は0.5%と高くありませんが、QUICPayの利用で効率よくポイントを貯められるため、非接触決済に抵抗がない人におすすめするクレジットカードです。

他にも25歳未満の人はセブン-イレブンやファミリーマート、ローソンといったコンビニ3社*でQUICPay利用すると、5%のポイント還元*を受けられます。

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

| 年会費 | 無料* ※翌年以降は利用がない場合1,100円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | アメリカン・エキスプレス |

| 発行までの最短日数 | 最短3営業日 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=最大5円相当(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・QUICPay・iD |

| キャッシング | 1〜300万円* ※金利:年12.0〜18.0% |

Tカード プラス PREMIUM│Tポイント加盟店での利用で1.5%ポイント還元

Tカード プラス PREMIUMは、以下のTポイント加盟店での利用で1.5%のポイント還元を受けられます。

- TSUTAYA

- 蔦屋書店

- 洋服の青山

- ザ・スーツカンパニー

- ニッポンレンタカー

- エディオン

- 100満ボルトなど

参照元:Tサイト「Tポイント/Tカード」

Tポイント加盟店は数多くあるため、積極的に利用して効率よくポイントを貯めましょう。

なお、Tポイント加盟店以外での利用時にも1%のポイント還元を受けられるため、普段の買い物でも効率的にポイントを貯められます。

申込月を含む、はじめの4ヶ月間はポイント還元率が2%にアップ*する点も魅力のTカード プラス PREMIUM。

※Tポイント加盟店利用時のポイント還元率は2.5%

旅行傷害保険やショッピング保険は付帯されていませんが、Tポイント加盟店での利用で効率よくポイントを貯めたい人におすすめするクレジットカードです。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は2,750円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 約2週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料* ※1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay・楽天Pay |

| キャッシング | 〜50万円* ※金利:年18.0% |

OPクレジット│小田急ポイントサービス加盟店や小田急線での利用でポイント高還元

OPクレジットは、小田急ポイントサービス加盟店や小田急線での利用で効率よくポイントを貯められるクレジットカードです。

通常のポイント還元率は0.5%と決して高くありませんが、小田急百貨店や新宿ミロードなどの小田急ポイントサービス加盟店で利用すると、最大10%のポイント還元を受けられます。

さらに小田急線各駅で定期券や特急券の購入時にOPクレジットで決済すると、1%のポイント還元を受けられます。

貯めたポイントは小田急ポイントサービス加盟店にて、1ポイント=1円として利用可能です。

他にもPASMOへのオートチャージ機能が付いており、チャージでポイントが貯まる*点も魅力の一つです。

※ポイント還元率は0.5%

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は550円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(小田急ポイントサービス加盟店で利用する場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:初年度無料、2年目以降年1回以上の利用で無料* ※利用がない場合は110円(税込) ETCカード:無料 |

| 電子マネー・スマホ決済 | Apple Pay |

| キャッシング | ☓ |

ヤマダLABI ANAマイレージクラブカードセゾン・アメリカン・エキスプレスカード│ヤマダ電機では10.5%のポイント還元

ヤマダLABI ANAマイレージクラブカードセゾン・アメリカン・エキスプレスカードは、ヤマダ電機での利用で10.5%のポイント還元を受けられます。

具体的には、10%のヤマダポイント*と0.5%の永久不滅ポイントの二重取りができるのです。

※ポイント10%還元の商品に限ります

ヤマダ電機以外での利用時にも、ヤマダポイントと永久不滅ポイントのそれぞれ0.5%ずつポイント還元を受けられるため、普段の買い物でも効率よくポイントを貯められます。

さらにANAの利用でマイルが貯まる点も嬉しいポイントです。

貯めたヤマダポイントは、1ポイント1円としてヤマダ電機で利用できます。

永久不滅ポイントは、1ポイント=5円相当としてギフト券やマイルなどに交換可能です。

ポイントもマイルも両方貯めたい人は、ヤマダLABI ANAマイレージクラブカードセゾン・アメリカン・エキスプレスカードを発行しましょう。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は550円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | アメリカン・エキスプレス |

| 発行までの最短日数 | 最短3〜7営業日 |

| ポイント付与レート | ヤマダポイント:100円=1ポイント(ヤマダ電機での利用時) 永久不滅ポイント:1,000円=1ポイント |

| ポイント交換レート | ヤマダポイント:1ポイント=1円 永久不滅ポイント:1ポイント=約5円(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・QUICPay・iD |

| キャッシング | 1〜300万円* ※金利:年12.0〜18.0% |

ビックカメラSuicaカード│モバイルSuicaの利用で1.5%のポイント還元

モバイルSuicaの利用に抵抗がない人は、効率よくポイントを貯められるビックカメラSuicaカードを発行しましょう。

ビックカメラSuicaカードをそのまま利用した場合のポイント還元率は1%*ですが、モバイルSuicaを活用することでポイント還元率が1.5%にアップします。

※ビックポイントとJREポイントの二重取りが可能、還元率はそれぞれ0.5%

モバイルSuicaを利用した場合に付与されるポイントはJREポイントのみですが、普段の買い物や電車の利用で効率よくポイントを貯められます。

通勤などで普段からよくSuicaを利用している人は、モバイルSuicaに移行した後ビックカメラSuicaカードを発行して効率よくポイントを貯めましょう。

ビックカメラSuicaカードをビックカメラで利用すると、最大11.5%のポイント還元*を受けられる点も魅力です。

※ポイント10%還元対象商品をモバイルSuicaで購入した場合に限ります

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は524円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・JCB |

| 発行までの最短日数 | 最短即日 |

| ポイント付与レート | 1,000円=10ポイント |

| ポイント交換レート | 1ポイント=1円(Suicaへチャージする場合) |

| 旅行傷害保険 | 海外:最高500万円(自動付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:524円(税込) ETCカード:524円(税込) |

| 電子マネー・スマホ決済 | ・モバイルSuica・Apple Pay・Google Pay |

| キャッシング | ☓ |

au PAY カード│au PAYでの決済で1.5%のポイント還元を受けられる

au PAYカードは、au PAYでの決済で1.5%のポイント還元を受けられます。

具体的にはau PAYへのチャージで1%、au PAYのコード決済で0.5%のポイント還元を受けられるのです。

通常のポイント還元率も1%と比較的高いためカード払いでも十分ポイントを貯められますが、より効率的にポイントを貯めたい人はau PAYを積極的に利用しましょう。

- ローソン

- ビックカメラ

- すき家

- コジマ

- ジュンク堂

- はま寿司など

参照元:au PAYカード公式サイト

au PAYカードはauユーザー以外の人も利用できます。

| 年会費 | 年1回以上の利用で無料* ※利用がない場合は1,375円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料* ※1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | ・ApplePay・au Pay |

| キャッシング | 〜500万円* ※金利:年14.95~17.95% |

Tカード Prime│ポイント還元率が1.5%にアップする日曜日にまとめ買いをしよう

TカードPrimeは日曜日のみ、ポイント還元率が1.5%にアップします。

月曜日〜土曜日までのポイント還元率は1%ですが、日曜日になると自動的にポイント還元率がアップするため、面倒な手続きが苦手な人にもおすすめのクレジットカードです。

効率よくポイントを貯めたい人は、TカードPrimeを発行してポイント還元率が1.5%にアップする日曜日にまとめ買いをしましょう。

なお、TカードPrimeには最高2,000万円の補償を受けられる海外旅行傷害保険が自動付帯する他、旅行やレジャーを割引価格で楽しめる優待サービスも付帯されています。

お得かつ安心の旅行を提供してくれるTカードPrimeは、旅行が好きな人にもおすすめのクレジットカードです。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は1,375円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Mastercard |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 100円=1ポイント* ※日曜日は200円=3ポイント |

| ポイント交換レート | 1ポイント=1円(提携先で利用する場合) |

| 旅行傷害保険 | 海外:2,000万円(自動付帯) 国内:1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:☓ ETCカード:☓ |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| キャッシング | 〜50万円* ※金利:年18.0% |

楽天ANAマイレージクラブカード│ポイントとマイルの好きなほうを貯められる

楽天ANAマイレージクラブカードは、ライフスタイルに合わせてポイントとマイルの好きなほうを貯められます。

具体的には、ポイントコースとマイルコースの選択が可能で、ライフスタイルに合わせていつでもコースを変更できるのです。

各コースのポイントおよびマイルの付与レートは以下のとおりです。

| コース名 | ポイント・マイル付与レート |

|---|---|

| ポイントコース | 100円=1ポイント |

| マイルコース | 200円=1マイル |

なお、ポイントコースを選択中にもANAの航空機の利用でマイルが貯まります。

貯めたポイントをANAマイルに交換することも可能です。

さらにマイルコースを選択中に楽天市場でショッピングをすると、マイルではなく楽天ポイントが貯まります。

どちらのコースを選択しても楽天ポイントやマイルを貯められるため、楽天ポイントとマイルの両方を貯めたい人は、楽天ANAマイレージクラブカードを発行しましょう。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は550円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 発行までの最短日数 | 1週間〜10日 |

| ポイント付与レート | ポイントコース:100円=1ポイント マイルコース:200円=1マイル |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:550円(税込)* ※楽天の会員ランクがプラチナまたはダイヤモンド会員は無料 |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| キャッシング | 1〜90万円* ※金利:年18.0% |

Visa LINE Payクレジットカード│貯めたポイントでLINEスタンプの購入や投資も可能

Visa LINE Payクレジットカードは、いつどこで使っても1%のポイント還元を受けられます*。

※2%のポイント還元は2022年4月30日で終了しました

貯めたポイントは1ポイント=1円として支払いへ充当できる他、いろいろなLINEのサービスも利用できます。

- ポイントをLINEコインに変えてLINEスタンプを購入する

- LINEギフトでスタバのチケットやAmazonギフト券と交換する

- LINE証券の口座に入金して投資・運用をする*など

※LINE証券の口座を開設する必要があります

参照元:三井住友カード-ポイント投資とは?

他にも、LINE PayアカウントにVisa LINE Payクレジットカードを登録しておくと、事前チャージなしでLINE Pay加盟店やPayPay加盟店での利用代金を支払えます。

LINE Payでの決済はポイント還元率が0.5%に下がるものの、スマホ一つで支払いが完結する点は魅力です。

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Visa |

| 発行までの最短日数 | 最短3営業日* |

| ポイント付与レート | 100円(税込)=1ポイント |

| ポイント交換レート | 1ポイント=1円相当 |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:年1回以上の利用で無料* ※利用がない場合は550円(税込) |

| 電子マネー・スマホ決済 | ・Apple Pay・GooglePay |

| キャッシング | 〜50万円* ※金利:年18.0% |

インヴァストカード│貯めたポイントは自動的に海外ETFの原資として入金される

インヴァストカードは、積立投資を始めたい人におすすめするクレジットカードです。

インヴァストカードの利用で貯めたポイントは、毎月20日頃に1ポイント1円として自動的に海外ETFの原資として入金されます。

自身で運用する必要もないため、面倒な手間もかかりません。

ポイント還元率は0.5%と高くありませんが、投資の結果次第ではより多くの還元を受けられるでしょう。

さらに効率よくポイントを貯めたい人には、最大12.5%のポイント還元を受けられるJACCSモールを経由した、ネットショッピングの利用をおすすめします。

JACCSモールには楽天市場やイオンネットスーパーなども出店されているため、普段使いもしやすいでしょう。

なお、インヴァストカードを利用できるのは20歳以上であり、カードを発行するにはインヴァスト証券口座の開設が必須です。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は1,375円(税込) |

| 申込条件 | 20歳以上(高校生を除く) |

| 国際ブランド | Visa |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:☓ 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カードおよび年会費 | 家族カード:初年度無料、2年目以降は年1回以上の利用で無料* ※利用がない場合は440円(税込) ETCカード:無料 |

| 電子マネー・スマホ決済 | ・ApplePay・QUICPay |

| キャッシング | 10〜50万円* ※金利:年18.0% |

シェル-Pontaクレジットカード│出光興産系列SSでの給油でポイントが貯まる

シェル-Pontaクレジットカードは、出光興産系列SSでの給油で効率よくポイントを貯められます。

具体的には、出光興産系列SSで給油時にシェル-Pontaクレジットカードで決済すると、2リットルあたり4ポイントが付与されるのです。

他にもローソンやHMV、AOKIなどのPonta提携店での利用で、100円につき2ポイント*を獲得できます。

※ローソンの利用時間が0時〜15時59分の間にローソンを利用した場合は200円につき3ポイント

出光興産系列SSやPonta提携店以外での利用でも1%のポイント還元を受けられるシェル-Pontaクレジットカード。

マイカーの給油やローソンでの利用で効率よくポイントを貯めたい人は、シェル-Pontaクレジットカードを発行しましょう。

| 年会費 | 初年度:無料 2年目以降:年1回以上の利用で無料* ※利用がない場合は1,375円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa ・Mastercard |

| 発行までの最短日数 | 約1〜2週間 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カードおよび年会費 | 家族カード:無料 ETCカード:無料* ※1,100円(税込)の発行手数料がかかる |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay・楽天Pay |

| キャッシング | 〜50万円* ※金利:年14.95~17.95% |

年会費無料のクレジットカードの選びかた│ライフスタイルに合った最適なカードを選ぼう

年会費無料のクレジットカードは数多く存在するため、どのカードを利用するのか決められない人も多いでしょう。

年会費無料のクレジットカードを発行する際は、発行することで自身の生活がより豊かになるものを選びましょう。

たとえば、ポイント高還元のクレジットカードや普段よく利用するお店の割引サービスが付帯されているものであれば、家計負担の軽減につながります。

一方で割引サービスなどが多く付帯されているクレジットカードでも、そのサービスが自身の生活に合っていなければうまく活用できません。

したがって、自身のライフスタイルに合った最適なクレジットカードを選びましょう。

では、クレジットカードの選びかたを以下で詳しく解説します。

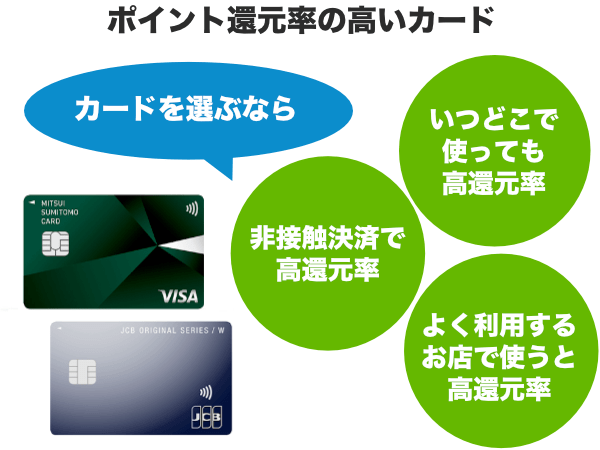

選びかた1:ポイント還元率が高いクレジットカードを選ぼう

効率よくポイントを貯めて家計負担の軽減につなげたい人は、ポイント還元率が高いクレジットカードを選びましょう。

ポイント高還元のクレジットカードには、いつどこで使ってもポイント高還元のカードや、特定のお店での利用でポイント還元率がアップするカードなどがあります。

普段から色んなお店を利用する人は、いつどこで使ってもポイント高還元のクレジットカードを選びましょう。

一方で決まったお店しか使わない人には、特定のお店での利用でポイント還元率がアップするクレジットカードをおすすめします。

スマホ決済やタッチ決済などに抵抗がない人は、非接触決済の利用でポイント還元率がアップするクレジットカードを発行してもよいでしょう。

他にも、クレジットカードにはマイルを貯められるカードもあります。

出張や旅行、帰省などで航空機をよく利用する人は、普段使いでマイルを貯められるクレジットカードも併せて検討してみましょう。

貯めたポイントの使い道にも注目しよう

ポイント高還元のクレジットカードを選ぶ際は、貯めたポイントの使い道にも注目しましょう。

ポイント還元率は高くても、貯めたポイントの使い道に限りがあるとうまく活用できません。

たとえば普段利用するお店で使えなかったり手続きが面倒な場合は、貯めたポイントをうまく活用できないでしょう。

さらにポイントの有効期限が短い場合、活用する前に失効してしまう可能性もあります。

ポイント還元率が高いクレジットカードを選ぶ際は、ポイントの使い道までも加味した上で検討しましょう。

選びかた2:普段よく使うお店でお得に買い物ができるカードを選ぼう

家計負担を軽減したい人は、割引サービスにも注目してクレジットカードを選びましょう。

割引サービスが付帯されているクレジットカードには、以下のようなものがあります。

- 普段よく利用するお店の割引サービスが付帯されているカード

- カードの提示で利用代金が割り引かれるカード

- 毎月決められた日の利用でお買物代金が割り引かれるカードなど

このようなクレジットカードを利用すると、普段よりもお得に買い物ができます。

節約につながるため、家計負担を軽減したい人は、割引サービスにも注目してクレジットカードを選びましょう。

選びかた3:頻繁に旅行に行く人は旅行傷害保険が付帯されているカードを選ぼう

出張や旅行が趣味でよく遠出する人は、旅行傷害保険に注目してクレジットカードを選んでもよいでしょう。

クレジットカードの中には、旅行中のケガや盗難、賠償責任を負った場合などに補償を受けられる旅行傷害保険が付帯されているものがあります。

年会費無料で旅行中の万が一に備えられるため、頻繁に旅行に行く人は旅行傷害保険が付帯されているクレジットカードを発行しましょう。

補償額は死亡・後遺障害を除き保険会社の旅行保険と合算されるため、補償額をアップさせたい人にもおすすめです。

ただし旅行傷害保険には自動付帯のものと利用付帯のものがあります。

自動付帯のものはカードを所有しているだけで補償を受けられますが、利用付帯のものは旅費や宿泊費などをカードで決済しない限り補償を受けられません。

年会費無料のクレジットカードに付帯されている旅行傷害保険は利用付帯のものが多いため、使い勝手はよくありません。

旅行や出張時の万が一に備えたい人や補償を充実させたい人は年会費が必要なクレジットカードの発行を検討してみましょう。

選びかた4:入会特典が豊富なクレジットカードを選ぼう

クレジットカードを選ぶときは入会特典にも注目しましょう。

クレジットカードの中には発行するだけで特典を受けられるカードが多数存在します。

たとえば入会するだけで大量のポイントが貰える特典がついていれば、カードの利用がなくても効率よくポイントを貯められます。

ただし入会特典は期間限定のケースが多いため、タイミング次第では特典を受けられません。

入会特典を受けたい人は、タイミングを見極めてクレジットカードを発行しましょう。

さらにクレジットカードは複数枚所有できるため、入会特典だけを目当てにクレジットカードを発行しても問題ありません。

ただし入会後に利用がない場合は、カードが更新されなかったり年会費がかかったりする可能性があります。

複数枚のクレジットカードを所有するリスクについて以下で詳しく説明します。

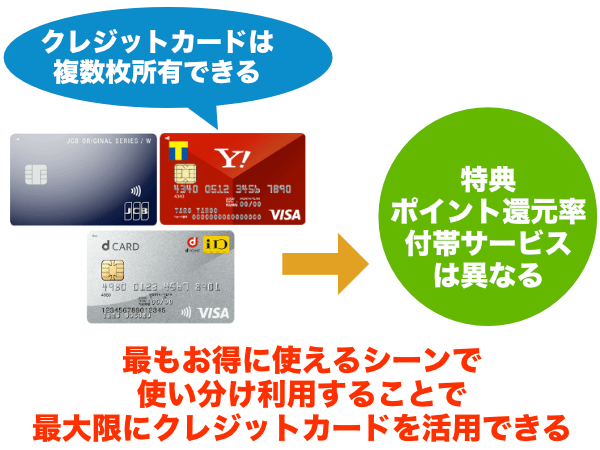

クレジットカードは複数枚所有できる│使わないカードは解約しよう

クレジットカードは複数枚所有しても問題ありません。

クレジットカードごとにポイント還元率や付帯サービスが異なるため、複数枚のクレジットカードをうまく使い分けることで、旅行やショッピングをお得にかつ安心して楽しめるでしょう。

ただし、複数枚のクレジットカードを同時に申し込むことは避けましょう。

なぜなら複数枚のクレジットカードを一度に申し込むと審査に通りにくくなるためです。

他にも入会特典を目当てにクレジットカードを発行して放置したままにすると、無駄な出費となったり紛失から不正利用につながったりする可能性があります。

クレジットカードを複数枚所有するリスクについて、以下で詳しく説明します。

クレジットカードを一度に何枚も申し込むと審査に通りにくい

クレジットカードは一度に何枚も申し込むと審査に通りにくくなります。

理由としては、「特典だけが目的で今後利用しないのではないか」と疑われてしまうからです。

信販会社(クレジットカード会社)は、クレジットカードの利用時にかかる手数料などから利益を得ています。

つまり、利用者がクレジットカードを利用してくれないと困るのです。

クレジットカードの申込情報は信用情報機関に6ヶ月間登録されるため、複数枚のクレジットカードを一度に申し込んだことは、どの信販会社(クレジットカード会社)にもバレます。

参照元:CICが保有する信用情報

作りたいカードが複数枚ある人は、少しずつ期間をずらしながら一枚ずつ申し込みましょう。

入会特典が期間限定でどうしても同じ時期に複数枚申し込みたい人は、まず一枚だけ申し込みをして審査結果が出たあとに次のクレジットカードを申し込みしましょう。

利用がないクレジットカードを保有し続けるリスク│使わないカードは解約しよう

利用がないクレジットカードは、更新されないため勝手に使えなくなります。

ただしクレジットカードの更新までに以下の問題が生じる可能性があります。

- 知らないうちに年会費が引き落とされている

- いつのまにか紛失して不正利用されている

入会特典などを目当てに複数枚のクレジットカードを発行しても問題ありません。

だたし条件達成で年会費が無料になるクレジットカードを使わないまま保有し続けると、気付かぬうちに年会費が引き落とされます。

さらに普段使わないクレジットカードを放置していると紛失にも気付きにくいでしょう。

現在はWeb明細を採用している信販会社も多く、利用明細に目を通す機会が減ったことから不正利用にも気付きません。

このように利用がないクレジットカードを保有し続けるとさまざまなリスクが生じるため、使わないクレジットカードは解約しましょう。

なお、クレジットカードの中には解約手数料がかかるカードがあります。

後々、解約するつもりでクレジットカードを発行する場合は、解約手数料も確認した上でクレジットカードを発行しましょう。

クレジットカードを一度も使わずに解約すると特典を受けられないことも

クレジットカードを発行したあと一度も利用せずに解約すると、入会特典を受けられない可能性があります。

「初回カード利用」や「一定額以上のカード利用」など、入会特典を受け取る条件が定められているケースが多々あるからです。

事実、楽天カードの公式サイトには、新規入会後の利用で入会特典を受けられる旨の記載があります。

楽天カード 新規入会&利用でもれなく5,000ポイント

※特典(期間限定ポイント含む)の進呈には条件がございます。

引用元:楽天カード公式サイト

入会特典を目当てにクレジットカードを発行する人は、入会特典の内容のみならず特典を受け取る条件も併せて確認しましょう。

なお、解約時にはポイントが失効します。

ポイントを有効活用したい人は、貯めたポイントを使った上で解約しましょう。

旅行やショッピングを安心かつお得に楽しめるクレジットカードを発行しよう

年会費が無料のクレジットカードは数多く存在します。

年会費無料でもポイント高還元のものや特定のお店で割引サービスを受けられるものなど、さまざまなクレジットカードがあります。

例えば利用目的から選ぶのも一つ、旅行やショッピングを安心かつお得に楽しめるクレジットカードを発行しましょう。

なお、クレジットカードを複数枚所有することも有効です。

まずはクレジットカードを発行することでどのような恩恵を受けられるのかをイメージし、詳細を確認後、納得した上でクレジットカードを発行しましょう。