ACマスターカードは株式会社アコムが提供する消費者金融のクレジットカードで、即日発行に対応しているので申込したその日のうちにクレジットカードが受け取れます。

さらに、ACマスターカードは消費者金のクレジットカードなので、カードローン機能が付帯されているのでお金を借りることも可能です。

他社クレジットカードのキャッシング枠はオプションという位置付けですが、ACマスターカードはカードローンにショッピング枠がついているイメージで考えると良いでしょう。

本記事では、ACマスターカードの基本情報やACマスターカードを即日発行する手順などを詳しく解説します。

ACマスターカードは、カード発行が可能かを判断できる3秒診断というシミュレーションがあるため、申し込み前にシミュレーションすることをおすすめします。

公式 ACマスターカードの3秒診断はこちら

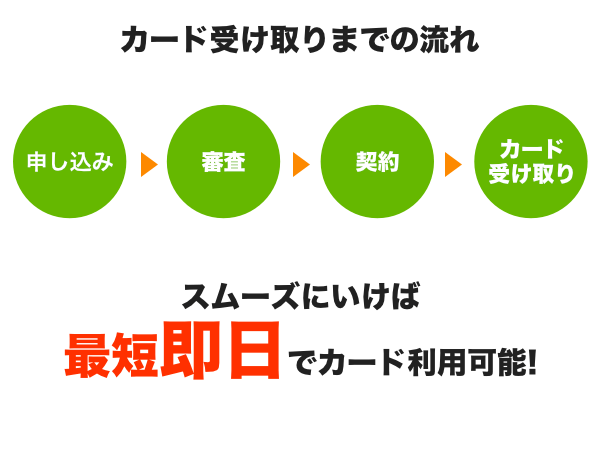

ACマスターカードは最短即日で即日発行が可能

ACマスターカードを利用するメリットは、ACマスターカードの申込を行ってから最短即日程度でカードを受け取れることです。

ACマスターカードを即日発行するために難しい手順はありませんが、必要書類の不備などで時間のロスを防ぐ方法や即日発行するポイントなどを以降で詳しく解説していきます。

ACマスターカードはパソコンやスマートフォンから申し込みをしてカード発行は自動契約機で行う

ACマスターカードを即日発行する流れは、アコム公式サイトでACマスターカードの申込から契約までを済ませておき、カードの発行と受け取りは自動動契約機で行うという流れです。

- ACマスターカードをインターネットからの申し込みする

- 必要書類を提出する

- ACマスターカードの審査結果がメールまたは電話で申込者に通知される

- ACマスターカードの契約内容を確認して契約完了

- 自動契約機でカードと契約書を受け取る

ACマスターカードの申込方法には下記表のように電話申込や自動契約機で申込する方法などもありますが、最短で即日発行するならインターネット申込で申し込みしましょう。

| 申込方法 | 受付時間 |

|---|---|

| パソコンやスマートフォンでインターネット申込 | 24時間365日 |

| アコムコールセンターに電話して申込 | 24時間365日 |

| 自動契約機(むじんくん)で申込 | 9:00〜21:00* ※年中無休、ただし年末年始期間は除く |

ACマスターカードはパソコンやスマートフォンからインターネット申込するとアコムからお申し込み完了のお知らせが通知され、その後は最短20分*の仮審査の結果を待つだけです。

※お申込時間や審査によりご希望に添えない場合がございます。

ACマスターカードの申込フォームで入力が必要になるのは下記の情報になり、入力が難しいのはお勤め先情報になります。

- お客様情報

- ご自宅情報

- お勤め先情報

- 他社お借り入れ状況(キャッシングやカードローンのみ)

- 希望限度額/カードの利用上限額(1〜800万円で後から変更可)

- 審査通知・お申し込み内容確認の連絡先(携帯・自宅・勤務先のいずれか)

- 暗証番号(数字のみ4桁)

アコム申込フォームのお勤め先情報の入力事項を解説

アコム申込フォームのお勤め先情報は、会社名や事業内容の他に入社年月日や保険証の種類などすぐに思い出しにくい情報を入力する必要があります。

- 会社名

- 勤務形態(正社員、契約社員、パート・アルバイトなど)

- 勤務先の電話番号

- 勤務先の住所

- 事業内容(選択可能)

- 入社年月

- 職種(選択可能)

- 収入形態(正社員・契約社員・派遣社員のみ)

- 年収(ボーナスを含む)

- 給料日

- 保険証の種類(選択可能)

- 保険証の区分(本人・被扶養で選択可能)

参照元:アコム公式サイト(お勤め先情報)

入社年月日を忘れてしまった場合は、日本年金機構のねんきんネットに登録して自分の年金記録を確認して入社年月日を調べる方法があります。

それでも入社年月日が分からない場合は、勤務先の総務課などに問い合わせしましょう。

会社名を記載するときは、株式会社や有限会社など会社の種類を入力して、年収は手取りではなく総支給額を入力します。

- 会社名は株式会社や有限会社なども正しく入力する

- 年収は手取りではなく、税金や社会保険が差し引かれる前の総支給額を入力する

アコム申込フォームのお勤め先情報を入力する際は、勤務先の会社資料や公式ホームページなどを確認すれば正確なお勤め先情報が入力できます。

ACマスターカードの審査には正確な情報が求められるため、申込フォームの入力は各項目の入力情報を確認しながら間違いが無いように正確に入力ましょう。

申込フォームで情報の入力を間違うと審査が長引く可能性が高い!申込に不備があればメールが届く

アコム申込フォームで情報の入力を間違うとACマスターカードの審査が長引くことになるので、申込フォームを入力する際は本人確認書類や資料を手元に置いて正確に入力しましょう。

さらに、お客様情報で入力する電話番号やメールアドレスは契約までの連絡先として利用されるため、携帯電話の番号や携帯電話で受信できるメールアドレスにしておくことをお勧めします。

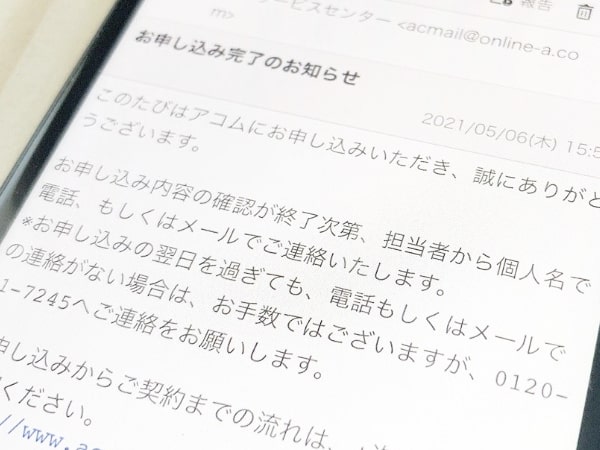

アコムはスピード審査に力を入れているので申込内容に不備があれば、すぐに写真のようなメールが届きます。

このメールが届いてから10分程以上経っても連絡しなかった場合は、携帯電話やスマートフォンにアコムから電話が掛かって来るので、すぐにこちらからアコムに連絡しましょう。

そのため、ACマスターカードの契約完了までは常に携帯電話やスマートフォンの受信メールを確認することと、いつでもアコムからの電話を取れるように持ち歩くことがポイントです。

自動契約機に向かう途中でアコムから電話連絡が来ても、携帯電話やスマートフォンを持っていればすぐに対応できます。

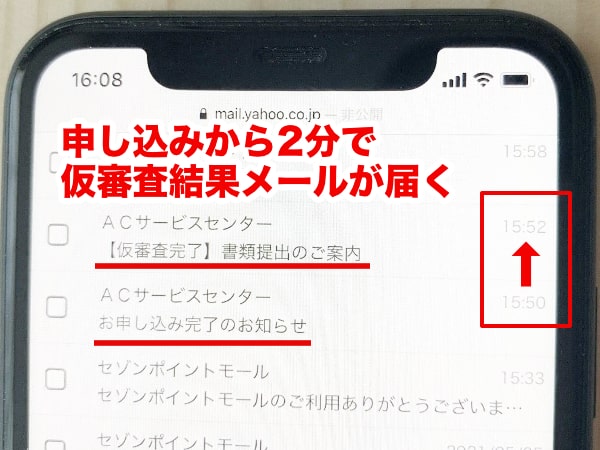

通常ACマスターカードの仮審査は最短20分で審査結果が通知されるが、実際はもっと早く仮審査の結果が通知されることもある

通常ACマスターカードの申し込みが完了してから最短20分*で仮審査の結果が通知されますが、実際の申し込みでは仮審査の結果が通知されたのは申込完了からわずか2分でした。

※お申込時間や審査によりご希望に添えない場合がございます。

審査結果は合否に関わらず電話かメールで申込者に通知されますが、基本的に審査結果の通知は電話連絡での通知になります。

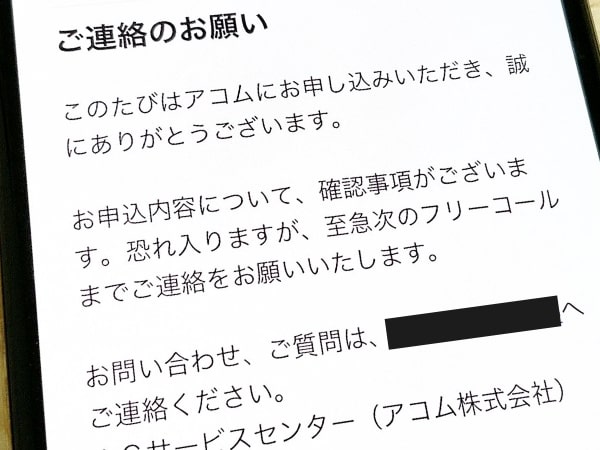

アコムからメールで申込者に審査結果の通知や連絡のメールが来る場合は、申込者の電話が繋がらない時や申し込み内容に不備があった時です。

申込完了後にアコムから電話通知もしくはメール通知が来ていたら、折り返しアコムに電話をするとカードの種類確認や申込者の本人確認などが行われます。

カードの種類はACマスターカードであることを伝えなければアコムのカードローン契約になるので注意が必要

アコムからの電話連絡の時にカードの種類について聞かれますので、必ずACマスターカードの申し込みであることをオペレーターに伝えましょう。

なぜなら、ACマスターカードは申込の段階では、ACマスターカードではなくアコムのカードローンとして受け付けているからです。

そのため、オペレーターにACマスターカードの申込であることを伝えなければ、自動的にアコムのカードローン契約になってしまいます。

電話で審査結果を聞いたあとは、すぐに本人確認書類をアップロードする|スマートフォンアプリなら必要書類は1点のみ

アコムから電話連絡が来る申込者の本人確認では申し込み内容と食い違いがないかなど、オペレーターから名前や住所、電話番号などの質問があります。

オペレーターからの質問が終わり申込者の本人確認が取れれば、電話で本人確認書類の提出方法の説明を受けます。

ACマスターカードの契約に必要な本人確認書類の提出方法には、スマートフォンアプリ・Webアップロード・FAXの3つの提出方法があります。

- スマートフォンアプリ

- Webアップロード

- FAX

一番簡単な本人確認書類の提出方法は、必要書類の提出が1点で済むスマートフォンアプリです。

スマートフォンアプリから必要書類を提出する手順は、スマートフォンのカメラで本人確認書類を撮影してアプリからアップロードすれば提出完了になります。

アコム公式ホームページや自動契約機でも本人確認書類を提出できますが、その場合には本人確認書類2点が必要です。

そのため、アコム公式ホームページや自動契約機から必要書類を提出する場合は、本人確認書類2点を用意しましょう。

| 本人確認書類の提出方法 | スマートフォンアプリ | アコム公式ホームページ・自動契約機 |

|---|---|---|

| 本人確認書類の提出数 | 1点 | 2点 |

アコムに提出できる本人確認書類は4種類|本人確認書類2点が必要な場合は公共料金の領収書でも大丈夫

ACマスターカードで提出できる本人確認書類は、運転免許証・保険証・パスポート・マイナンバーカードの4種類になります。

上記の本人確認書類2点が用意できない場合でも、住民票の写しや公共料金の領収書などを補足書類として提出できます。

- 住民票の写し

- 公共料金の領収書(電気・ガス・水道等)

例えば、保険証しか本人確認書類を持っていない人でも、公共料金の領収書を補足資料としてアコムに提出すれば本人確認資料として認めてくれます。

アップロードする本人確認書類の画像が上手く撮影できていないと本人確認ができず、ACマスターカードの審査が進まない場合がありますので撮影には注意が必要です。

本人確認書類が正しく撮影されているか、文字がぼやけていないかなどアップロードする前に画像を確認してから提出しましょう。

自動契約機でACマスターカードと契約する場合は、事前に本人確認書類をアップロードする必要はない

ACマスターカードの契約を自動契約機で行う場合は、事前に本人確認書類をアップロードする必要はありません。

自動契約機でACマスターカードと契約する場合は、運転免許証などの本人確認書類を持参して自動契約機のキャナーに読み取らせて本人確認書類を提出します。

一方、スマートフォンアプリやアコム公式ホームページでACマスターカードと契約する場合は本人確認書類のアップロードが必要です。

| 契約方法 | 本人確認書類の事前アップロード |

|---|---|

| スマートフォンアプリ・アコム公式ホームページ | 必要 |

| 自動契約機 | 不要 |

限度額が50万円以上または他社借入と合わせて100万円以上の場合は収入証明書類の提出が必要

「希望限度額が50万円以上」または「他社の借入額と今回の希望限度額の合計が100万円以上」になる人は、本人確認書類とは別に収入証明書も併せて提出します。

| 希望する限度額の条件 | ・希望限度額50万円未満 ・他社借入額と合わせて合計100万円未満 | ・希望限度額50万円以上 ・他社借入額と合わせて合計100万円以上 |

| 提出書類 | ・本人確認書類のみ | ・本人確認書類 ・収入証明書 |

一般的なクレジットカード(ショッピング枠のみ)であれば、収入証明書類の提出を求められませんが、ACマスターカードの場合は異なります。

ACマスターカードは、ショッピング枠の他にも、カードローン(キャッシング枠)の契約が必ず行われるため、上記の条件に該当する人は必ず収入証明書類が必要です。

なぜなら、カードローンは貸金業法が適用され、以下のように、収入状況を調査しなければならないことが明記されています。

(返済能力の調査)

引用元:貸金業法(昭和五十八年法律第三十二号)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない

〜中略〜

一 次に掲げる金額を合算した額(次号イにおいて「当該貸金業者合算額」という。)が五十万円を超える場合

〜中略〜

二 次に掲げる金額を合算した額(次条第二項において「個人顧客合算額」という。)が百万円を超える場合(前号に掲げる場合を除く。)

収入証明書を用意するのが面倒な人は、申し込み時の希望金額を10万円程度にしておきましょう。

アコムで提出できる収入証明書は4種類|直近のものを用意しよう

アコムで提出できる収入証明書は主に以下の4種類になり、全て最新もしくは直近に発行されたものでなければいけません。

- 源泉徴収票

- 課税証明書

- 確定申告書

- 給与明細書と賞与明細書

「源泉徴収票」とは、年末などに勤め先から渡される、年間の所得から税金を差し引いた金額が記載してある書類のことです。

会社員やパート・アルバイトといった雇用形態の人なら「源泉徴収票」を渡されているはずですが、仮に手元にない場合は「給与明細書(直近2ヵ月分)」でも問題ありません。

「源泉徴収票」と「給与明細書」のどちらも手元にない場合には、勤め先に再発行を依頼する、またはACマスターカードの希望金額を引き下げるなどの対策が必要です。

個人事業主は最新の「課税証明書」や「確定申告書」を収入証明書として提出できます。

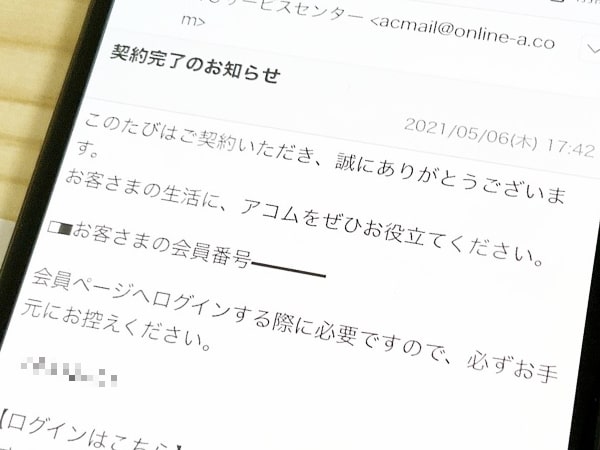

契約内容の確認通知を行い「同意」すれば契約は完了する

必要書類を提出すると、登録したメールアドレスに契約内容に関するメールが届きます。

メールに記載されたリンクから専用サイトに飛ぶと、契約内容の最終確認が出るため、「同意する」を選択すると契約が完了します。

すぐにクレジットカードが欲しい人は、最寄りのアコムの自動契約機に行ってカードを発行して受け取りましょう。

自動契約機(むじんくん)に行ってカードを発行すればすぐに利用可能

インターネットによって申し込みから契約まで完了すれば、自動契約機から20分程度でカードを受け取れます。

カード受け取り後は、買い物などで利用でき、さらにカードローンとしても利用可能です。

自動契約機で契約、カード発行する場合には、本人確認のための必要書類1点が必要です*。

※インターネットですでに契約が完了している場合(カード発行のみ)でも、本人確認書類・収入証明書類を求められる場合があります。

収入証明書を提出した人は収入証明に使った同じ書類が必要です。

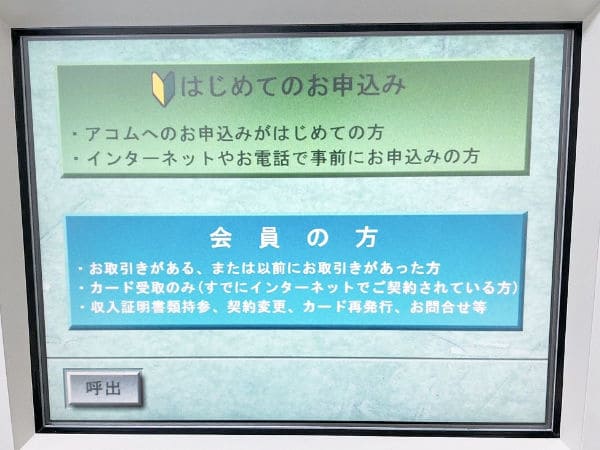

実際の自動契約機(むじんくん)での操作方法は以下の通りです。

- 自動契約機に「名前」「電話番号」を入力

- 必要書類を読み取り箇所に設置

- 備え付けのカメラによる顔認証

- 契約内容の確認と暗証番号を入力

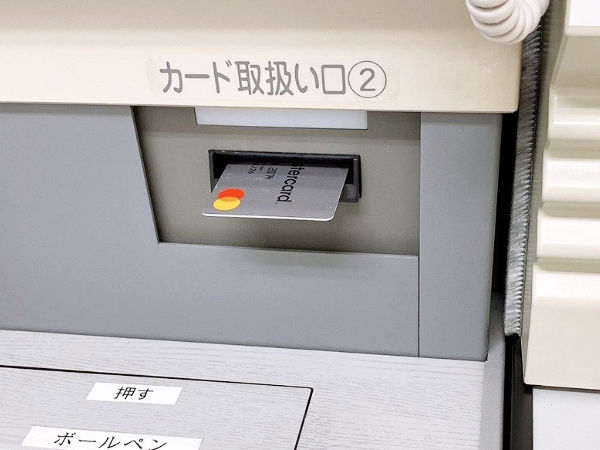

- カード取り扱い口からカード発行

まず、画面から「受付開始」を押した後「会員の方」を選択して、名前と携帯電話を入力します。

次に本人確認書類や収入証明書を自動契約機の読み取り箇所に置きます。

本人確認書類を自動契約機の読み取り箇所に置いたあと、オペレーターの案内で口頭による本人確認と備え付けのカメラによる顔認証が行われます。

オペレーターの指示に従ってマイクで質問の回答やパネル中に出る目印に顔を合わせてください。

最後に契約内容の確認と暗証番号の入力が済むと、契約書類とACマスターカードが発行されて手続きが完了します。

カード取り扱い口からカードが発行されるとすぐに利用できます。

自動契約機で保険証を提出する際にはもう1点の書類が必要

自動契約機で「保険証」を本人確認書類として提出する際には補足資料が1点必要となり、合計2点の書類を提出します。

補足資料は前述している「住民票の写し」または「公共料金の領収書」のいずれかです。

- 住民票の写し

- 公共料金の領収書(電気・ガス・水道等)

そのため、自動契約機で本人確認書類を提出する際には「運転免許証」「パスポート」「マイナンバーカード」のほうが手間はかからず1点のみで提出可能です。

本人確認書類が保険証しか持っていない人は「住民票の写し」または「公共料金の領収書」のどちらかを持参して自動契約機に出向きましょう。

カード発行のみなら20分程度で完了|契約&カード発行だと最短でも1時間

自動契約機でのカード発行手続きは20分前後で完了しますが、契約からカード発行までを自動契約機で行う場合は、最短でも1時間程度の時間がかかります。

| 自動契約機での手続き内容 | およその作業時間 |

|---|---|

| カード発行のみ | 20分程度 |

| 契約してからカード発行 | 1時間程度 |

アコムの自動契約機の営業時間は「9時から21時」のため、インターネットで事前に契約まで済ませてしまえば、仮に夜の20時に自動契約機に到着しても余裕を持ってカードを発行できます。

- 営業時間9時〜21時(一部店舗は営業時間が異なります)

- 年中無休(年末年始を除く)

なお、アコムの自動契約機は2021年3月時点でおよそ890ヶ所あり、関東1都6県であれば、以下のような割合です。

| エリア名 | 自動契約機の数 |

|---|---|

| 東京都 | 97ヶ所 |

| 神奈川県 | 47ヶ所 |

| 埼玉県 | 43ヶ所 |

| 千葉県 | 38ヶ所 |

| 茨城県 | 21ヶ所 |

| 群馬県 | 15ヶ所 |

| 栃木県 | 14ヶ所 |

主に、主要駅の近くなどに自動契約機が設置されているため、仮審査の電話連絡時に空いている店舗をオペレーターに確認するとよいでしょう。

全ての自動契約機がACマスターカードの発行に対応している訳ではないため、事前にACマスターカードを発行できるか調べておきましょう。

ACマスターカードに対応している自動契約機かどうか調べるには、上記の検索リンク先で「マスターカード発行機あり」にチェックを入れるだけです。

ACマスターカードの基本情報|メリットのデメリットを徹底比較

ACマスターカードの年会費は無料です。

一般的なクレジットカードと異なり、カードローン(キャッシング機能)が最初から付帯されていることも大きな特徴です。

発行スピードは前述した通り、自動契約機から最短即日で発行でき、ACマスターカードの最大の魅力と言えます。

| 年会費 | 無料 |

| 発行スピード | 最短即日 |

| 利用限度額*1 | 10万円〜300万円*2 |

| 利用限度額*1 | 800万円 ※ショッピングと合わせて800万円まで |

| リボ払い手数料*1 | 10.0〜14.6% |

| カードローン金利*3 | 3.0〜18.0% |

| 返済方式 | 定率リボルビング方式 |

| 付帯サービス | カードローン機能 |

| 締め日 | 毎月20日 |

| 支払い日 | ・毎月6日 ・毎月指定日 ・35日ごと |

※2 300万円はショッピング枠ご利用時の限度額です

※3 キャッシング枠利用時

とはいえ、ACマスターカードは「リボ払い」*しか対応しておらず、「ポイントサービス」や「家族カード」はないなど、他社クレジットカードとは性質がやや異なります。

※「リボ払い」の概要はACマスターカードのデメリットで詳しく紹介しています。

では、ACマスターカードのメリット・デメリットを徹底比較してみましょう。

| メリット | デメリット |

|---|---|

| ・即日発行可能 ・年会費が無料 ・海外でも使える ・利用金額から0.25%が自動キャッシュバックされる ・利用明細書が郵送されない ・バーチャルカードがある ・公式アプリがある ・アコムのカードローンから簡単に切り替えられる ・カード本体に「アコム」のロゴやテキストがない ・「35日ごと」に返済できる | ・返済方式は「リボ払い」のみ ・ポイントが付かない ・ETCカードや家族カードの紐付けができない ・新規入会特典がない ・保険、補償などの付帯サービスない ・国際ブランドがMasterCardしかない ・カードローン機能を外せない |

ACマスターカードがご自身にとって利用しやすいかどうか、ぜひ参考にしてみてください。

ACマスターカードの最大のメリットは即日発行に対応していること|年会費無料、カードローンからも切り替えやすい

前述したようにACマスターカードの最大のメリットは、申し込んだ当日中にカードを受け取れることです。

インターネットで申し込みと契約を済ませた後に自動契約機(むじんくん)を利用すれば1時間程度でカードを発行できます。

そのため、何かの急用でクレジットカードが必要となったときは、ACマスターカードに申し込みしましょう。

さらに、ACマスターカードは大手消費者金融のアコムが直接審査しているため、審査スピードが早いこともACマスターカードと他社クレジットカードと大きく異なる点です。

他社クレジットカードは申し込みからクレジットカード受け取りまでに1週間以上かかります。

ACマスターカードは年会費が無料なのでサブカードとして持っておくのもアリ

ACマスターカードは年会費が無料なのでカードを発行しても必ずクレジットカードを使う必要がないため、サブカードとして持っておいくこともできます。

さらに、アコムのカードローンを利用している人なら、ACマスターカードをサブカードにしやすいため、審査が通ればすぐにACマスターカードに切り替えられます。

Mastercardマークがある店舗なら海外でも使える

ACマスターカードの国際ブランドはMastercardのため、世界中の加盟店でACマスターカードが利用できます。

利用金額から0.25%が自動キャッシュバックされる

ACマスターカードは2017年3月から利用特典として、ショッピングで利用した金額から0.25%が自動的にキャッシュバックされるようになりました。

10万円利用すれば250円が返って来ます。

10万円×0.25%=250円(キャッシュバック)

金額的にはそれほど多くないように感じるかもしれませんが、利用頻度が増えた時や、利用金額が大きくなるほどお得になるシステムです。

利用明細書が郵送されない|Web明細でいつでも簡単に確認できる

ACマスターカードの利用明細はアコムの「マイページ」から、いつでもWeb明細で確認できます。

- 貸付明細書(カードローン)

- 入金明細書(カードローン)

- カード利用明細書(クレジットカード)

そのため、利用明細書が自宅に郵送される心配がありません。

特に家族と同居している場合、身に覚えのないクレジットカードの利用明細書が自宅に届くことで、いろいろな不都合が考えられますが、Web明細であれば家族に知られることもありません。

なお、利用明細書を郵送して欲しい場合は、マイページから「交付書面の受取方法登録・変更」を行うことで、自宅や勤務先に利用明細書を郵送してもらえます。

公式アプリからカードの利用状況が簡単に分かる

アコムには「myac(マイエーシー)」という公式アプリがあり、ACマスターカードの利用状況がアプリを通して簡単に分かります。

カードローンによる借り入れも公式アプリ「myac(マイエーシー)」から簡単に行えるので24時間いつでも最短1分で振込融資が可能です。

ACマスターカードを申し込みするときも、公式アプリ「myac(マイエーシー)」を利用すれば提出書類が1種類で済ませられます。

公式アプリの「myac(マイエーシー)」はiPhoneとandroidのどちらもインストールが可能です。

ACマスターカードはアプリ上にカードを発行できるバーチャルカードが選べる

ACマスターカードには、アプリ上にカードを発行できるバーチャルカードがあります。

バーチャルカードならカード番号やセキュリティコードがアプリ上で確認できるため、カードを発行する手間が省けます。

バーチャルカードを発行するためにはインターネットからACマスターカードを申し込み、契約完了後にバーチャルカードを発行したいとアコムのオペレーターに伝えるだけです。

ただし、バーチャルカードを発行してしまうとACマスターカードのクレジットカードは発行できなくなるので、バーチャルカードは主に通販サイトを利用する人に向いています。

ACマスターカードアコムのカードローンから簡単に切り替えられる

すでにアコムのカードローンを利用している人ならアコムのカードローンからACマスターカードに簡単に切り替えられます。

- インターネットで会員ページからACマスターカードに切り替える

- 自動契約機でACマスターカードに切り替える

インターネットでACマスターカードに切り替えるときは、アコムの会員ページにあるメニュー内の「ACマスターカードへのお切り替え」から手続きが可能です。

自動契約機からACマスターカードに切り替えるときは、本人確認書類の提出が必要になるので運転免許証やパスポートなど顔写真付きの本人確認書類を持参しましょう。

ACマスターカードに切り替えても年会費などは発生せず、カードローンの機能もそのまま引き継がれます。

ただし、アコムのカードローンからACマスターカードに切り替えるときには審査が行われるので、必ずしもACマスターカードに切り替えられるわけではありません。

アコムのカードローンで遅延や延滞などの履歴があったり返済状況によっては、ACマスターカードに切り替えられないこともあります。

参照元:アコム公式サイト(クレジットカード(ACマスターカード)へ切り替えたいのですが、どうすればいいですか?)

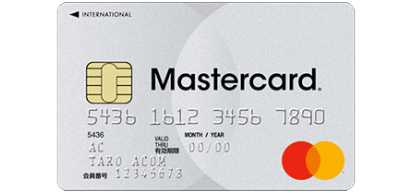

カード券面に「アコム」のロゴやテキストなどが入っていない

ACマスターカードの券面(カードの表面)には、アコムのロゴやテキストなどは一切記載されていません。

カード券面には「MasterCard」のテキストと国際ブランドマークが記載されているだけのため、アコムのクレジットカードであることは他人には分かりません。

3つの返済期日から選べる「毎月6日」「毎月指定日」「35日ごと」

ACマスターカードは3つの支払期日から選べます。

- 毎月6日

- 毎月指定日

- 35日ごと

上記3つの支払期日から選べるため、自分の給料日に合わせやすく余裕を持った支払いが行えます。

ACマスターカードを発行直後は初期設定で支払期日が毎月6日に設定されています。

しかし、アコム総合カードローンデスク(0120-629-215)または自動契約機から「毎月指定日」「35日ごと」に変更することが可能です。

ただし、返済期日を「毎月指定日」「35日ごと」に変更すると、口座振替が行われなくなるため自分で入金する必要があります。

3つの返済期日については「ACマスターカードの注意点」で詳しく解説しています。

参照元:アコム公式サイト(クレジットカードの締日はいつですか?)、(ご返済期日について)

ACマスターカードのデメリット|支払い方法が「リボ払い」のみ

ACマスターカードのデメリットは、支払い方式が「リボルビング払い(リボ払い)」のみであることです。

一般的にクレジットカードの支払い方法は1回払いですが、ACマスターカードは常にリボ払いです。

先に毎月の支払い金額を設定しておき、買い物した時の支払いは設定した金額を毎月支払いしていく方法です。

例えば、支払い金額を10万円に設定した人が期限までにカードで30万円の買い物をした場合、1ヶ月で30万円を払うのではなく翌月から1ヶ月10万円ずつ支払うイメージです。

そのため、ACマスターカードは毎月の支払い金額を超え利用すると、翌月にカード残金が繰り越となります。

さらに、リボ払いは手数料が発生するため、ACマスターカードを利用の際には手数料が発生しやすいこともデメリットです。

しかし、リボ払いは必ずしもデメリットになる訳ではなく、場合によっては使い勝手が良い支払い方法です。

例えば、分割払いができない店舗でもリボ払いは一括払い扱いとして利用できるため、大きな金額の買い物も分けて支払えるメリットがあります。

さらに、ACマスターカードの支払いは常にリボ払いですが、支払期日までに1回払いで支払えばリボ払いにはなりません。

ACマスターカードのリボ払いについては、ACマスターカードの注意点で詳しく解説します。

ACマスターカードは買い物をしてもポイントが付かない

ACマスターカードにはポイントプログラムサービスがないため、買い物でACマスターカードを使ってもポイントは貯まりません。

ACマスターカードで買い物することで0.25%のキャッシュバックを受けられますが、それ以外の特典はありません。

他のクレジットカードはショッピングする度に0.5〜1.0%のポイントが付与されます。

高額な買い物であればキャッシュバックの恩恵も大きくなりますが、普段の買い物でしかACマスターカードを使わない人は他社クレジットカードを選びましょう。

ACマスターカードをサブのクレジットカードとして使うのはいいかもしれませんが、メインのクレジットカードとして使うのはポイントが貯まらないことは大きなデメリットといえます。

ポイント付与の恩恵を受けたい人は下記表のクレジットカードがおすすめです。

クレジットカードのポイント還元率は0.5〜1.0%が多く、下記表で紹介しているクレジットカードなら100円のカード利用で1ポイント1円相当分が付与されます。

| クレジットカード(年会費無料) | ポイント還元率 |

|---|---|

| リクルートカード | 1.2% |

| 楽天カード | 1.0% |

| JCBカードW | 1.00% |

| dカード | 1.0% |

ACマスターカードはETCカードや家族カードの紐付けができない

クレジットカードのなかには、高速道路の料金所で使えるETCカードを追加で申し込めるところもあります。

さらに、クレジットカードの申込者に配偶者や子ども(18歳以上)がいる場合は審査なしで発行できる家族カードを追加できるクレジットカードもあります。

しかし、ACマスターカードはETCカードも家族カードも追加で申し込むことができません。

そのため、ACマスターカードは完全に個人用のクレジットカードとして利用するしかありません。

追加でETCカードや家族カードが欲しいという人は別のクレジットカードを検討しましょう。

ACマスターカードは新規入会特典やお得なキャンペーンが用意されていない

クレジットカードといえば新規入会特典がありますが、残念ながらACマスターカードには新規入会特典がありません。

さらに、ACマスターカードは入会後のお得なキャンペーンなども開催していません。

そのため、新規入会特典やお得なキャンペーンを目当てにしている人にとっては、ACマスターカードは向いていません。

ただし、ACマスターカードは即日発行できるため、その日のうちにクレジットカードを作りたい人には向いています。

ACマスターカードには旅行傷害保険やショッピング保険などの付帯サービスない

ACマスターカードには旅行傷害保険やショッピング保険といった付帯サービスがありません。

旅行傷害保険やショッピング保険などが付帯されているクレジットカードなら、旅行中の治療費や破損した商品代金などを保険料で支払えます。

しかし、ACマスターカードにはそれらの保険サービスが付帯されていないため、旅行中にケガや病気に罹っても保険がききません。

ACマスターカードを発行するときは、保険サービスが付帯されていないことを十分理解したうえで発行しましょう。

ACマスターカードはMasterCard以外の他の国際ブランドは選べない

国際ブランドがMasterCardしか対応していないことも、ACマスターカードのデメリットだといえます。

そのため、VISAやJCBといった国際ブランドのクレジットカードを使いたい人は、別のクレジットカードを選びましょう。

ACマスターカードはカードローン機能を外せない

ACマスターカードはカードローン機能を使わなければ通常のクレジットカードと同じように使えますが、カードローン機能そのものを外すことはできません。

カードローン機能が要らない人は他社クレジットカードを選びましょう。

ACマスターカードの注意点|「リボ払い」「3つの支払期日」「利用限度額」「自動契約機の種類」に注意が必要

ACマスターカードを使うときの注意点をいくつか解説します。

ACマスターカードを使うときにの主な注意点は以下の項目です。

- ACマスターカードのリボ払いは利用金額の「3%」が自動で設定される

- リボ払いは「10.0〜14.6%」の手数料が発生する

- 「毎月指定日」「35日ごと」は支払期日までに入金しないと延滞扱いになる

- 利用限度額はカードローンの限度額も含まれている

- 全ての「自動契約機」でACマスターカードを発行できる訳ではない

ACマスターカードのリボ払いは利用金額の3%が自動で設定される

ACマスターカードは他のクレジットカードのように1回払いがなく、常にリボ払いです。

店頭でクレジット利用した時も自動的にリボ払いになるため、ボーナス一括払いや分割払いの選択はできません。

さらに、毎月のリボ払いの設定金額は自動的に決まってしまうので、自分でリボ払いの設定金額を決めることができません。

具体的にはショッピング利用カード代金の3%が毎月のリボ払いとして設定されます*。

※契約者によっては「2.5%」「2.0%」が適用されます。

カード利用代金×3%=毎月のリボ払い金額*(毎月の口座振替金額)

※千円単位で繰り上げ

たとえば、ACマスターカードで3万円の買い物をすると、その3%の1,000円(端数は千円単位で繰上げ)がリボ払い金額として自動的に設定されます。

3万円(カード利用代金)×3%=1,000円*(毎月のリボ払い金額)

※千円単位で繰上げ(900円→1,000円)

つまり、毎月1,000円がリボ払いとして口座振替によってカード利用代金の支払いにあてられるということです。

自分で一括返済や都度払いなど行わなければ、毎月1,000円しか支払われません。

ACマスターカードを利用する際には、ATMやインターネットバンキングなどから自ら入金することが求められます。

ただ、利用月の支払期日までに「一括払い」で支払えば、リボ払いにならず、1回払いのように支払えます。

リボ払いには手数料が発生する|ACマスターカードの手数料は「10.0〜14.6%」

ACマスターカードのリボ払いは「10.0〜14.6%」の手数料が発生します。

リボ払いの手数料は、以下のように日割りで計算します。

1日あたりのリボ払いの手数料=利用金額残高×金利(10.0〜14.6%)÷365日

仮に3万円のカード利用残高がある場合には、1日あたり「12円」がリボ払いに対して手数料が発生します。

1日あたりのリボ払いの手数料「12円」=3万円×14.6%÷365日

1日あたり「12円」の手数料ということは、月に換算すると「360円」となります。

上記の3万円のカード利用残高がある場合、リボ払いで5,000円支払っても、4,640円しかカード利用残高に充当されません。

返済金額5,000円-手数料360円=カード利用残高充当額4,640円

つまり、5,000円返済しても4,640円しかカード利用残高に充当されないため、翌月のカード残高は25,360円が残ってしまいます。

参照元:アコム公式サイト(クレジットカード・商品概要・弁済金の算定例)

リボ払いの手数料を発生させないためには支払期日までに一括で支払う

ACマスターカードのカード利用代金(ショッピング利用)を「毎月21日〜6日」の期間に一括払いで支払えば、リボ払いの手数料は発生しません。

「毎月21日〜6日」の期間にカード利用代金を全て支払い切れば、通常のクレジットカードのように利用できます。

仮に3万円のカード利用代金がある月に、ATMやネットバンキングなどで21日〜6日の期間に、3万円を一括で支払えば手数料は発生しません。

選べる3つの支払期日の注意点|「毎月21日〜6日」の期間に一括支払なら手数料が発生しない

ACマスターカードの支払期日は「毎月6日」「毎月指定日」「35日ごと」の3つから選べます。

| 支払いサイクル | 概要 | 注意点 |

|---|---|---|

| 毎月6日 | 「毎月6日」にリボ払いで引き落とし* ※自分でも入金できます | 自分で入金しなければリボ払い分しか支払われない |

| 毎月指定日 | 指定日までに自分で入金 | 支払期日までに入金しなければ延滞扱いになる |

| 35日ごと | 35日ごとに自分で入金 | 支払期日までに入金しなければ延滞扱いになる |

「毎月6日」であれば支払期日(毎月6日)に自動的に口座振替によってリボ払いされるため、支払いを延滞してしまう心配がありません。

一方で「毎月指定日」「35日ごと」の場合だと、口座振替ではなく、自分でATMやネットバンキングから入金が必要です。

いずれにしても、ACマスターカードは通常のクレジットカードと異なり、自分で入金しなければ、リボ払いや延滞扱いとなります。

リボ払いを避けるには「毎月21日〜6日」の期間の一括払い、支払延滞を避けるためには支払期日までの入金がそれぞれ求められます。

なお、支払期日までに最低でも入金しなければならない金額は、リボ払い金額と同じくカード利用代金(ショッピング利用)の3.0%です。

カード利用代金×3.0%=毎月の最低入金額

仮にACマスターカードで3万円の買い物をした場合の最低入金額は「1,000円」になります。

カード利用代金「3万円」×3.0%=毎月の最低入金額「1,000円」(千円単位で繰り上げ)

「毎月6日」は口座振替によるリボ払い

ACマスターカード発行直後は「毎月6日」が返済期日に設定されており、リボ払いとしてカード利用代金の3%が毎月口座振替によって支払われます。

リボ払いは手数料が発生しますし、さらに自分でリボ払いの金額を設定できないため、ATMやネットバンキングからの一括払いがおすすめです。

「毎月指定日」「35日ごと」は支払期日までに入金しないと延滞扱いになる

「毎月指定日」と「35日ごと」に変更すると、口座振替による支払いが行われなくなるため、自分で支払い期日までに入金する必要があります。

もし支払期日を過ぎてしまうと延滞扱いになってしまいます。

さらに、支払期日の15日前に入金してしまうと前月分の追加入金扱いとなってしまいます。

そのため、支払いが終わったと勘違いして、そのまま15日以降も入金しないと延滞扱いになります。

「毎月指定日」と「35日ごと」に変更するときは、支払期日をよく確認して入金するようにしてください。

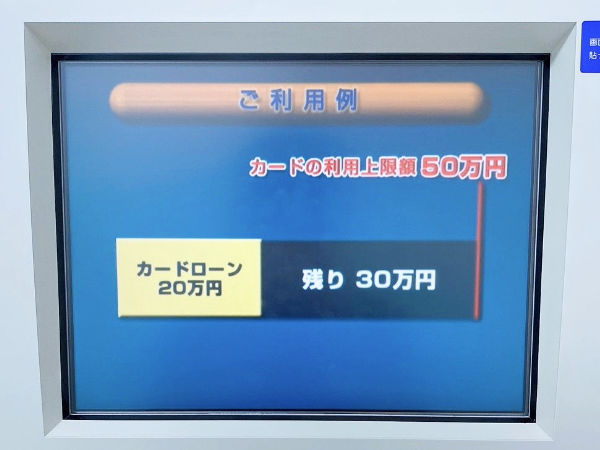

ACマスターカードの利用限度額はカードローンの限度額も含まれている

ACマスターカードの利用限度額には、カードローンの限度額も含まれています。

たとえばACマスターカードの利用限度額が100万円でならショッピング利用に50万円、カードローン利用に50万円がそれぞれ利用できます。

例)

ACマスターカードの利用限度額「100万円」=ショッピング利用「50万円」+カードローン利用「50万円」

さらに、利用限度額が50万円ならショッピング利用に10万円、カードローン利用に40万円といった使い方も可能です。

例)

ACマスターカードの利用限度額「50万円」=ショッピング利用「10万円」+カードローン利用「40万円」

カードローンからACマスターカードに切り替えた場合は利用限度額の高いほうが適用される

アコムのカードローンを利用している人ならインターネットから簡単にACマスターカードに切り替えできます*。

※審査によっては切り替えできない場合があります。

カードローンの利用限度額とACマスターカードの利用限度額が異なる場合は、利用限度額が高いほうが適用されます。

たとえば、カードローンの利用限度額が30万円でACマスターカードの利用限度額が50万円に設定されれば、50万円が今後の利用限度額として適用されます。

さらに、ACマスターカードの利用限度額にはカードローンの利用限度額も含まれているため、上記のケースであれば結果的にカードローンの利用限度額も30万円から50万円にアップします。

例)

アコムのカードローンの利用限度額30万円

↓

ACマスターカードに申し込み

↓

ACマスターカードの利用限度額が50万円に設定

↓

アコムのカードローンの利用限度額も50万円にアップ

とはいえ、利用限度額が30万円から50万円になるということは、以前よりも年収がアップしているなど、返済能力の評価が上がっていることが考えられます。

いずれにしても、ACマスターカードの利用限度額は自分で決めることはできず、審査によってアコムが決めるため無理のない利用を心がけましょう。

全ての「自動契約機(むじんくん)」でカードを発行できる訳ではない

ACマスターカードは自動契約機(むじんくん)から即日発行できますが、全ての自動契約機が対応している訳ではありません。

埼玉県を例にすると、県内には「43ヵ所」の自動契約機がありますが、そのうちACマスターカードを発行できるのは「38ヵ所」です(2022年1月時点)。

ほとんどの自動契約機でACマスターカードは発行できますが、全てに対応している訳ではないため、実際に発行する際には事前に「店舗・ATM検索」で調べてから出向きましょう。

ACマスターカードが向いている人・向いていない人をピックアップ

ACマスターカードは、一般的なクレジットカードと少し異なります。

「即日発行」や「カードローン機能付き」といった魅力はありますが「ポイントが貯まらない」「支払いはリボ払いのみ」など、やや癖の強さが目立ちます。

そこで、ACマスターカードに向いている人と向いていない人をそれぞれピックアップしてみました。

ACマスターカードが向いている人は申し込んだその日のうちにクレジットカードを発行したい方

ACマスターカードが向いている人は、やはり申し込んだその日のうちにクレジットカードを発行したい人です。

全国に展開している自動契約機でカード発行ができるので、申し込みからカード発行まで最短即日です*。

※審査によっては即日発行できない場合があります。

そのため、出張や出先などで急にクレジットカードが必要になってしまっても、ACマスターカードであればその日のうちに発行できます。

即日発行に対応したクレジットカードは、ショッピングモールのマルイで受け取れる「エポスカード」がありますが主に首都圏に住んでいる人でなければ、その日のうちに受け取ることは難しいでしょう。

最短10秒〜5分程度で発行できるデジタルクレカも即日で発行が可能できるものの、カード本体が到着するには1週間ほどかかります。

| クレジットカード | 即日のカード受取方法 |

|---|---|

| ACマスターカード | 全国の自動契約機 |

| エポスカード | 全国のマルイ |

| 三井住友カード(NL) | 最短10秒*でカード番号がアプリで表示 (カード本体の到着は1週間ほど) |

| セゾンパール・アメリカン・エキスプレス・カード(デジタルクレカ) | 最短5分でカード番号がアプリで表示 (カード本体の到着は1週間ほど) |

※即時発行ができない場合があります。

申し込んだその日のうちに即日発行できるクレジットカードは少なく、住んでいる地域を問わず即日発行したいのであれば、自動契約機(むじんくん)で発行できるACマスターカードがおすすめです。

その他にも、ACマスターカードは下記のような人にも向いています。

- 「もしもの備え」「サブカード」として手軽にクレジットカードを用意したい人

- アコムのカードローンにクレジットカード機能を付帯した人

「もしもの備え」や「サブカード」として手軽にクレジットカードを発行したい人

ACマスターカードはその日のうちに簡単に発行できるため、メインのクレジットカードを紛失してしまった際には便利に利用できます。

仮にメインのクレジットカードを紛失してしまっても、ACマスターカードであれば即日発行が可能なため、カードの再発行までの期間の穴埋めとして利用できます。

そのため、もしもの備えやサブカードとしてクレジットカードを持ちたい人には、ACマスターカードは向いています。

アコムのカードローンにクレジットカード機能を付帯した人

アコムのカードローンを利用している人ならインターネットから簡単にACマスターカードへ切り替え可能です。

ACマスターカードへに切り替えるときには審査がありますが、アコムユーザーであればカードローンにクレジットカード機能を簡単に付帯できます。

ACマスターカードが向いていない人は「ポイント利用」や「お得なキャンペーン」の恩恵を受けたい人

ACマスターカードに向いていない人は、ポイント利用やお得なキャンペーンの恩恵を受けたい人です。

紹介しているようにACマスターカードには、ポイントプログラムサービスが用意されておらず、お得なキャンペーンなども開催されていません。

そのため、ポイントを貯めたい人やキャンペーンの恩恵を受けたい人は、ポイント還元率の高い他のクレジットカードを検討しましょう。

クレジットカードをはじめて発行する人

ACマスターカードは一般的なクレジットカードと異なるため、はじめてクレジットカードを作る人には向いていません。

一般的なクレジットカードであれば、カードで買い物した代金を「翌月の1回払い」で支払えますが、ACマスターカードは手数料が発生してしまう「リボ払い」のみです。

はじめてクレジットカードを作る人は年会費無料でポイント還元率も高い「リクルートカード」や「楽天カード」「JCBカードW」などがおすすめです。

ACマスターカードの申し込みや審査は比較的簡単で利用しやすい

ACマスターカードは、申し込みからカード発行までが早くすぐに利用できることが魅力ですが、契約するには申し込み条件を満たして審査に通らなくてはなりません。

ACマスターカードの申し込み条件や審査で見られる項目を解説していきます。

- 安定した収入があること

※未成年は契約不可です

ACマスターカードは、学生でもアルバイトやパートをしていれば利用できるため申し込みのハードルは低いです。

安定した収入の考え方は以下の通りです。

- 会社員で正社員

- 学生・主婦含むパートやアルバイトをしている人

- 自営業者

- 年金受給者

- 家賃収入がある人

- 無職

- 自身に直接の収入がない専業主婦(夫)

- 親からの仕送りや奨学金のみの学生

会社から毎月給料をもらっている正社員や契約社員であれば、安定した収入があると見られます。

パートやアルバイトでも安定した収入だと判断されるため、1日の勤務実績しかなくてもACマスターカードに申し込みすることが可能です。

ACマスターカードは、パート・アルバイトなどの収入があれば申し込めるため、審査はそれほど厳しくないことが想定できます。

ACマスターカードは申込条件が低く幅広い層が利用しやすいという点は非常にメリットです。

ただし、毎月、配偶者から生活費等を貰っている専業主婦(夫)は、本人の収入とはならないため安定した収入があるは見られません。

親の仕送りで一定金額を安定して振込をしてもらっている学生も安定した収入があるとは見られません。

なお、年金受給者は安定した収入と言えますが、ACマスターカードでは年金受給者の利用はできません。

参照元:アコム公式サイト(年金受給者でも契約はできますか?)

ACマスターカードで審査落ちのケース|クレジットヒストリーに事故情報が載っている

ACマスターカードは、申込条件と在籍確認をそれぞれクリアしていても、審査に落ちてしまう可能性があります。

それは、クレジットカードやローンの利用履歴を記録している「クレジットヒストリー(クレヒス)」に事故情報が載っている場合です。

事故情報とは、支払い遅延をしたことで警告や利用停止などを受けた記録のことです。

クレヒスは、事故情報を含め全てのクレジットカード・カードローン会社で共有されています。

そして、クレヒスに事故情報がある人は、返済能力に対する信頼が無いと判断されます。

そのため、ACマスターカードの審査でも、クレヒスに事故情報が記載されていると、カード発行ができない可能性があります。

ちなみに、クレヒスは「信用情報機関」という信用情報を取り扱っている外部機関から簡単に取り寄せられます。

自分のクレヒスが気になる人は信用情報機関に問い合わせて自分の信用情報開示請求してみましょう。

その他にも、下記のような人もACマスターカードの審査に通らない可能性があります。

- 安定した収入がない人

- 他社からすでに年収の3分の1を借り入れしている人

安定した収入がないパート・アルバイトでも安定した収入と見てもらえる

前述しているように、ACマスターカードに申し込むためには安定した収入が必要です。

そのため、安定した収入がない人は、ACマスターカードの審査に通ることは難しいでしょう。

これはACマスターカードに限らず、どのクレジットカードでも安定した収入がない人は審査に落ちてしまうことがあります。

ただし、ACマスターカードはパートやアルバイトでも安定した収入と判断してくれます。

現在安定した収入がない状況でも、パート・アルバイトとして安定した収入を得られれば、ACマスターカードの審査通過に期待ができます。

他社からすでに年収3分の1の借り入れをしている

カードローンやキャッシングなどで、すでに他社から借り入れがある人は、ACマスターカードの審査に落ちてしまう可能性があります。

特に年収3分の1以上の借り入れがある人は、総量規制という法律に引っ掛かるためACマスターカードの審査に通ることはありません。

年収の3分の1を超える貸し付けをしてはいけないという貸金業者に対する法律です。

ACマスターカードにはカードローンが付いているため、他社含めて年収3分の1の借り入れがあると、法律上の制限を受けてしまい、安定した収入があっても契約することができません。

仮に年収の3分の1を超える借り入れをしている人でも返済を進めて行き、借金が無くなればACマスターカードの審査通過に期待できます。

ACマスターカードの審査をスムーズに進めるための3つのポイント

続いてACマスターカードの審査をスムーズに進めるための3つのポイントを見ていきましょう。

「申込フォーム」で記入できる項目はできるだけ埋める

クレヒスに問題がなく、全ての条件が整っているならACマスターカードの審査は最短20分*で終わります。

※お申込時間や審査によりご希望に添えない場合がございます。

審査を最短で終わらせてもらうには「申込フォーム」で記入できる項目を埋められるだけ埋めることがポイントです。

申込者情報の精度がより高ければ、アコムとしても審査をスムーズに進められるため、任意となっている項目も入力できるのであれば全て埋めましょう。

アコムの「申し込みフォーム」で任意となっている箇所は、主に「勤務先の所属部署名」と「勤務先の郵便番号」です。

- 勤務先の所属部署名

- 勤務先の郵便番号

- 屋号(個人経営者のみ)

個人事業主であれば「屋号」も記入するほうがいいでしょう。

ACマスターカードは平日に申し込む|土日祝日は申込者が多い可能性がある

ACマスターカードは、土日祝日に申し込むよりも平日に申し込むほうが審査はスムーズに終わることが多いです。

さらに、平日に申し込めば自動契約機が空いている可能性が高く、順番待ちすることもほとんどありません。

ACマスターカードの申し込みは必ずしも平日のほうがいいという訳ではありませんが、可能であれば平日に申し込むほうがよりスムーズな審査が期待できます。

自動契約機に向かう際には携帯・スマホを持参する

インターネット申込後に自動契約機へ行く際には、携帯電話やスマホを持参するようにしましょう。

自動契約機へ向かう際に携帯やスマホを持参すれば、アコムからの仮審査の連絡が来てもすぐに対応できます。

さらに、アコムからスマートフォンに申込内容に関する問い合わせがあるときでもすぐに対応できます。

自動契約機に行くときには携帯やスマホを忘れず持参するようにしましょう。

ACマスターカードの支払い(入金)方法は豊富|ネットバンキングやアコムATMなら手数料無料

ACマスターカードの口座振替によるリボ払いは、カード利用代金の「3%」しか支払われません。

そのため、ACマスターカードを利用する際には、自分でATMやネットバンキングから一括返済や都度返済などしなければ、残金が一向に減らずリボ払いが毎月続いてしまいます。

ACマスターカードの支払(入金)方法は下記表のように色々あります。

毎月の口座振替(リボ払い)以外であれば一括返済や都度返済が可能です。

| 支払(入金)方法 | メリット | デメリット |

|---|---|---|

| インターネット (ネットバンキング) | ・24時間いつでも支払える ・手数料が無料 | インターネット環境が必要 |

| アコムATM | ・24時間いつでも支払える ・手数料が無料 | ・自動契約機しか設置されていな |

| 提携ATM | ・コンビニATMで支払える ・コンビニATMなら24時間いつでも支払える | 手数料(110〜220円)がかかる |

| 各金融機関の窓口 | 金融機関を利用する次いでに支払える | ・15時以降は利用できない ・金融機関によって手数料がかかる |

| 口座振替(リボ払い) | 自動的に引き落とされる | 利用代金の3%しかリボ払いされない |

おすすめは「インターネットバンキング」を利用した口座振込になり、パソコンやスマホから24時間いつでも手数料無料で支払えます。

自動契約機に設置されてあるアコムのATMも手数料が無料です。

一方でコンビニなどの提携ATMの場合には「110〜220円」の手数料が発生します。

アコムの提携ATMは以下の種類があり、コンビニであればセブン銀行、ローソン銀行、E-net(ファミリーマートなど)が対応しています。

| コンビニATM | ・セブン銀行・ローソン銀行・E-net(ファミリーマート・デイリーヤマザキなど)* |

| 銀行ATM | ・イオン銀行(イオン店舗内など)・三菱UFJ銀行・北海道銀行・北陸銀行・東京スター銀行・三十三銀行・広島銀行・西日本シティ銀行・福岡銀行・十八親和銀行・熊本銀行 |

参照元:アコム公式サイト(提携ATM)、イーネット公式サイト(ATMが使えるお店 )

なお、口座振替(リボ払い)に設定していても、ネットバンキングやATMによる一括払いや都度払いはできます。

カード利用代金が残っているとリボ払いとなり手数料を余計に支払うことになるため、口座振替に設定していても、ネットバンキングやATMなど利用した一括払いが得策です。

「3秒診断」は年齢・年収・他社借入だけで診断できる

アコムの公式サイトには、アコムでの借り入れが可能かを簡単に判定できる「3秒診断」が用意されています。

3秒診断の記入項目は「年齢」「年収(総支給額)」「他社借入」の3つのみです。

「他社借入」には、銀行の借り入れ(住宅ローンやマイカーローンなど)ではなく、カードローンやキャッシングの借り入れを記入します。

実際に3秒診断に入力する条件をいくつかのパターンで試し、どのような条件だと審査に通る可能性が高いのかをテストしました。

結果は以下の通りです。

| 年齢 | 年収 | 他社借入 | 診断結果 |

|---|---|---|---|

| 30歳 | 300万円 | 0円 | お借入できる可能性が高いです |

| 40歳 | 300万円 | 0円 | お借入できる可能性が高いです |

| 50歳 | 300万円 | 0円 | お借入できる可能性が高いです |

| 年齢 | 年収 | 他社借入 | 診断結果 |

|---|---|---|---|

| 30歳 | 100万円 | 0円 | お借入できる可能性が高いです |

| 30歳 | 200万円 | 0円 | お借入できる可能性が高いです |

| 30歳 | 350万円 | 0円 | お借入できる可能性が高いです |

| 年齢 | 年収 | 他社借入 | 診断結果 |

|---|---|---|---|

| 30歳 | 300万円 | 0円 | お借入できる可能性が高いです |

| 30歳 | 300万円 | 50万円 | お借入できる可能性が高いです |

| 30歳 | 300万円 | 99万円 | お借入できる可能性が高いです |

| 30歳 | 300万円 | 100万円 | お借入可能か判断できませんでした |

基本的に「他社借入」が0円であれば、上記のいずれの条件でも借入可能と判断されます。

反対に借入可能か判断できないのは、年収に対して他社借入額が約3分の1以上ある時です。

年収300万円で他社借入が100万円なら、追加の借り入れをしても返済できそうに見えますが、3秒診断では「お借入可能か判断できません」と表示されます。

以下では、年収に対しての3分の1未満の金額を一覧で記載しているため、仮に他社から借り入れがある人が居れば参考にしてみてください。

| 年収 | 年収3分の1未満の金額(1万円単位) |

|---|---|

| 100万円 | 33万円 |

| 150万円 | 49万円 |

| 200万円 | 66万円 |

| 250万円 | 83万円 |

| 300万円 | 99万円 |

| 350万円 | 116万円 |

| 400万円 | 133万円 |

仮に他社借入れがあったとしても、借入残高が年収の3分の1未満であれば、ACマスターカードの審査に通る可能性があります。

とはいえ、3秒診断はあくまでも簡易的な診断ツールにすぎず、実際に申し込みをして審査が進むと、診断とは違った結果になることもあります。

他社借入が多過ぎると、審査に通らないこともあります。

カード申し込みの前に3秒診断を利用して審査に通るか否かの参考にしましょう。

公式 ACマスターカードの3秒診断はこちら